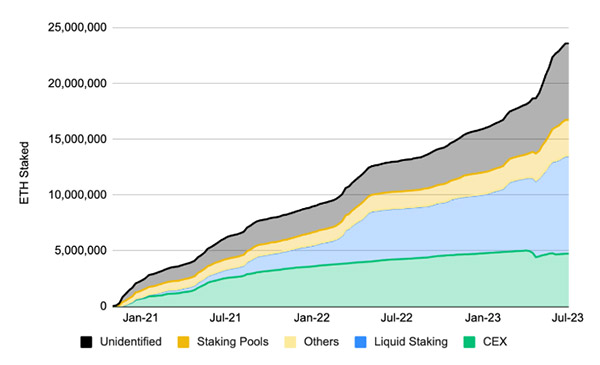

Согласно отчету криптовалютной биржи Binance за первое полугодие, ликвидный стейкинг стал лидирующим сектором децентрализованных финансов (DeFi) с точки зрения общей заблокированной стоимости (TVL). Компания подчеркнула, что по состоянию на апрель 2023 года ликвидный стейкинг вытеснил децентрализованные биржи (DEX) из списка лидеров на рынке DeFi по значению TVL.

Механизм ликвидного стейкинга был важной частью стейкинга ETH до обновления Ethereum Shanghai, когда пользователи не могли свободно отменить стейкинг своих токенов. К тому времени токены ликвидного стейкинга (LST) предоставляли пользователям ликвидность, в то время как они получали доход от своих ETH.

13 апреля в основной сети Ethereum было запущено обновление Shanghai, позволяющее пользователям выводить свои ETH. Несмотря на это, в отчете говорится, что ликвидный стейкинг продолжает расти.

«Интересно, что рост по-прежнему остается чрезвычайно сильным после обновления, при этом ликвидный стейкинг является наиболее распространенным способом для пользователей размещать ETH», — пишет Binance.

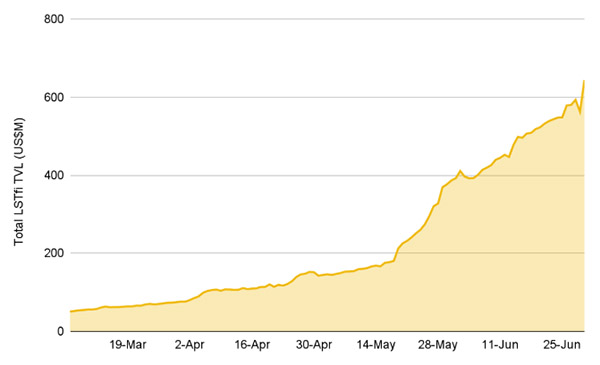

Кроме того, в отчете Binance также отмечается появление термина LSTfi, который также иногда называют LSDfi. Этот термин сочетает в себе ликвидный стейкинг и DeFi с такими проектами, как протоколы торговли доходностью, службы индексирования и проекты, позволяющие пользователям чеканить стейблкоины с использованием ликвидных токенов (LST) в качестве залога, классифицированного как протоколы LSTfi.

Согласно отчету, на ранних стадиях рынок относительно сконцентрирован на ведущих протоколах. Однако Binance предсказал, что это изменится, поскольку в ближайшем будущем в этой категории появится больше новых проектов.

Хотя в последнее время ликвидный стейкинг стал популярным, пользователям все же необходимо помнить о некоторых аспектах. В своем заявлении представитель Binance сообщил, что пользователям следует опасаться некоторых рисков, связанных с ликвидным стейкингом. Это включает в себя подверженность уязвимостям смарт-контрактов, риски слешинга и ценовые риски.

«Ликвидный стейкинг предполагает, что пользователи взаимодействуют с дополнительным уровнем смарт-контракта, что может подвергнуть их потенциальным ошибкам в смарт-контрактах, используемых протоколами ликвидного стейкинга. Поэтому важно, чтобы пользователи проводили собственное исследование».

Кроме того, представитель Binance сказал, что активы, находящиеся у валидаторов, не выполняющих свои обязанности, могут быть подвергнуты процедуре слешинга, когда часть их активов изымается.

«Для пользователей важно выбирать протоколы, которые диверсифицируют активы, находящиеся в стейкинге, среди известных операторов узлов», — сказали они.

Наконец, пользователи должны опасаться ценовых рисков. Согласно данным Binance, пользователи потенциально могут столкнуться с несоответствием между LST и базовым токеном из-за колебаний рыночной цены. Это также может произойти по разным причинам, включая проблемы со смарт-контрактами.

Несмотря на положительный рост подсектора ликвидного стейкинга, сектор DeFi в целом показал худший результат, чем общий рынок криптовалют. Согласно отчету, несмотря на то, что DeFi открыл новые варианты использования, доминирование в пространстве снизилось на 0,5% по сравнению с более широким криптопространством.

Читайте также: