Риск взлома в DeFi уже некоторое время представляет собой повсеместную опасность для опытных участников криптографии. Хотя ошибки смарт-контрактов могут нанести ущерб протоколу и его вкладчикам, экономические риски также опасны, и часто эти проблемы недооцениваются. Недавняя депривязка USDN подчеркивает важность экономических факторов при внесении депозитов в приложения DeFi.

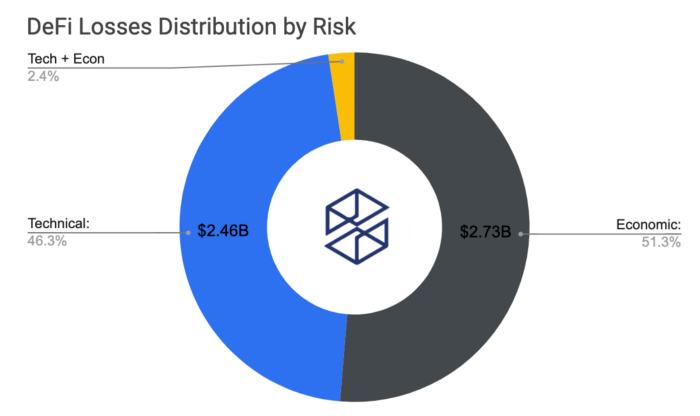

В IntoTheBlock исследуют риски в DeFi и разделяют их на две группы:

- Технические риски — программные функции, используемые для вывода средств из протоколов в состязательных целях.

- Экономические риски — несбалансированность ключевых показателей спроса и предложения, создающая уязвимости, которые могут привести к неликвидности протокола и потере депозитов.

Хакеры и махинации используют технические риски, чтобы уйти от пользовательских депозитов. Между тем, экономические дисбалансы, подобные тем, которые наблюдаются в случае с USDN, могут привести к миллиардным убыткам. Анализируя 50 крупнейших инцидентов в DeFi, мы видим, что чуть более половины всех потерь связаны с экономическими рисками.

Крупнейшим инцидентом из-за экономических условий стал крах алгоритмической стабильной монеты TITAN, в результате чего ее рыночная капитализация в 2 миллиарда долларов испарилась до нуля в течение нескольких часов.

На этот раз другой алгоритмический стейблкоин стал причиной потери миллионов долларов. Neutrino, команда, стоящая за стабильной монетой USDN, якобы поддерживала цену WAVES, заимствовав протокол Vires и повышая рыночную капитализацию USDN.

Как только пользователь твиттера под псевдонимом раскрыл эту информацию, на рынках, связанных с Neutrino, почувствовался волновой эффект, аналогичный тому, что произошло после фиаско с Wonderland.

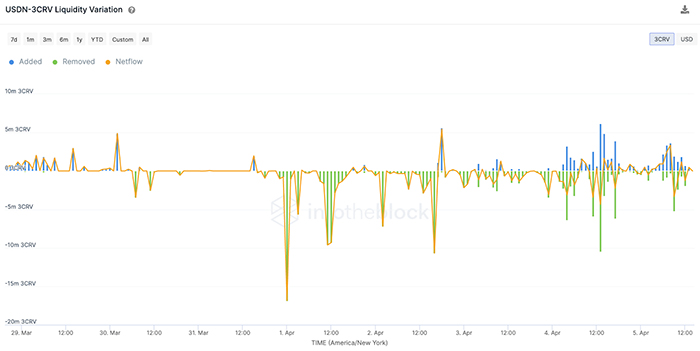

Это началось с резкого увеличения снятия средств из пула USDN-3CRV.

30 марта, до разоблачения, пул USDN в Curve имел ликвидность в размере 260 миллионов долларов. Через десять часов после твита 0xHamZ пользователи начали выводить компонент 3CRV из пула.

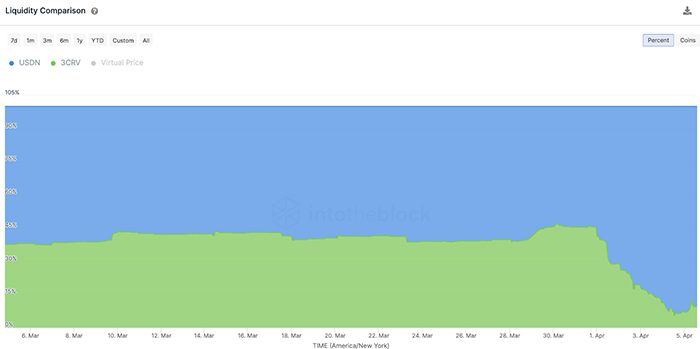

Другими словами, вкладчики выбирали свои средства из пула 3CRV (который содержит USDC, USDT и DAI) или из любого из этих трех компонентов, но не из USDN. Это привело к дисбалансу в составе активов в пуле, где USDN стали чрезмерной долей ликвидности.

В этих пулах Curve ликвидность должна распределяться 50/50 между метапулом (в данном случае 3CRV) и дополнительным стейблкоином. Когда пул стал на 90% состоять из долларов США, его привязке стало труднее поддерживать торговую активность из-за того, что пользователи сбрасывали стейблкоин в свете неопределенности.

К тому времени, когда пул достиг 70% в 14:00 (EST) в пятницу, USDN все еще был на уровне 0,99 доллара, что позволяет предположить, что это могло быть предупреждающим знаком перед обвалом до 0,70 доллара.

Когда цена USDN рухнула, многие держатели, вероятно, понесли убытки. Более того, те, кто вышел из пула Curve, понесли дополнительные убытки, поскольку комиссия за выход выросла из-за дисбаланса и увеличения доли USDN в пуле.

Несмотря на то, что мы не знаем, восстановится ли привязка к USDN, этот эпизод показывает, какое влияние экономические риски могут оказать на протоколы DeFi и их пользователей. В конечном счете, это сложный вектор риска, влияющий на несколько показателей спроса и предложения. Но его можно в определенной степени смягчить, зная об этих потенциальных сценариях и отслеживая соответствующие показатели.