Рынок Bitcoin (BTC) в настоящее время переживает период стагнации, при этом как спрос, так и предложение демонстрируют признаки бездеятельности. Рынок характеризуется минимальными притоками и оттоками капитала, на что указывает стагнирующее реализованное предложение.

Оригинальный отчет Glassnode (английский язык).

Вводное резюме

- Спрос на рынке цифровых активов остается слабым, при этом масштабы как притока, так и оттока капитала остаются небольшими.

- Ходлинг остается основной динамикой инвесторов, при этом все показатели активно торгуемого предложения снижаются, а большие объемы монет переходят в статус долгосрочного держателя.

- За последние шесть месяцев динамика цен была на удивление стабильной, в результате чего все варианты коэффициента риска продажи токенов достигли низких значений, что указывает на ожидание более высокой волатильности в будущем.

Спрос ослабевает

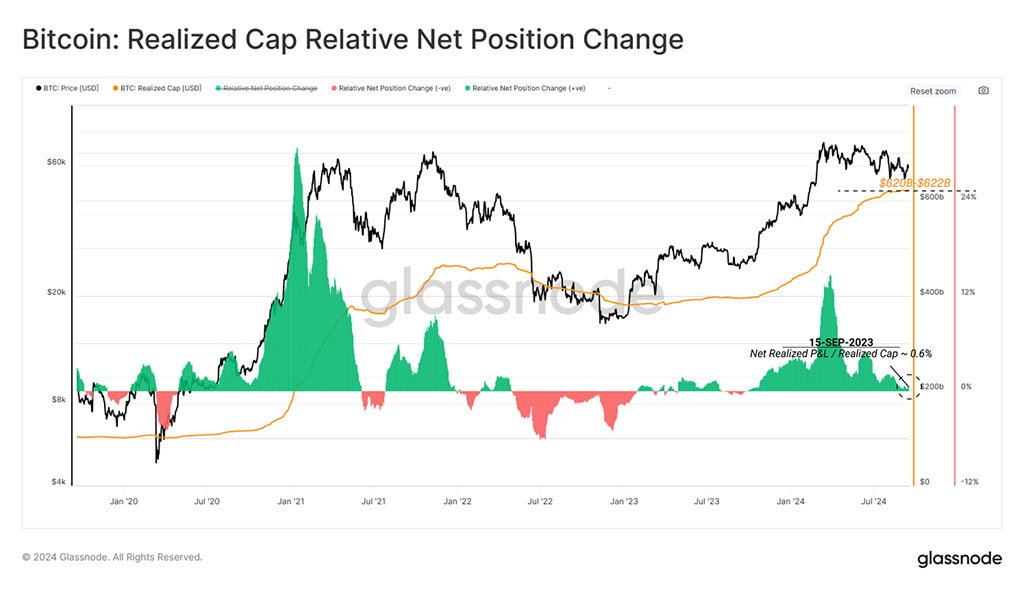

Реализованная капитализация (Realized Cap) — это основополагающий показатель, который позволяет оценить совокупный чистый приток и отток капитала в сети Bitcoin.

Поскольку рынок торгуется в нисходящем, но ограниченном диапазоне в течение последних шести месяцев, как приток, так и отток капитала остановились. Реализованный предел достиг пика и остановился на уровне $622 миллиардов в предыдущие два месяца. Это говорит о том, что большинство монет, с которыми совершаются транзакции, делают это в пределах их первоначальной цены приобретения.

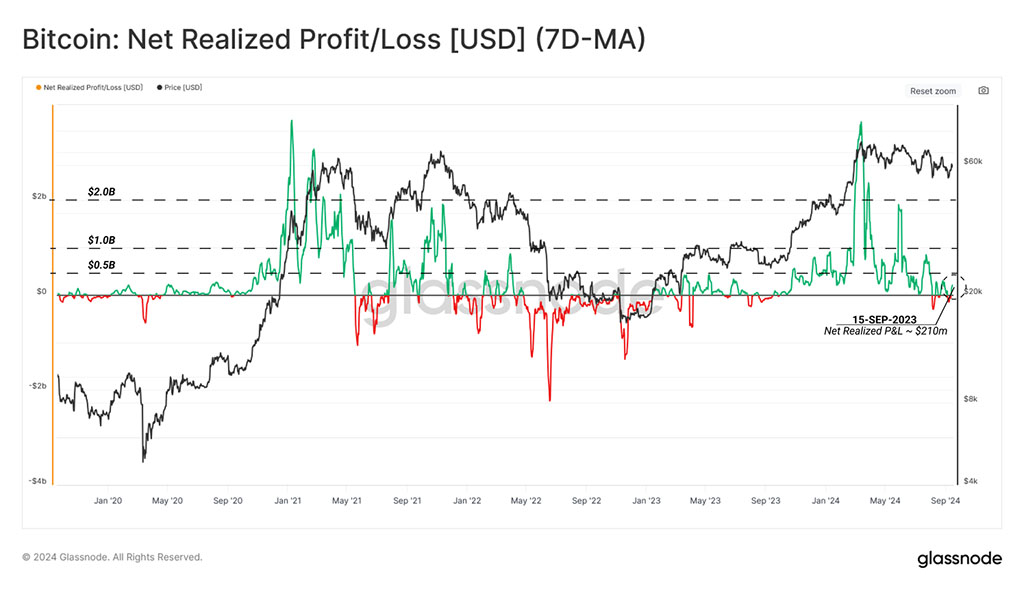

Оценивая метрику Net Realized Profit/Loss, мы можем визуализировать первую производную реализованной капитализации, ежедневное изменение потоков капитала ончейн для Bitcoin. Когда эта метрика положительная, она представляет собой чистое создание капитала (монеты, совершающие транзакции с прибылью) или уничтожение, когда метрика отрицательная (монеты, совершающие транзакции с убытком).

В настоящее время мы видим, что силы прибыли и убытка в значительной степени равны, что приводит к предельному чистому потоку и общему колебанию около нулевой границы. Это намекает на определенную степень равновесия, устанавливаемую на рынке, и имеет некоторое сходство с периодом август-сентябрь 2023 года.

Мы можем рассматривать реализованную прибыль и убыток как меру избыточного капитала, необходимого продавцу, чтобы расстаться со своей монетой. Таким образом, в рамках этой структуры мы можем использовать эту метрику в качестве прокси для измерения рыночного спроса, оценивая готовность продавца совершать сделки с премией (прибыль) или скидкой (убыток).

Абсолютная реализованная прибыль плюс убыток существенно снизилась с момента мартовского ATH, что свидетельствует об уменьшении общего давления со стороны покупателей в текущем ценовом диапазоне.

Ограничения со стороны предложения

Оценив спрос на рынке, становится разумным оценить показатели предложения, чтобы провести целостный анализ двух противоборствующих рыночных сил.

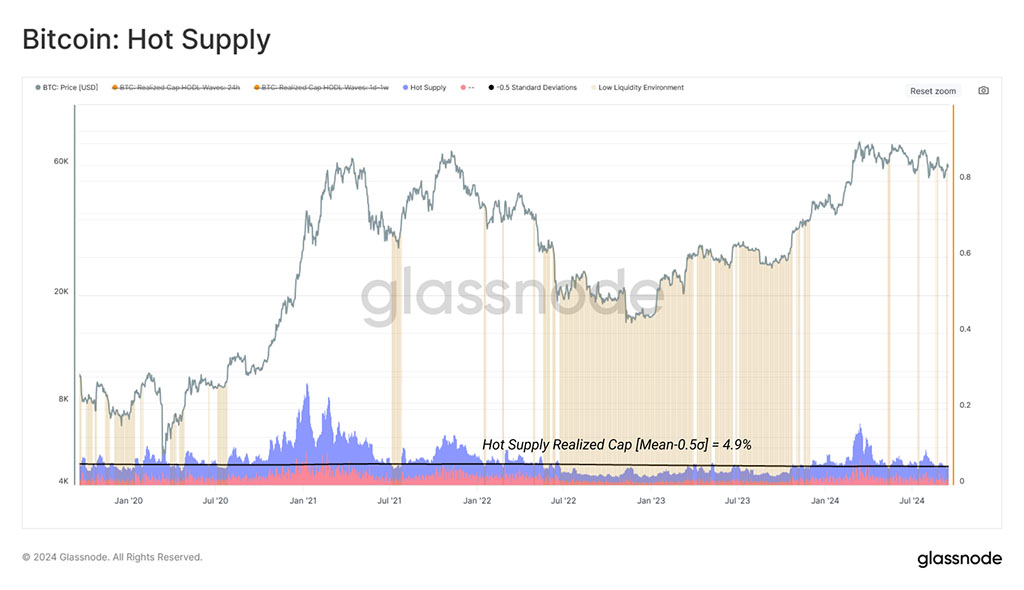

Метрика Hot Supply — это один из показателей, который мы можем использовать для оценки монет, легко доступных для торговли и транзакций. Этот объем предложения представляет собой богатство, хранящееся в монетах возрастом в одну неделю или меньше. Опираясь на предположение, что короткое время удержания на рынке увеличивает вероятность того, что монета снова будет участвовать в транзакциях, как было обнаружено в нашем исследовании долгосрочных и краткосрочных держателей, мы считаем эту отдельную возрастную группу одной из наиболее легкодоступных в ответ на колебания рынка.

Богатство, которое в настоящее время удерживается монетами возрастом менее одной недели, снизилось до зоны низкой ликвидности, составляя всего 4,7% совокупного богатства сети. Это подчеркивает постоянно сокращающуюся сторону предложения, поскольку подавляющее большинство монет имеют возраст более одной недели.

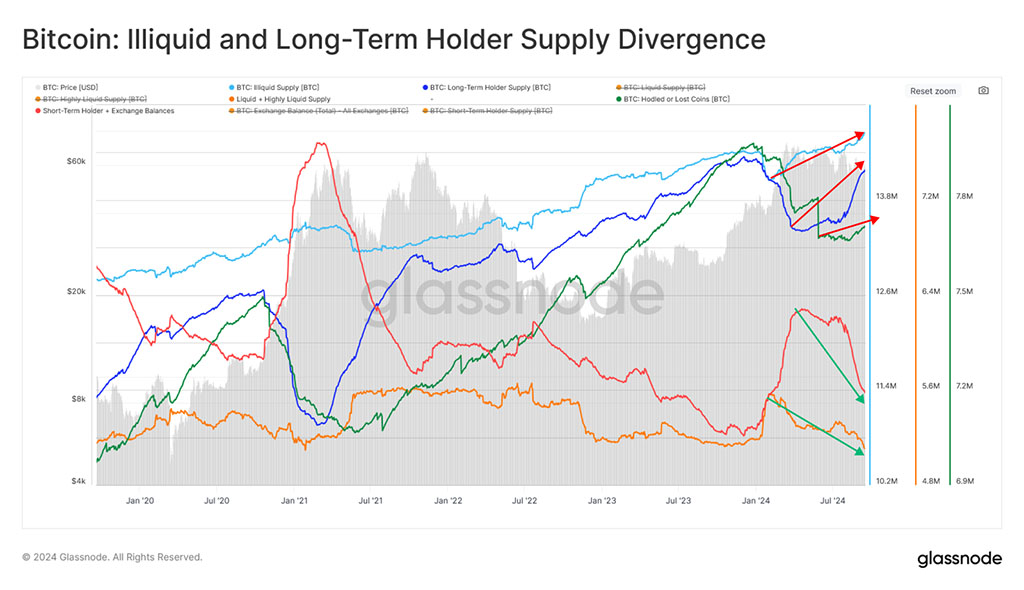

Мы видим похожую историю, рассказанную через график расхождений предложения. Здесь мы профилируем несколько показателей «доступного предложения», таких как краткосрочный держатель и высоколиквидное предложение. Мы сравниваем это с показателями «сохраненного или хранимого предложения», такими как долгосрочный держатель или предложение в хранилище.

Одним из наблюдений является преобладание и доминирование поведения ходлинга среди участников рынка, что приводит к быстрому росту «сохраненного предложения». Это говорит об общем ужесточении предложения, поскольку объем монет, доступных для активных транзакций, продолжает сокращаться.

Ликвидность стейблкоинов растет

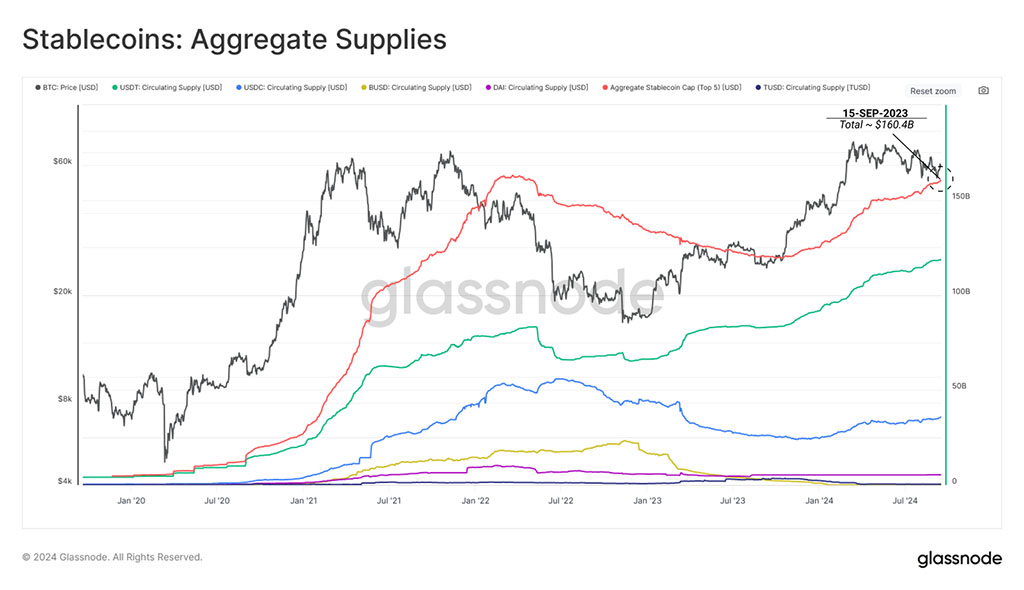

Стейблкоины остаются предпочтительной котируемой валютой как на централизованных (CEX), так и на децентрализованных биржах (DEX). Таким образом, рост общего капитала стейблкоинов может быть использован в качестве прокси для спроса и аппетита инвесторов.

Совокупное предложение стейблкоинов растет, находясь чуть ниже ATH в $160,4 миллиардов. Это можно рассматривать как конструктивный знак, предполагающий наращивание крипто-долларового капитала, который легко может быть обменен на цифровые активы. Однако мы также можем сделать вывод, что этот капитал стейблкоинов не активно возвращается в рисковые активы на данном этапе.

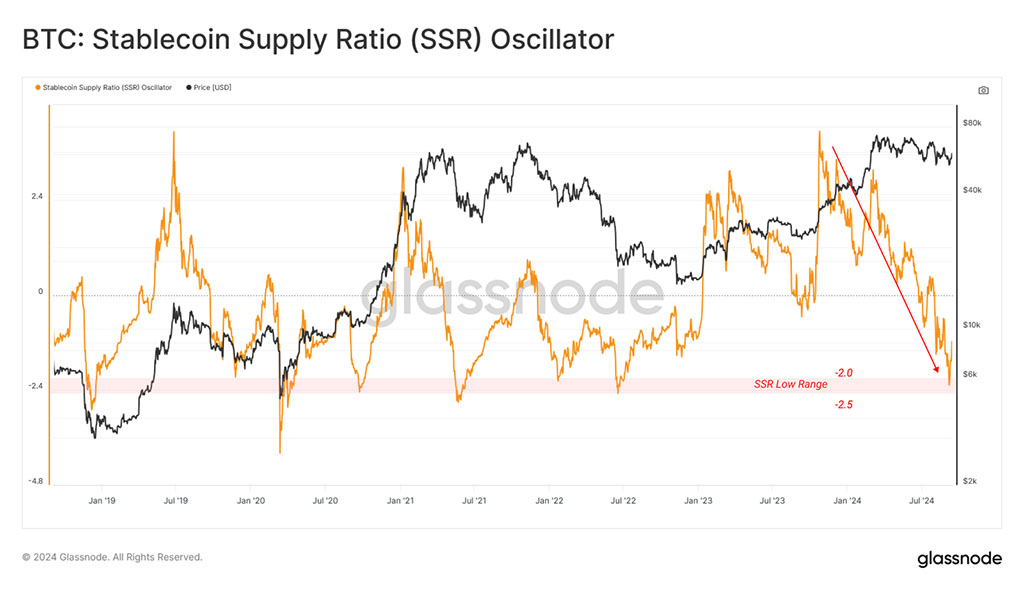

Осциллятор SSR сравнивает рыночную капитализацию BTC с общим оборотным предложением стейблкоинов. Это можно рассматривать в следующей интерпретации:

- Когда SSR низкий, текущее предложение стейблкоинов имеет большую «покупательную способность» для покупки BTC.

- Когда SSR высок, текущее предложение стейблкоинов имеет меньшую «покупательную способность» для покупки BTC.

Расхождение между рыночной капитализацией BTC, ограниченной диапазоном, и растущим предложением стейблкоинов подтолкнуло осциллятор SSR к историческому минимуму. Это говорит о том, что покупательная способность инвесторов, основанная на стейблкоинах, растет, с рекурсивным эффектом, когда более высокая покупательная способность может привести к улучшению спроса в будущем.

Повышенные ожидания волатильности

Поскольку ценовое действие колеблется в четко определенном диапазоне в течение последних шести месяцев, волатильность начинает сжиматься и сжиматься, подобно пружине. После столь длительного периода без существенного макроэкономического движения растет ожидание более высокой волатильности на предстоящем пути.

Мы можем оценить сжатие рыночной волатильности, измерив процентный диапазон между максимальным и минимальным ценовыми тиками за последние 180 дней. По этой метрике только август 2023 и май 2016 демонстрируют более узкий 180-дневный ценовой диапазон. Это подчеркивает относительную плотность текущей структуры рынка.

Мы можем поддержать эту оценку волатильности, используя Sell-Side Risk Ratio. Этот инструмент оценивает абсолютную сумму реализованной прибыли и убытка, зафиксированных инвесторами относительно размера актива (Realized Cap). Мы можем рассмотреть эту метрику в следующей структуре:

- Высокие значения указывают на то, что инвесторы тратят монеты со значительной прибылью или убытком относительно их базовой стоимости. Это состояние указывает на то, что рынок, вероятно, должен заново найти равновесие и обычно следует за ценовым движением с высокой волатильностью.

- Низкие значения указывают на то, что большинство монет тратятся относительно близко к их безубыточной стоимости, что предполагает достижение определенной степени равновесия. Это состояние часто означает исчерпание «прибыли и убытка» в текущем ценовом диапазоне и обычно описывает среду с низкой волатильностью.

Коэффициент риска Sell-Side теперь опустился ниже диапазона низких значений, что говорит о том, что в текущем диапазоне происходит минимальная прибыль и фиксация убытков. Интерпретация здесь заключается в том, что равновесие достигнуто, и необходимо дальнейшее расширение диапазона, чтобы стимулировать инвесторов тратить свои монеты (фиксировать прибыль или убыток).

Вышеуказанная оценка проводится исключительно при оценке когорты краткосрочных держателей. Исторически риск продажи STH находится на одном из самых низких значений, что подчеркивает заметное отсутствие спроса со стороны новых инвесторов.

Аналогичным образом, коэффициент риска продажи долгосрочных держателей также опустился ниже своего нижнего предела оценки, что говорит о том, что даже зрелые инвесторы замедлили свои ончейн-взаимодействия в текущем ценовом диапазоне.

Резюме и выводы

Текущее состояние рынка BTC — это равновесие и снижение активности. Со стороны спроса потоки капитала значительно замедлились, а реализованный предел фактически не изменился за последние два месяца.

В то же время предложение ужесточается, и наблюдается заметное снижение количества легкодоступных монет. Однако рост предложения стейблкоинов несет в себе большую будущую покупательную способность, создавая напряжение между текущей бездеятельностью и потенциальным будущим спросом. Это создает своего рода эффект сжатой пружины на рынке и намекает на режим более высокой волатильности на пути вперед.

Читайте также: