Bitcoin (BTC), как ведущий цифровой актив, продолжает расширять свое доминирование, в настоящее время контролируя 56% от общей рыночной капитализации. Поддерживая это, долгосрочные держатели BTC остаются непоколебимыми в своих убеждениях и предпочитают накапливать монеты.

Оригинальный отчет Glassnode (английский язык).

Вводное резюме:

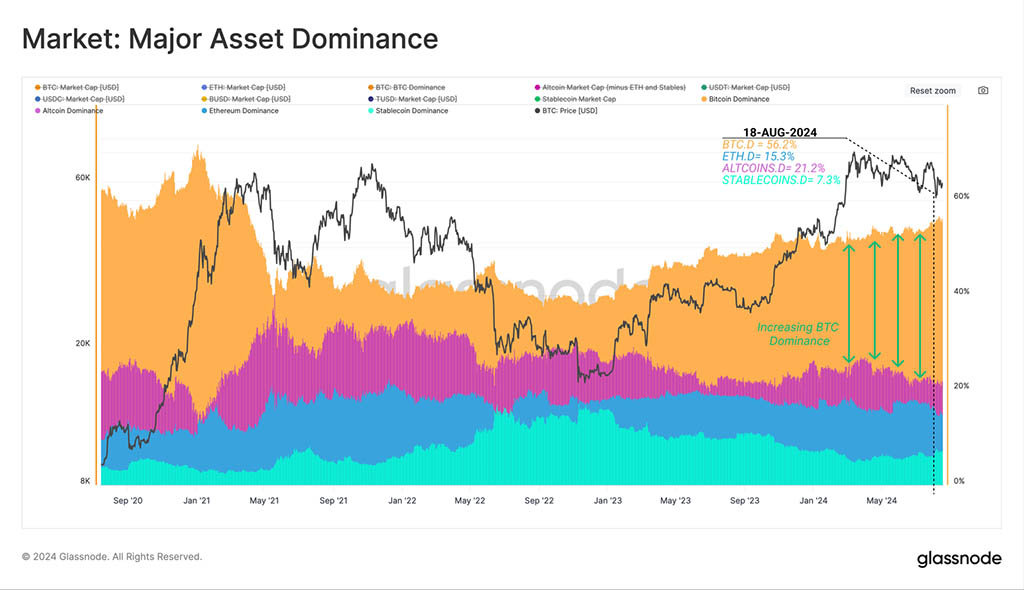

- После достижения циклического минимума в ноябре 2022 года уровень доминирования BTC продолжал расти, и теперь на него приходится 56% общей капитализации рынка криптовалют.

- Несмотря на бурные и изменчивые ценовые колебания, убежденность долгосрочных держателей остается непоколебимой, с явным предпочтением накапливать и хранить монеты.

- Краткосрочные держатели понесли основную тяжесть потерь во время недавнего спада. Однако степень зафиксированных потерь предполагает возможную чрезмерную реакцию на событие.

Обзор рынка

С момента установления минимума цикла в ноябре 2022 года капитал продолжает накапливаться в пользу основных активов, находящихся на конце кривой риска цифровых активов. Доминирование BTC выросло с нетривиальных 38% в ноябре 2022 года до ошеломляющих 56% сегодня.

Будучи вторым по величине активом в экосистеме, Ethereum зафиксировал снижение доминирования на 1,5%, оставаясь относительно стабильным в течение последних двух лет. Стейблкоины и более широкий сектор альткоинов испытали более выраженное снижение на 9,9% и 5,9% соответственно.

- Доминирование биткоина: 38,7% (ноябрь 2022 г.) —> 56,2% (текущее)

- Доминирование Ethereum 16,8% —> 15,2%

- Доминирование стейблкоинов 17,3% —> 7,4%

- Доминирование альткоинов 27,2% —> 21,3%

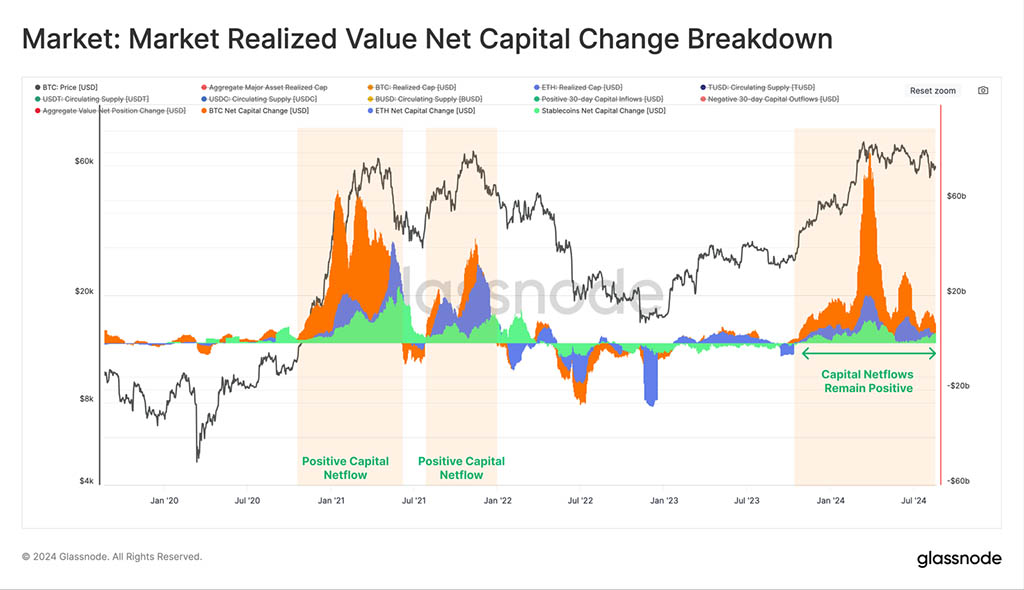

Однако, когда мы оцениваем чистое изменение капитала по основным активам, Bitcoin, Ethereum и стейблокинам демонстрируют чистый положительный приток капитала. Только в 34% торговых дней наблюдался более крупный 30-дневный приток USD, хотя рынок в целом сократился с мартовского ATH.

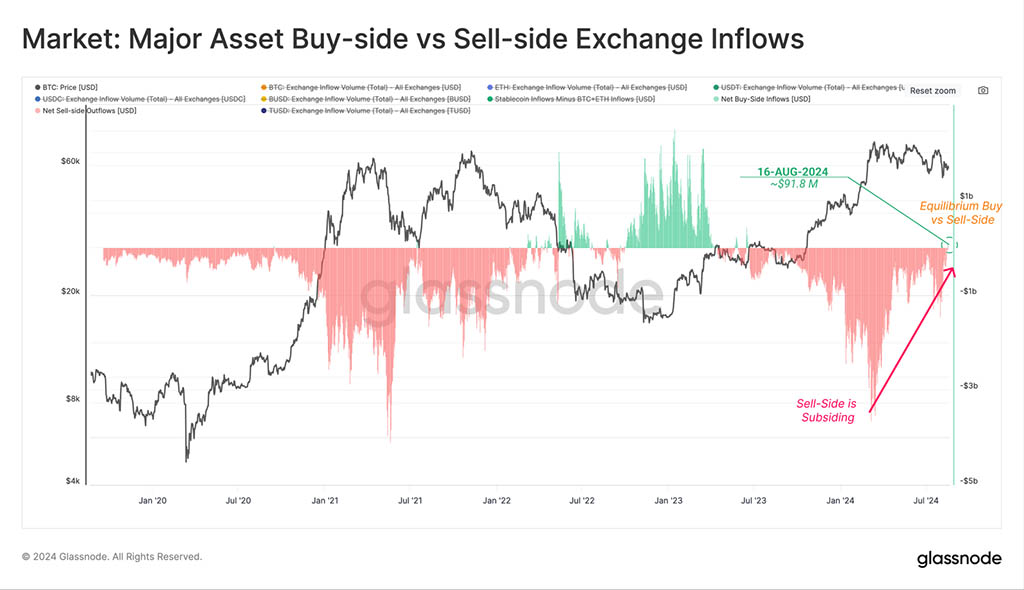

Далее мы можем использовать метрику Major Asset Buy-Side vs Sell-Side, которая стремится определить сдвиги в капитале в зависимости от предпочтений объемов притока обмена. Это можно рассматривать в рамках следующей структуры:

- Значения, близкие к нулю, указывают на нейтральный режим, при котором приток средств со стороны покупки имеет ту же величину, что и приток средств со стороны продажи BTC+ETH.

- Положительные значения указывают на чистый режим покупки, при котором приток стейблкоинов со стороны покупки превышает приток BTC+ETH со стороны продажи.

- Отрицательные значения указывают на чистый режим продаж, при котором приток стейблкоинов со стороны покупателей меньше притока BTC+ETH со стороны продавцов.

С момента образования нового ATH в марте 2024 года давление со стороны продавцов ослабло, и сейчас зафиксирован первый положительный показатель с июня 2023 года ($91,8 млн).

Долгосрочные держатели

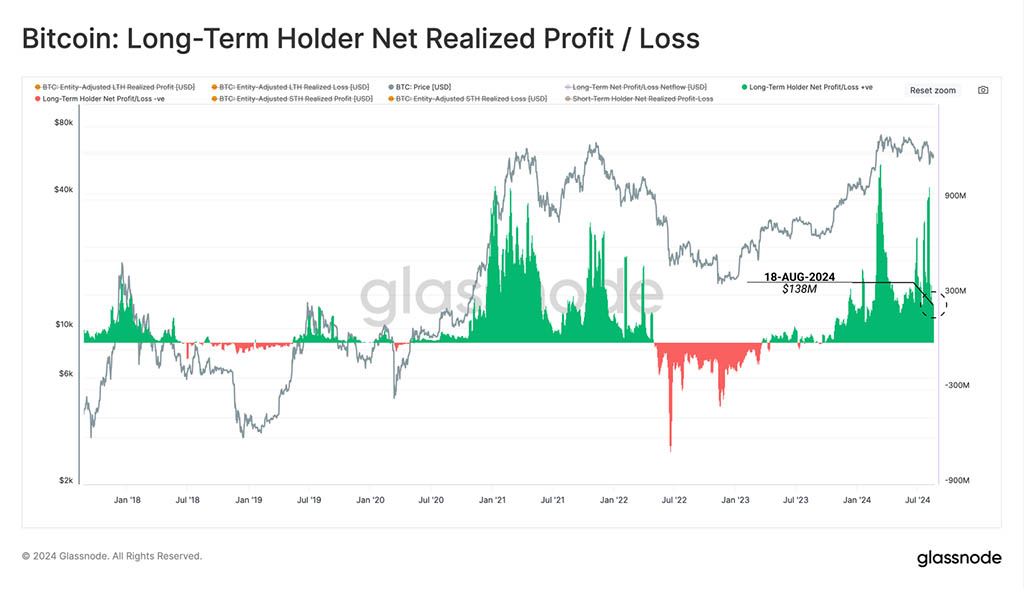

В последнее время, на фоне бурных рыночных условий, долгосрочные держатели фиксируют достаточно постоянную прибыль в размере $138 миллионов в день. С каждой транзакцией покупатель и продавец сопоставляются, а дисбаланс спроса и предложения разрешается посредством изменения цен.

Таким образом, мы можем сделать вывод, что это давление на продажу LTH в размере ~$138M/день является показателем ежедневного притока капитала, необходимого для поглощения предложения и поддержания стабильности цен. Хотя рыночные условия были изменчивыми, цены в целом оставались стабильными в течение последних нескольких месяцев, что говорит о достижении некой формы равновесия.

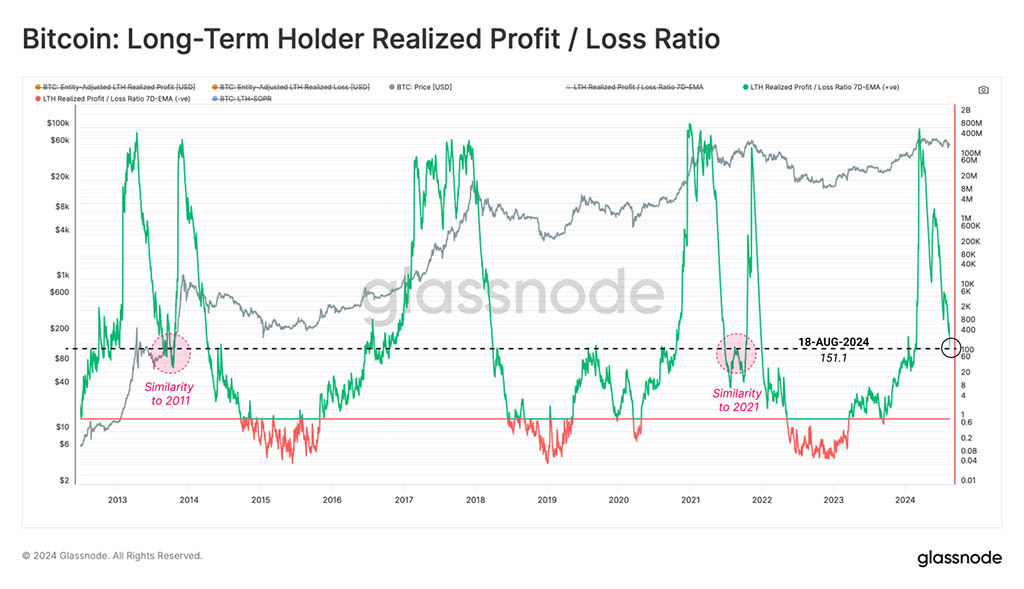

Коэффициент реализованной прибыли/убытка для долгосрочных держателей — это метрика, которую мы можем использовать для оценки циклического поведения этой когорты. Мы отмечаем, что эта метрика остается высокой, хотя и испытывает существенное снижение с пикового значения. Это указывает на то, что долгосрочные инвесторы находятся в процессе охлаждения активности по получению прибыли.

Примечательно, что во время ATH в марте 2024 года этот показатель достиг высоты, аналогичной предыдущим рыночным максимумам. В циклах 2013 и 2021 годов показатель снизился до схожих уровней, прежде чем возобновился восходящий тренд цены. Однако в 2017-18 годах это снижение было односторонним, поскольку рынок вошел в медвежий рынок с преобладанием убытков.

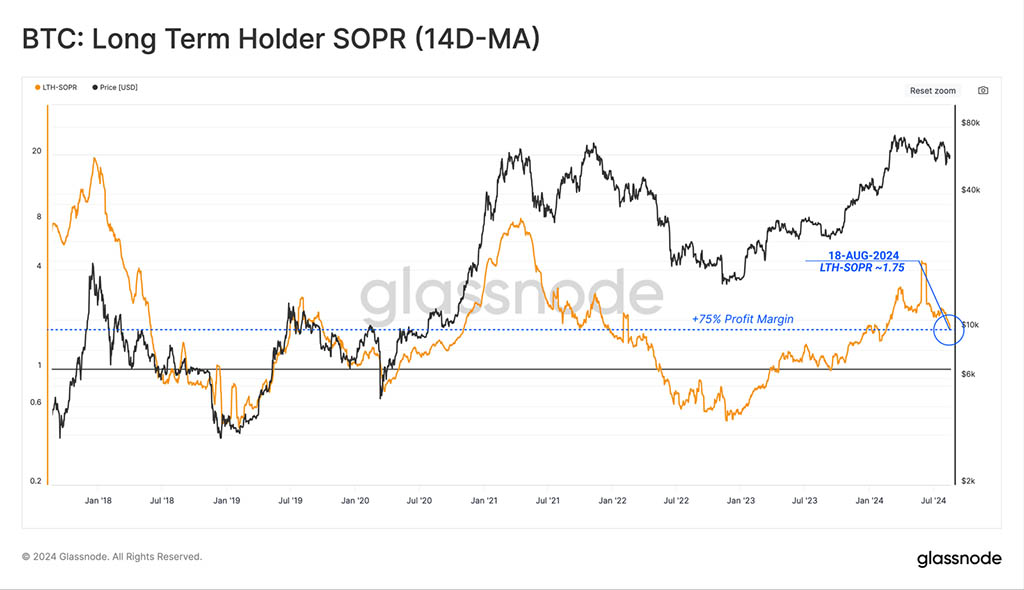

С точки зрения долгосрочного держателя SOPR мы видим, что монеты фиксируют среднюю маржу прибыли +75%, а LTH-SOPR в настоящее время остается повышенным.

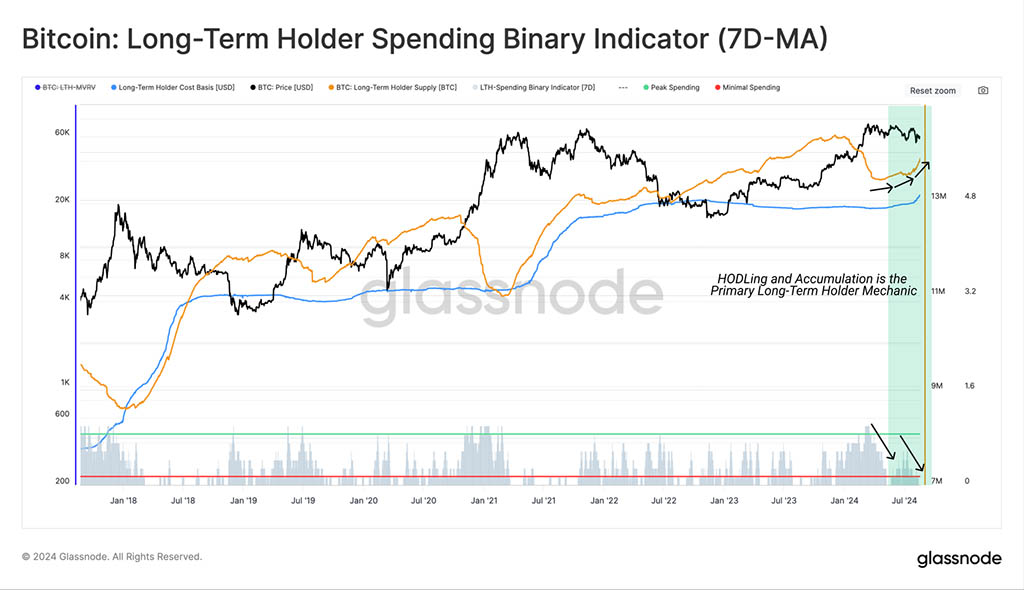

Используя наш бинарный индикатор расходов для LTH, можно увидеть вышеупомянутое замедление расходов долгосрочных держателей.

В настоящее время предложение LTH быстро растет. Если учесть, что 155-дневный порог для статуса LTH близок к мартовскому ATH, это дает представление об объеме предложения, приобретенного во время подготовки к ATH, который остается удерживаемым. Это подчеркивает, что поведение HODLing значительно опережает поведение расходов.

Психологическая корреляция

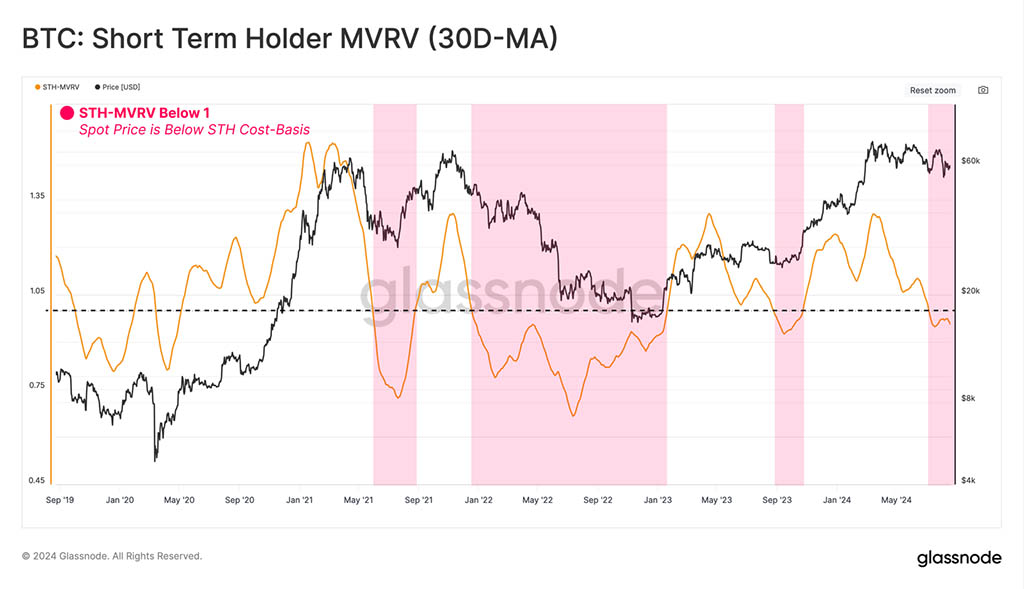

Переходя к обратной когорте, краткосрочным держателям, мы можем измерить интенсивность нереализованного финансового стресса, испытываемого недавними покупателями. Мы можем наблюдать эту динамику, используя метрику STH-MVRV Ratio, с применением 30-дневного среднего.

Недавно индекс STH-MVRV опустился ниже равновесного значения 1,0, что говорит о том, что среднестатистические новые инвесторы теперь несут нереализованные убытки.

Периоды кратковременного давления нереализованных убытков обычны на бычьих рынках. Однако длительные периоды, когда STH-MVRV торгуется ниже 1,0, могут привести к более высокой вероятности паники инвесторов и предшествовать более серьезному медвежьему тренду рынка.

С ростом нереализованных потерь растет ожидание возможной капитуляции инвесторов. Такие события характеризуются тем, что значительные потери фиксируются через потраченные монеты.

Оценку периодов реализации высоких убытков на рынке новыми инвесторами можно увидеть, когда STH-SOPR торгуется ниже 1,0.

С этой точки зрения мы также можем видеть, что STH-SOPR торгуется ниже 1,0, что указывает на степень реализованной убыточной деятельности новых инвесторов. Это добавляет веса тому, что рынок находится в точке принятия решения, а цена незначительно ниже точки комфорта STH.

Несмотря на корреляцию между нереализованной и реализованной деятельностью, новые инвесторы могут чрезмерно реагировать на то, что их портфель удерживается на относительно высокой нереализованной прибыли (или убытке). Такие чрезмерные реакции являются ключевой особенностью рынков, где эмоциональная реакция инвесторов приводит к тому, что они получают чрезмерную прибыль (или убыток) в точках перегиба, формируя как локальные, так и макроэкономические вершины (или основания).

На диаграмме ниже сравниваются затраты на основе стоимости новых инвесторов, которые решили провести транзакцию, со средней стоимостью на основе стоимости всех инвесторов, которые все еще держат. Отклонение между этими двумя показателями дает представление о величине потенциальной чрезмерной реакции.

Коррекции бычьего рынка, наблюдаемые в течение нашего текущего цикла, испытали лишь небольшое отклонение между затратами и базисом стоимости удержания. Из этого можно утверждать, что могла иметь место умеренно чрезмерная реакция, поскольку рынок распродавался ниже $50 тыс.

Навигация по инвестиционным циклам

В разделе выше мы использовали метрики MVRV и SOPR, которые учитывают общую прибыль и убыток инвесторов. В этом разделе будут выделены только монеты, удерживаемые и транзакционные в убытке.

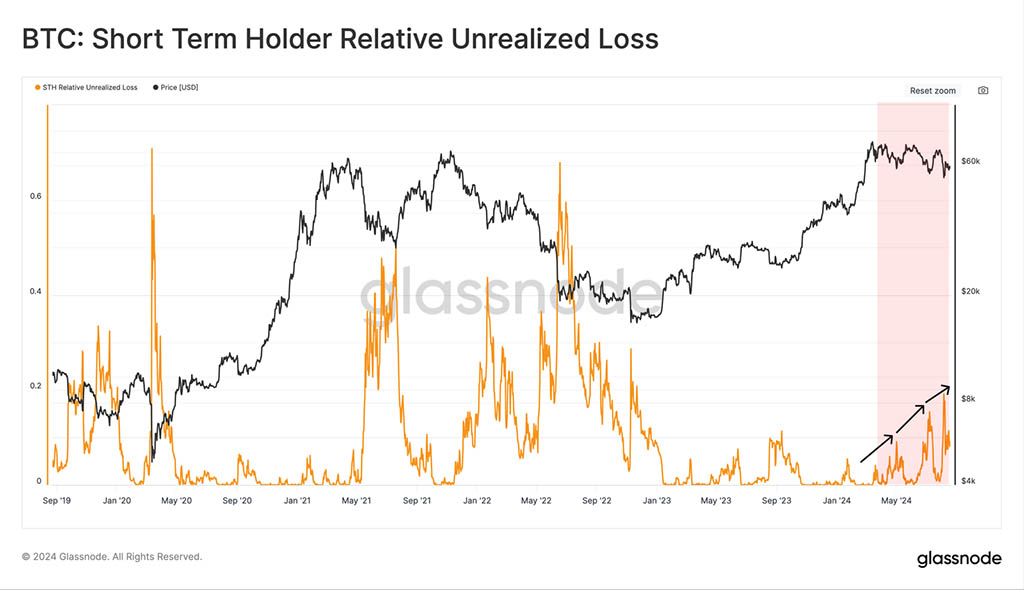

Оценивая показатель относительных нереализованных убытков для новых инвесторов, мы можем напрямую измерить нереализованный финансовый стресс, который несут новые инвесторы.

В настоящее время величина нереализованных убытков относительно рыночной капитализации STH остается относительно низкой по сравнению с историческими событиями капитуляции. Величина убытков, удерживаемых рынком, возможно, аналогична предыдущим коррекциям бычьего рынка.

Однако мы можем увидеть расхождение в этой корреляции, когда мы сравниваем накопление нереализованных убытков с теми, которые заморожены потраченными монетами (реализованными убытками). Реализованные убытки заметно выше подчеркивают умеренно чрезмерную реакцию, которую мы описали выше.

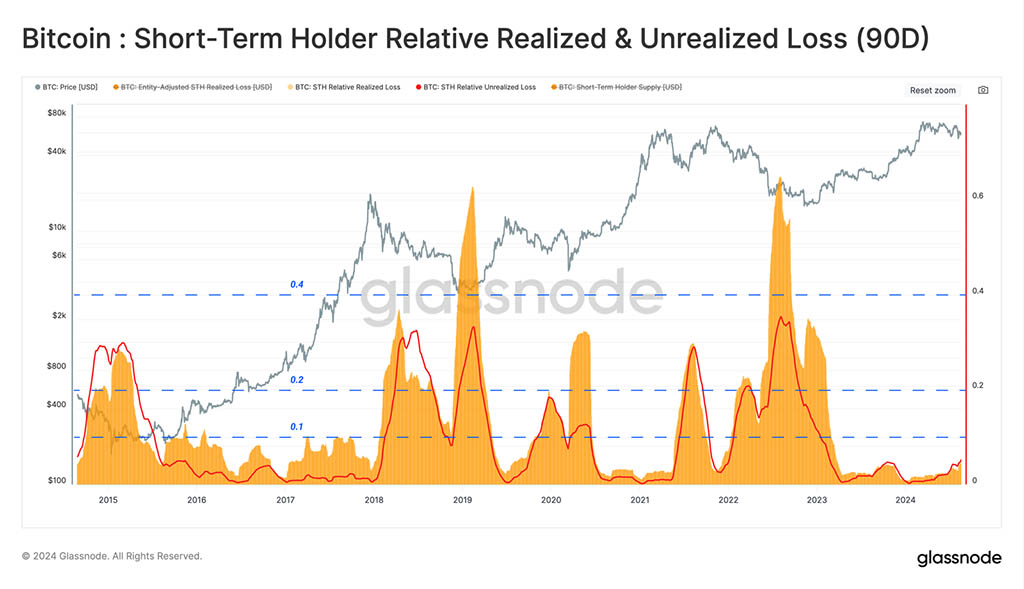

Оценивая совокупный 90-дневный реализованный убыток и средний нереализованный убыток для STH, мы можем визуально выделить слияние и корреляцию между этими двумя показателями.

Во время циклических ценовых минимумов величина реализованных и нереализованных убытков имеет тенденцию резко подскакивать между 10% и 60% от общего объема активов STH. По этой мере величина как нереализованных, так и реализованных убытков остается относительно небольшой по сравнению с предыдущими крупными событиями формирования дна.

Одним из конструктивных аналогов было бы сходство между текущей структурой и циклом 2016–2017 гг., когда описанные относительные показатели торговались ниже устойчивого потолка ~10%.

Исходя из этого, можно утверждать, что удар по настроениям инвесторов может оказаться не таким уж серьезным, как может показаться на первый взгляд.

Резюме и выводы

В условиях неопределенности, царящей среди инвесторов на рынке, капитал продолжает перетекать вниз по кривой риска, что приводит к значительному расширению доминирования BTC: на долю ведущего актива теперь приходится ошеломляющие 56% от общей рыночной капитализации.

Несмотря на бурные и изменчивые ценовые действия, решимость долгосрочных держателей остается непоколебимой, с явным предпочтением HODL и приобретению монет. В качестве альтернативы, краткосрочные держатели понесли большую часть потерь во время недавнего спада. Тем не менее, степень зафиксированных потерь предполагает возможную чрезмерную реакцию на событие.

Читайте также: