Рост Bitcoin (BTC) до нового исторического максимума (ATH) обусловлен сильным спотовым спросом и институциональными притоками, при этом более 95% предложения находится в прибыли. В этой статье рассматриваются ончейн-индикаторы, подчеркивающие устойчивый импульс спотовых покупок, рост ETF AUM, фьючерсные премии и потенциал для устойчивого роста в этой фазе ATH.

Оригинальный отчет Glassnode (английский язык).

Вводное резюме

- В этой статье рассматривается недавний рост курса BTC до нового исторического максимума, а также факторы, обусловившие этот рост, в частности, высокий спрос на спотовых рынках.

- Мы анализируем влияние недавних выборов в США на приток институциональных инвестиций, подчеркивая, как резко вырос открытый интерес к американским спотовым ETF и фьючерсам CME на фоне роста популярности стратегий «Cash & Carry».

- Оценим фазу открытия нового ATH с акцентом на процент прибыльности предложения и динамику рынка, сопровождающую длительные периоды рентабельности выше 95%.

- Мы углубляемся в диапазоны базисных затрат в сети, чтобы отслеживать динамику спроса, иллюстрируя, как близость к этим диапазонам может сигнализировать о периодах сильного рыночного спроса.

- Наконец, мы изучаем уровни реализованной прибыли, отмечая значительную активность по фиксации прибыли, однако указывая на то, что текущие уровни остаются ниже тех, которые наблюдались в предыдущие пики ATH, что указывает на возможность дальнейшего роста.

Всплеск после выборов

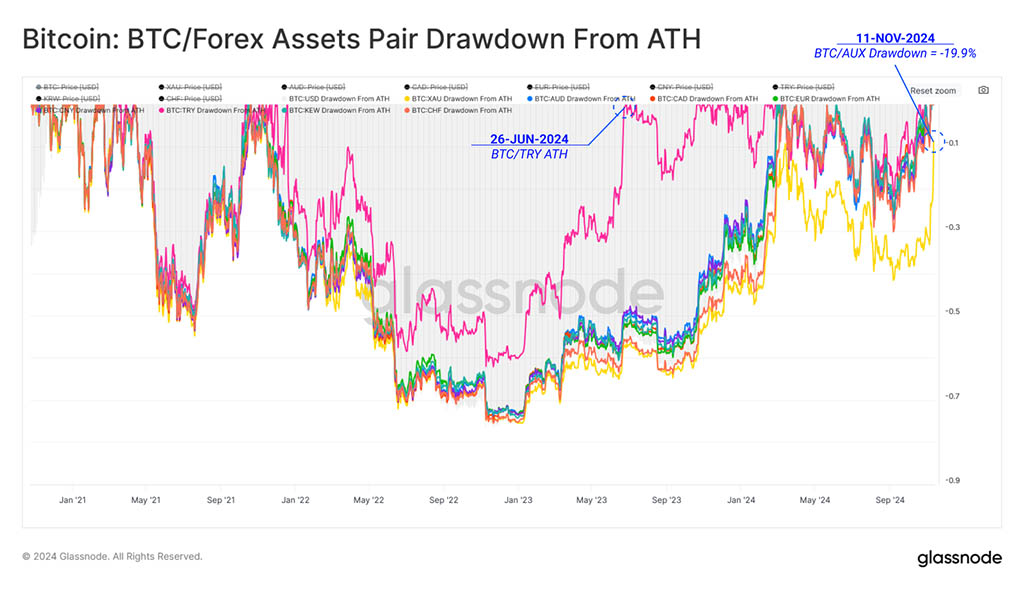

После того, как результаты президентских выборов в США стали известны, и консенсус указывал на более дружественную позицию по отношению к криптовалютам при администрации Трампа, позитивный сигнал отразился на рынке криптовалют, подтолкнув Bitcoin к новому историческому максимуму. Этот прорыв к ATH отразился на всех основных парах BTC.

На этой диаграмме показаны просадки от ATH для Bitcoin (BTC) в паре с различными фиатными валютами и золотом (XAU). Примечательно, что пара BTC: TRY (турецкая лира) первой достигла своего ATH 26 июня 2024 года, возглавив натиск, прежде чем другие пары последовали ее примеру. 06 ноября 2024 года почти все пары BTC: Forex достигли новых ATH, за исключением BTC: Gold, который остается примерно на 19,9% ниже своего ATH, несмотря на текущую оценку Bitcoin в $88 600 (на момент написания этого отчета).

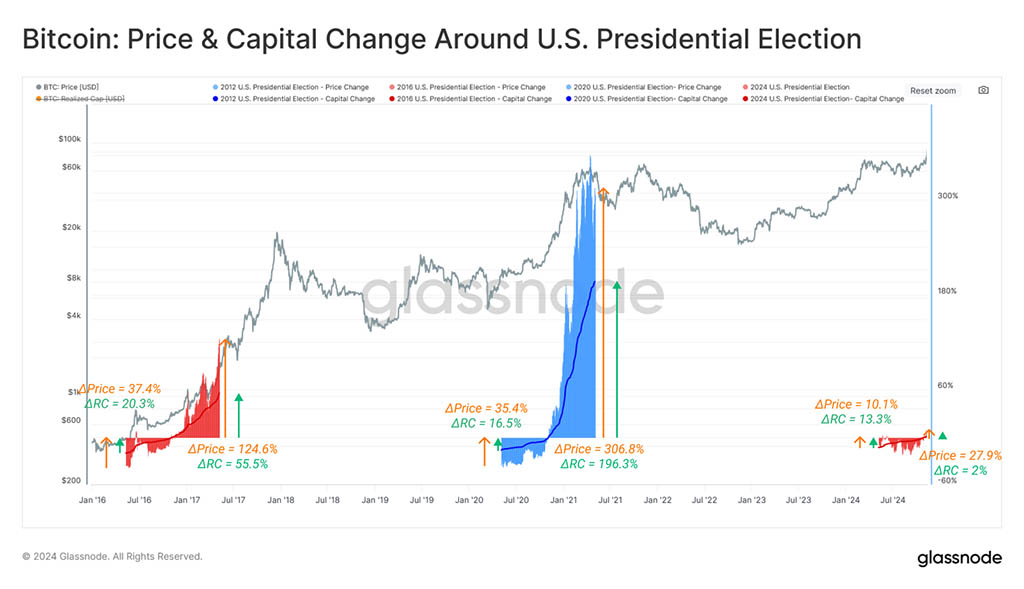

Исторически сложилось так, что президентские выборы в США существенно влияли на рыночные показатели BTC, при этом заметные изменения наблюдались как в цене, так и в реализованной капитализации, представляющей собой совокупное богатство, инвестированное в сеть Bitcoin.

Выборы 2016 года (республиканская администрация):

- Реализованный капитал вырос на 20,3% перед выборами и на 55,5% после них.

- Цена выросла на 34,7% перед выборами и взлетела на 124,6% в послевыборные месяцы.

Выборы 2020 года (администрация демократов):

- Реализованный приток капитала вырос на 16,5% до выборов и на 196,3% после выборов.

- Цена выросла на 35,4% перед выборами и взлетела на 306,8% после них.

Выборы 2024 года (пока что республиканская администрация):

- Реализованный капитал увеличился на 13,3% перед выборами, но немного вырос на 2% после них.

- Цена выросла на 10,1% перед выборами и выросла на 27,9% в послевыборный период (на момент написания отчета).

Текущий цикл, таким образом, отражает более скромный ответ в преддверии предыдущих выборов, хотя все еще с очень оптимистичным уклоном. Рынок в настоящее время приспосабливается к вероятным изменениям в криптополитике, которые можно ожидать в ближайшие годы.

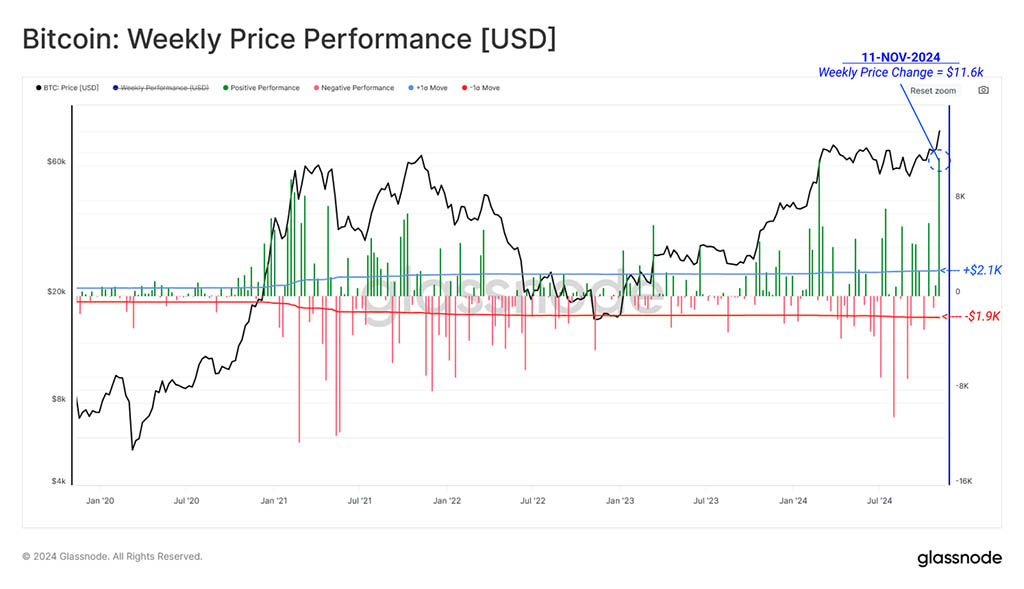

Продолжая импульс недавнего прорыва ATH, Bitcoin зафиксировал самую большую недельную свечу с ошеломляющим приростом в $11 600. Это ралли значительно превысило исторические недельные движения, почти в пять раз превысив верхнюю статистическую полосу (1 стандартное отклонение), что свидетельствует о беспрецедентной бычьей силе.

Такое исключительное ценовое движение отражает оптимизм рынка, поскольку участники рассматривают ожидаемую нормативно-правовую базу как катализатор устойчивого притока капитала.

Прорыв, вызванный спотовыми событиями

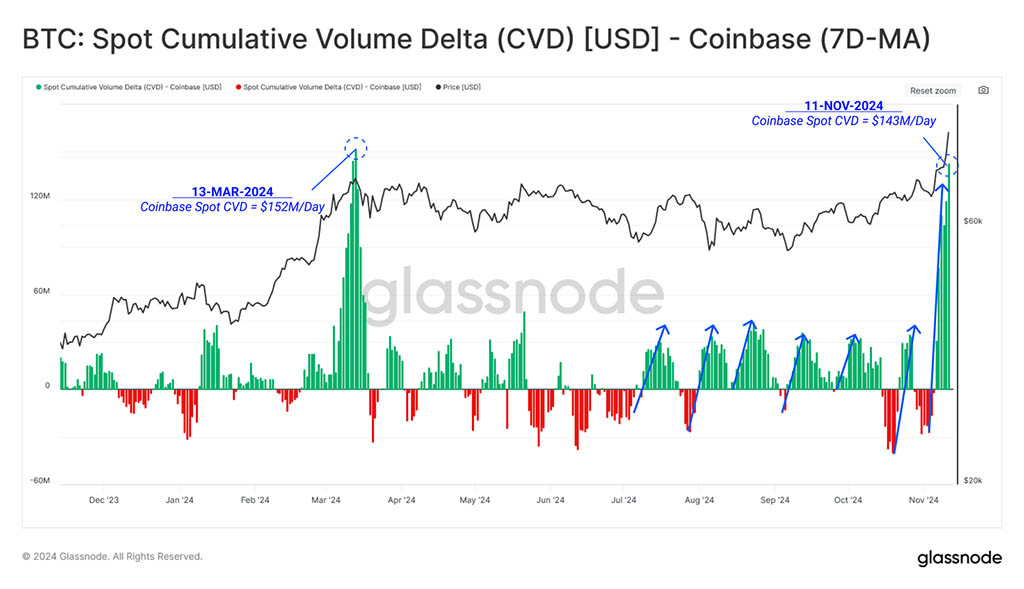

На графике показана дневная кумулятивная дельта объема (CVD) на спотовом рынке Coinbase, демонстрирующая значительный рост давления со стороны покупателей. Недавно дневная спотовая CVD достигла $143 миллионов, приблизившись к предыдущему пику в $152 миллиона, зафиксированному 13 марта.

Начиная с июля, каждое ралли BTC сопровождалось сильным всплеском интереса покупателей на Coinbase, что свидетельствует о сильном спросе на спотовом рынке на одной из крупнейших бирж США. Этот постоянный аппетит инвесторов говорит о том, что участники рынка все более конструктивны в отношении цифровых активов и подтверждает спотовый характер преобладающего ралли.

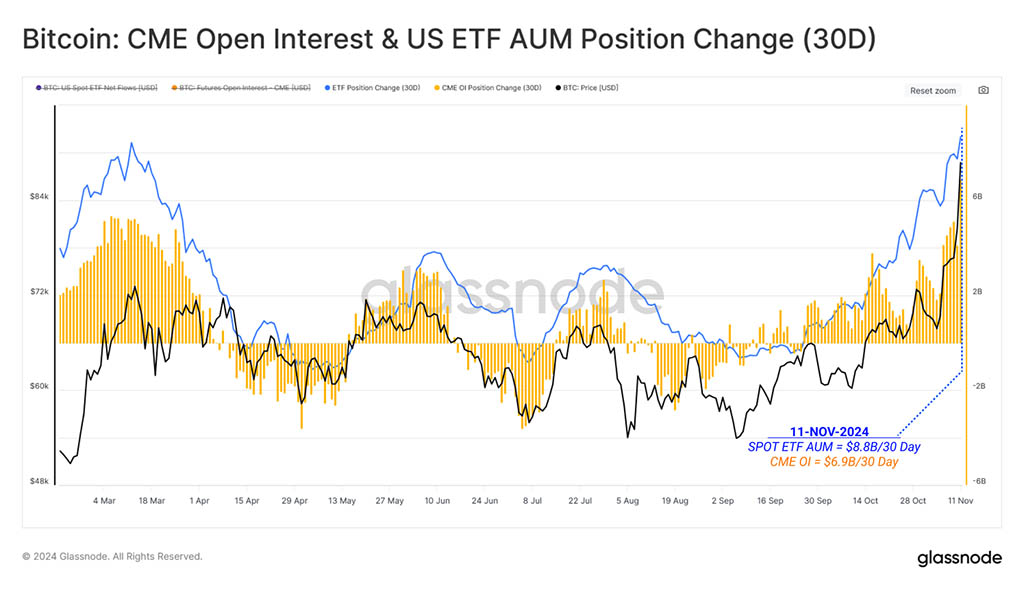

После сильного давления со стороны покупателей, наблюдаемого на спотовом рынке Coinbase, недавнее ралли привело к существенному притоку средств в спотовые ETF США, при этом активы под управлением выросли на $8,8 миллиардов за последние 30 дней. Этот рост опередил увеличение на $6,9 миллиардов открытого интереса к фьючерсам CME, что указывает на выраженное предпочтение спотовому вложению через ETF.

Корреляция между притоками ETF и открытым интересом CME подчеркивает доминирование стратегий «cash-and-carry». Тем не менее, более устойчивый спрос на ETF подчеркивает сдвиг в сторону прямого спотового воздействия во время этого подъема рынка.

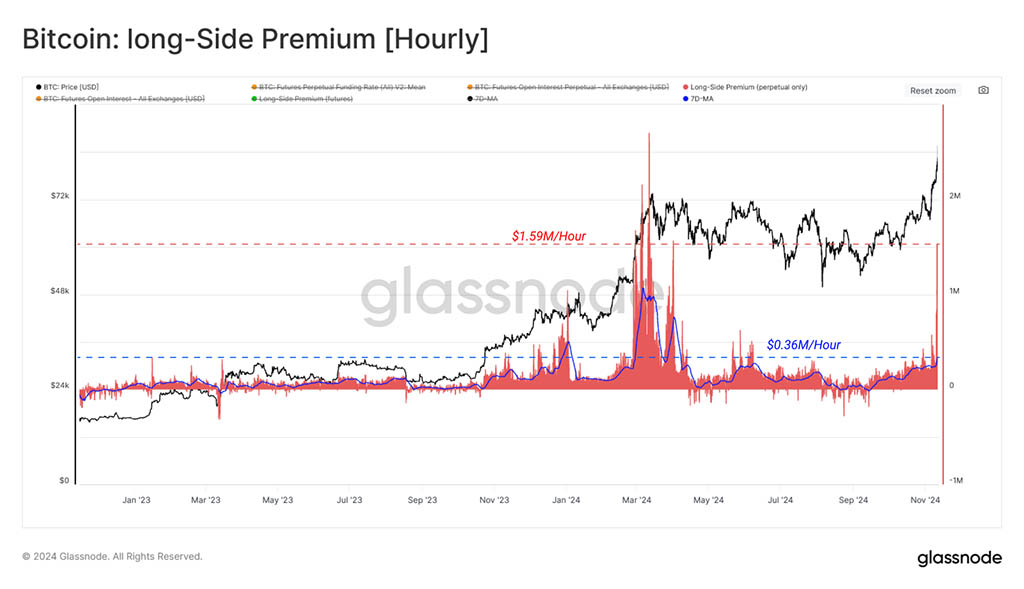

Обычно устойчивый спрос на спотовом рынке сопровождается аналогичным позитивным импульсом на бессрочных фьючерсах. Недавний пик премии на бессрочных рынках — достигший $1,59 млн/час в час (при 7-дневной средней $392 тыс./час) 12 ноября — отражает устойчивый спекулятивный спрос.

Однако этот уровень остается ниже максимумов середины марта, что подтверждает гипотезу о том, что текущий рост был больше обусловлен спотовыми рынками. Умеренный, но значительный аппетит на бессрочных рынках подчеркивает, что спотовый спрос, а не спекуляция с использованием заемных средств, является доминирующей силой, стоящей за этим ценовым скачком до сих пор.

Изучение фазы эйфории

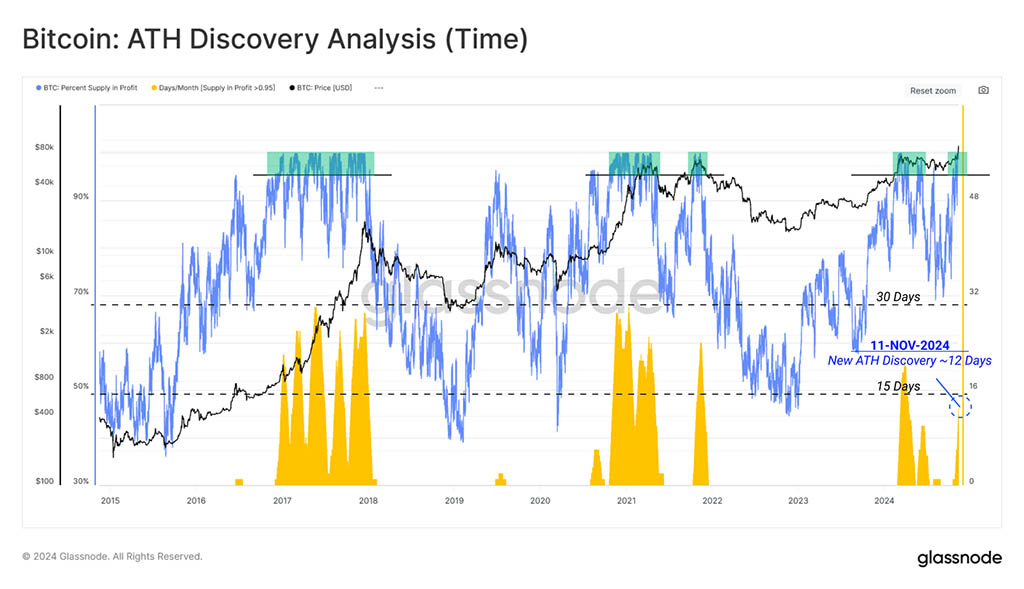

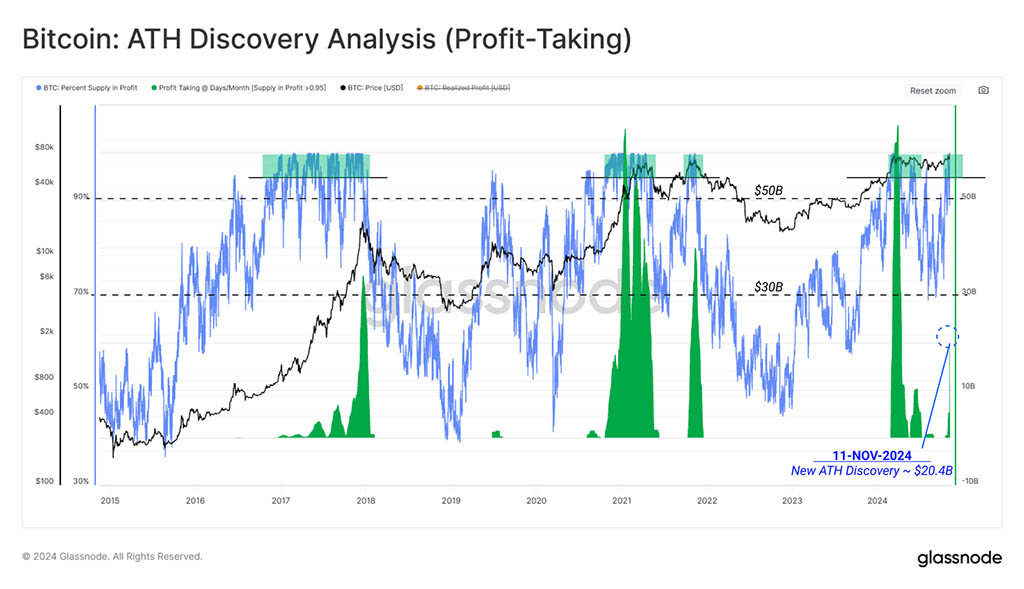

Bitcoin вошел в новую фазу ценообразования, переводя все циркулирующее предложение в прибыль. Эта диаграмма показывает процент предложения, удерживаемого в прибыли, а также количество последовательных дней в каждом месяце, когда эта метрика превышает 95%.

Исторически эти эйфорические фазы сохранялись около 22 дней, прежде чем происходила коррекция, толкая более 5% предложения ниже первоначальной цены приобретения. Текущий рост поддерживал этот уровень высокой прибыли в течение 12 последовательных дней, подчеркивая сильные рыночные настроения, но также намекая на возможность коррекции впереди на основе прошлых моделей.

На этой диаграмме рассматривается кумулятивная реализованная прибыль в течение фазы открытия нового ATH, подчеркивая масштабы деятельности по получению прибыли. Исторически ежемесячная реализация прибыли колебалась от $30 миллиардов до $50 миллиардов до наступления истощения спроса, что часто сигнализирует о периоде остывания.

В настоящее время мы наблюдаем $20,4 млрд. реализованной прибыли с момента входа в эту последнюю фазу открытия ATH. Хотя фиксация прибыли существенна, она остается ниже исторических пиков, что предполагает дополнительные возможности для дальнейшего роста до достижения потенциального истощения спроса.

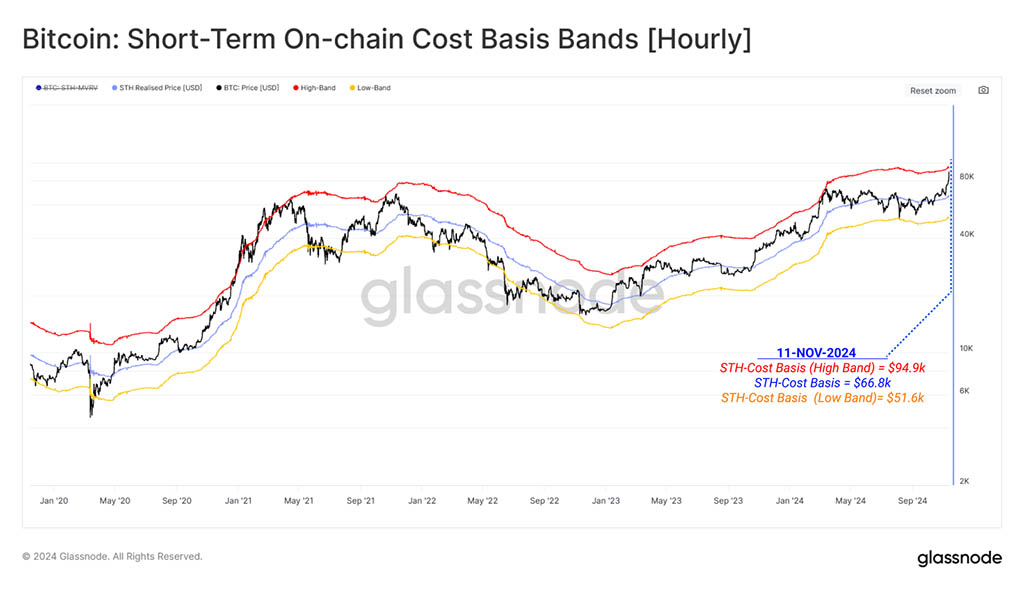

Полосы фазы открытия

Поскольку мы вступаем в новую фазу открытия ATH, определение наиболее эффективной ценовой модели для навигации в этой повышенной рыночной активности становится необходимым. Эта диаграмма отображает базисную стоимость новых инвесторов, а также верхнюю и нижнюю статистические полосы (±1 стандартное отклонение).

Во время фаз открытия ATH цена Bitcoin часто приближается к верхней полосе и тестирует ее несколько раз, что обусловлено устойчивым спросом, поскольку новые инвесторы входят на более высоких ценовых уровнях. В настоящее время цена Bitcoin составляет $87 900, что немного меньше верхней полосы в $94 900. Мониторинг близости к этим полосам, особенно верхней и средней полос, может выявить периоды интенсивного рыночного спроса, отражая стремление нового капитала выйти на рынок во время фаз ралли.

В настоящее время, при спотовой цене BTC в $87 900, он немного не дотягивает до верхней полосы в $94 900. Мониторинг близости к этим полосам, особенно верхней и средней, может выявить, когда периоды интенсивного спроса замедляются, и когда цена достаточно высока для многих существующих держателей, чтобы усилить свое давление со стороне продажи.

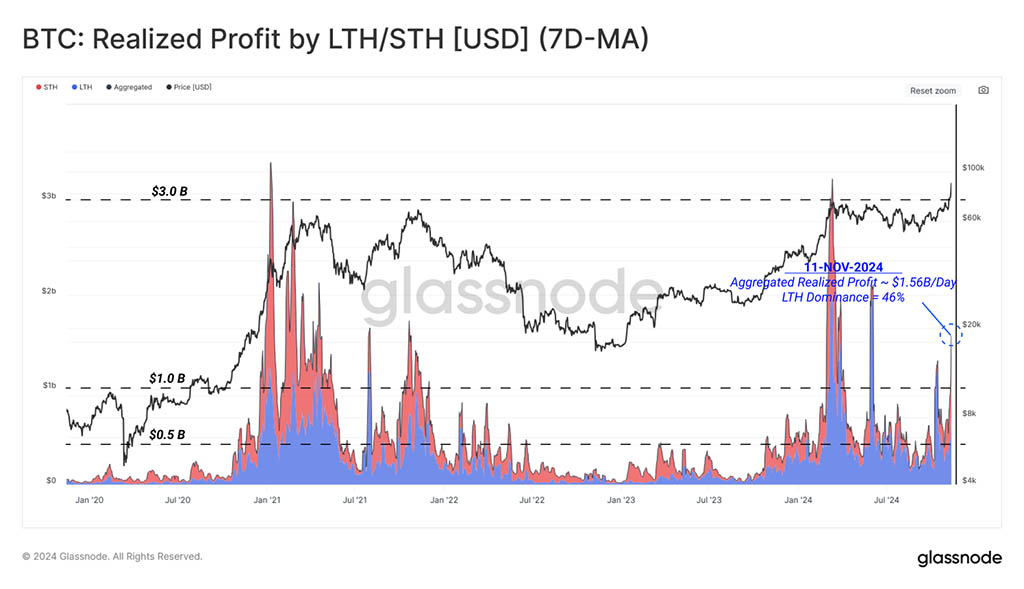

Объемы реализованной прибыли в настоящее время составляют в среднем около $1,56 миллиардов в день, при этом долгосрочные держатели вносят $720 миллионов, что составляет 46% от общей суммы.

Несмотря на этот всплеск активности по получению прибыли, совокупный объем реализованной прибыли составляет около половины того, что было зафиксировано во время предыдущих циклических ATH (которые превысили $3 млрд/день, причем более 50% приходилось на долгосрочных держателей). Это снова говорит о том, что может быть больше возможностей для роста, если спрос продолжит поступать, и что требуется большее давление со стороны продавцов, прежде чем будут достигнуты типичные пиковые уровни реализации прибыли.

Резюме и заключение

В этом информационном бюллетене рассматривается недавний исторический максимум Bitcoin, в первую очередь обусловленный устойчивым спросом на спотовом рынке, в основном через спотовые ETF США. Институциональный интерес резко возрос после выборов, с заметным притоком средств во фьючерсы CME и ETF, что благоприятствует спотовому воздействию и подпитывает вступление Bitcoin в новую фазу открытия ATH. Более 95% оборотного предложения сейчас в прибыли, за которой обычно следует значительная фиксация прибыли.

Почти все циркулирующее предложение BTC теперь удерживаются в прибыли, хотя это уравновешивается значительным ростом активности по получению прибыли. Хотя реализованная прибыль как краткосрочных, так и долгосрочных держателей увеличилась, она остается ниже предыдущих пиков ATH, что может указывать на то, что многие инвесторы готовы ждать более высоких цен.

Читайте также: