После 10%-ной коррекции цены рынок Bitcoin (BTC) восстановился до уровня $63 000 в попытке восстановить критическую стоимость краткосрочных держателей (STH).

Оригинальный отчет Glassnode (английский язык).

Вводное резюме

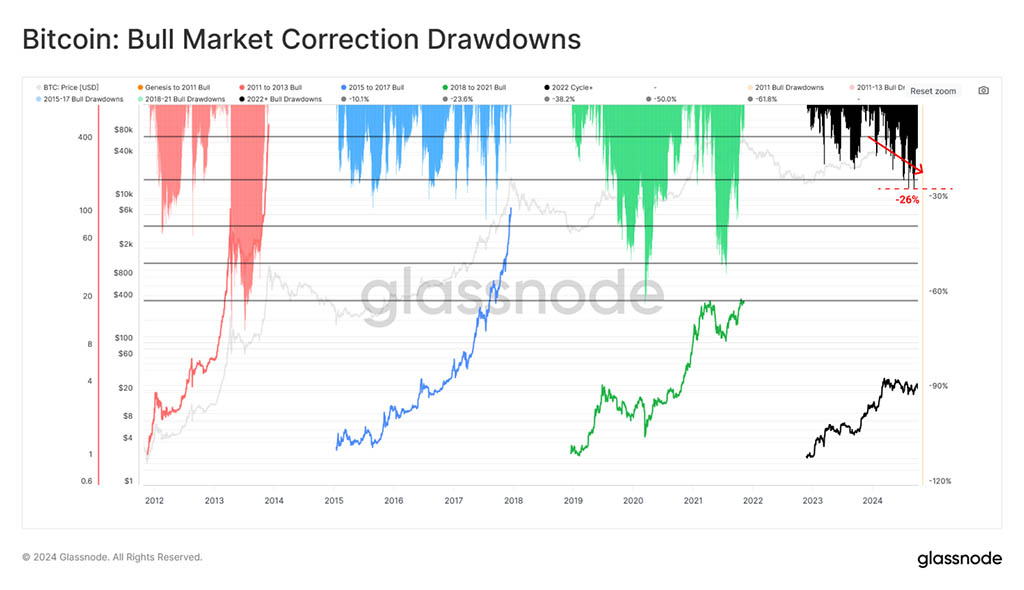

- Просадки бычьего рынка остаются относительно неглубокими, но соответствуют историческим восходящим тенденциям бычьего рынка. Это подчеркивает как сходство, так и относительную устойчивость текущего цикла.

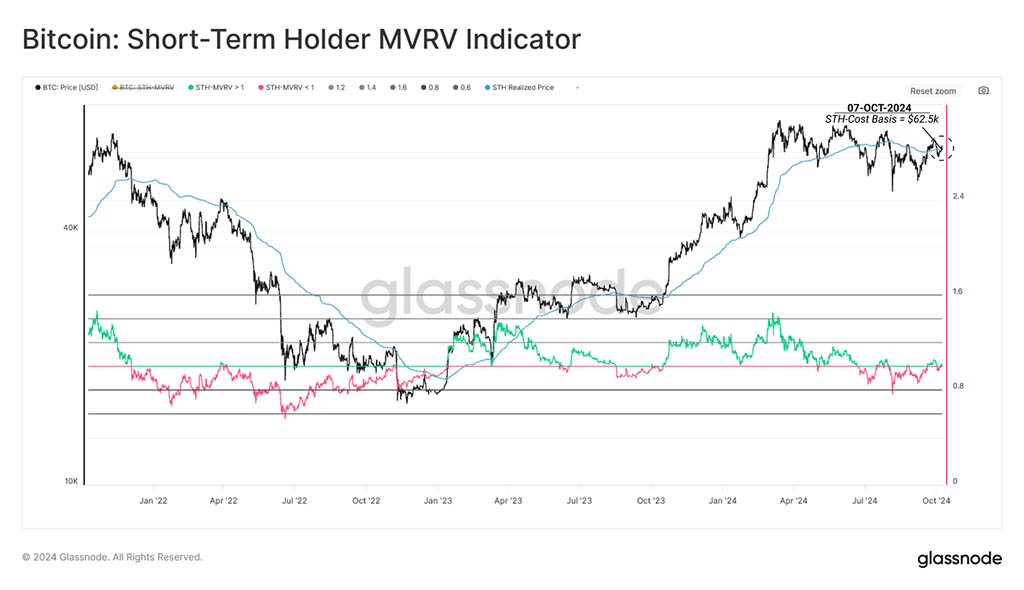

- Как положение краткосрочных держателей (STH), так и их поведение в плане убытков значительно улучшились, в то время, как спотовая цена пытается восстановить базисную стоимость краткосрочных держателей на уровне $62 500.

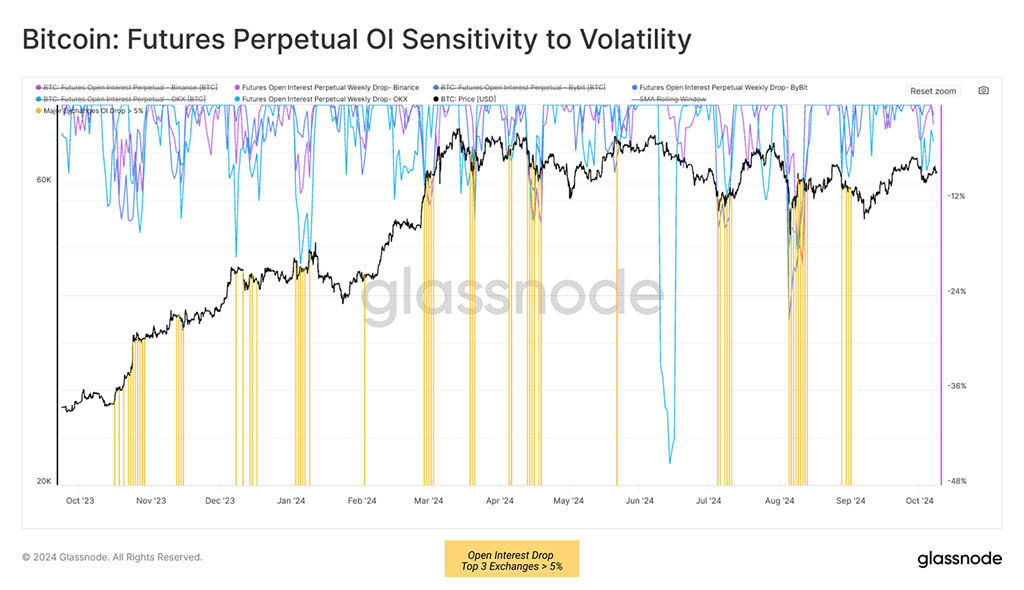

- Значительный объем открытого интереса к фьючерсам остается на месте, что может подвергнуть рынок каскадному снижению кредитного плеча и ликвидации в случае возникновения значительной волатильности.

Технический отчет

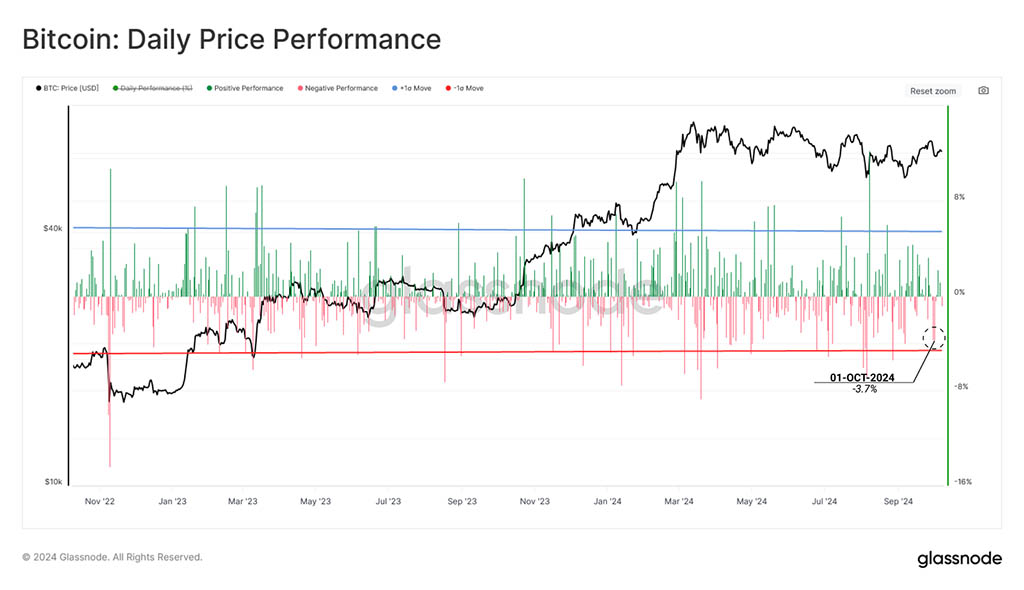

Рынок биткоинов действительно уникален тем, что может похвастаться самым глубоким профилем ликвидности в часы, когда традиционные рынки закрыты для торговли, и торгуется глобально во всех часовых поясах и юрисдикциях. Это позволяет инвесторам выражать, торговать и спекулировать мнением о рынке в любое время, что может привести к значительным колебаниям цен в выходные дни.

Недавний откат в район $60 000 произошел в конце недели и стал одним из самых глубоких однодневных распродаж с момента циклического минимума 2022 года. Однако, несмотря на более слабый объем торговли, обычно наблюдаемый в выходные дни, рынок сумел восстановиться и закрыл неделю на уровне $63 500.

Когда мы оцениваем глубину коррекций, измеренную от локального максимума во время бычьих рынков, профиль просадки 2023-24 в основном соответствует предыдущим циклам восходящего тренда. Мы также можем видеть относительно высокую степень устойчивости со стороны спроса. Максимальная просадка составляет -26% на основе закрытия, что несколько меньше, чем обычно наблюдается во время предыдущих циклов.

Однако последние несколько месяцев стали самыми глубокими в этом подъеме, что говорит о том, что это был один из самых сложных периодов с момента краха FTX в конце 2022 года.

Ключевые уровни цен

Ключевым инструментом ончейн-анализа является наша способность оценивать среднюю стоимость базиса различных групп инвесторов. Это дает представление о финансовом давлении, которое испытывают различные группы инвесторов, измеряемом как производная от нереализованных бумажных прибылей/убытков.

Особенно интересной когортой для понимания краткосрочного ценового действия является когорта краткосрочных держателей, обычно характеризуемая как новый рыночный спрос. Спотовая цена только что поднялась и восстановила свою критическую базисную стоимость в $62 500, что является признаком относительно конструктивного характера.

Однако если рынок не удержится выше этого уровня, это окажет растущее давление на большую группу недавних покупателей, особенно с учетом сложных условий последних нескольких месяцев.

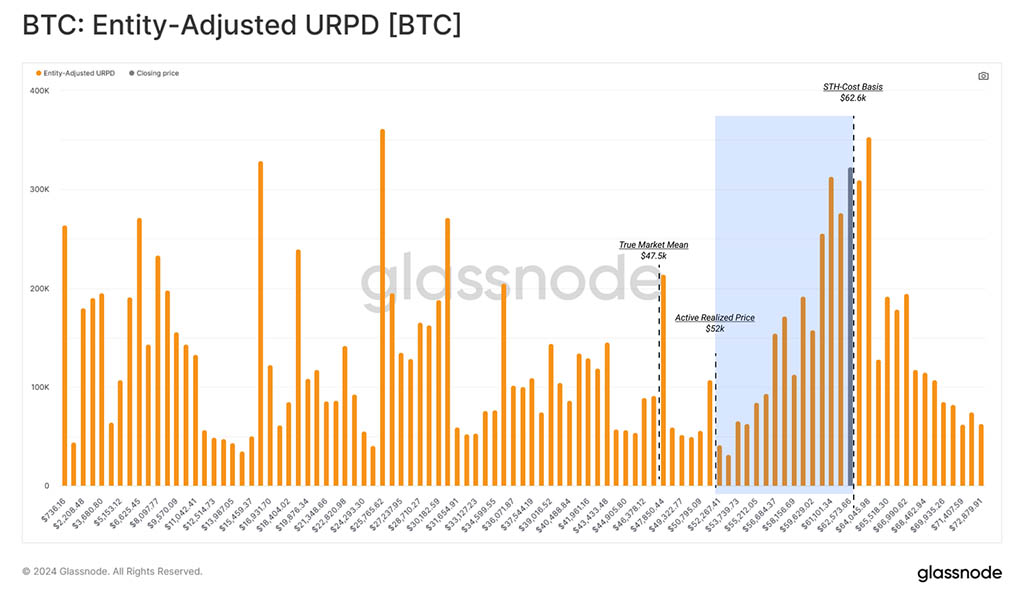

Мы также можем оценить более макроэкономическую перспективу, используя истинное рыночное среднее значение ($47 000) и активную цену инвестора ($52 500). Обе эти модели дают оценку средней стоимости для инвесторов, которые активны в текущем цикле (дисконтируя потерянное и долго неактивное предложение).

Положение спотовой цены относительно этих двух ключевых ценовых уровней можно считать зоной интереса для разграничения макроэкономических бычьих и медвежьих рынков.

С начала года спотовая цена торговалась выше обоих этих ценовых уровней, за исключением короткого скачка ниже цены активного инвестора во время распродажи 5 августа. Это говорит об относительно крепком рынке, который, как правило, обеспечивал поддержку спроса во время рыночных спадов.

Метрика URPD — чрезвычайно полезный инструмент, позволяющий нам профилировать текущую стоимость циркулирующего предложения монет. Спотовая цена находится в пределах чрезвычайно большого кластера монет. Это говорит о том, что небольшие колебания цены могут повлиять на прибыльность значительного числа инвесторов.

На диаграмме ниже отмечен URPD с указанными выше критическими уровнями цен. Можно отметить некоторые ключевые наблюдения:

- Базисная стоимость STH находится в середине этого плотного кластера, что подчеркивает ее ключевую роль в оценке настроений инвесторов в краткосрочной перспективе.

- Два крупных узла предложения расположены на уровне истинного рыночного среднего значения и цены активного инвестора, что подчеркивает их важность в качестве уровней поддержки.

- В непосредственной близости от этих ценовых уровней находятся большие «воздушные промежутки», где совершалось очень мало транзакций с монетами, что потенциально делает их точками интереса в случае снижения волатильности.

Это рисует картину рынка, который находится в нестабильном положении, а большой объем предложения, вероятно, будет чувствителен к следующему крупному рыночному движению.

Краткосрочная перезагрузка

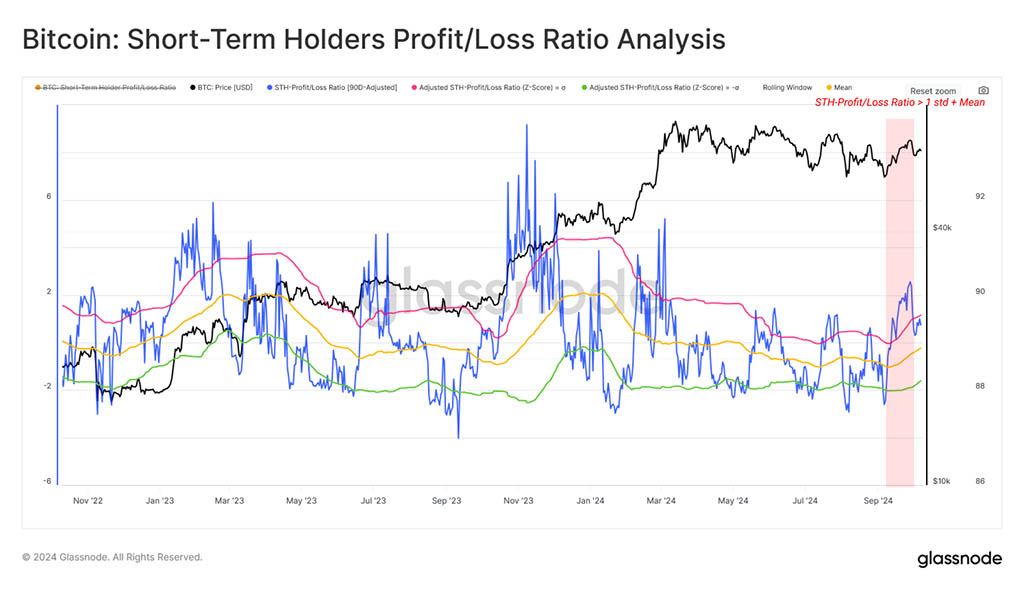

Поскольку краткосрочные держатели играют важную роль в определении локального ценового движения, баланс их предложения, удерживаемый в прибылях или убытках, может помочь определить положительные или отрицательные переломные моменты.

По этому показателю наблюдается явное доминирование прибыли среди краткосрочных держателей, при этом этот коэффициент торгуется на уровне 1,2. Этот индикатор также недавно превысил более одного стандартного отклонения выше своего 90-дневного среднего значения, что говорит о возможном первоначальном позитивном подъеме настроений инвесторов.

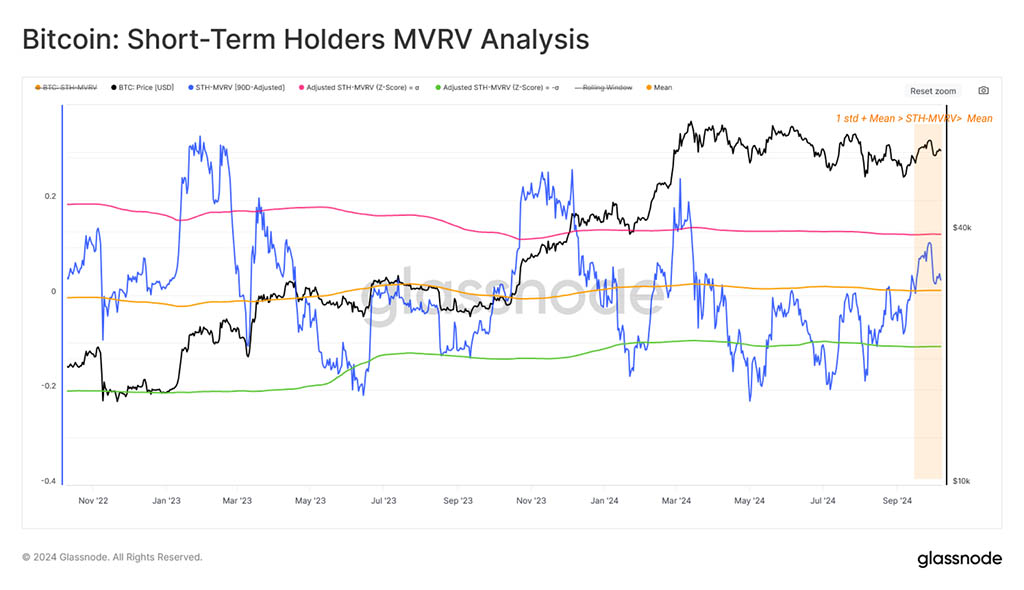

С точки зрения нереализованной прибыли/убытка краткосрочного держателя мы можем использовать аналогичную структуру анализа, применяемую к STH-MVRV. Эти инструменты оценивают величину нереализованных бумажных прибылей/убытков, удерживаемых этой когортой в среднем.

Здесь мы также можем наблюдать улучшение прибыльности новых инвесторов, поскольку их коэффициент MVRV растет с минимумов во время разворота в начале августа. STH-MVRV также восстановил свою 90-дневную скользящую среднюю, что является еще одним позитивным знаком.

Поскольку и коэффициент предложения в прибыли/убытке, и коэффициент STH-MVRV достигают своих верхних статистических диапазонов, мы можем предположить, что у новых инвесторов есть неплохой стимул зафиксировать прибыль во время преобладающего ралли.

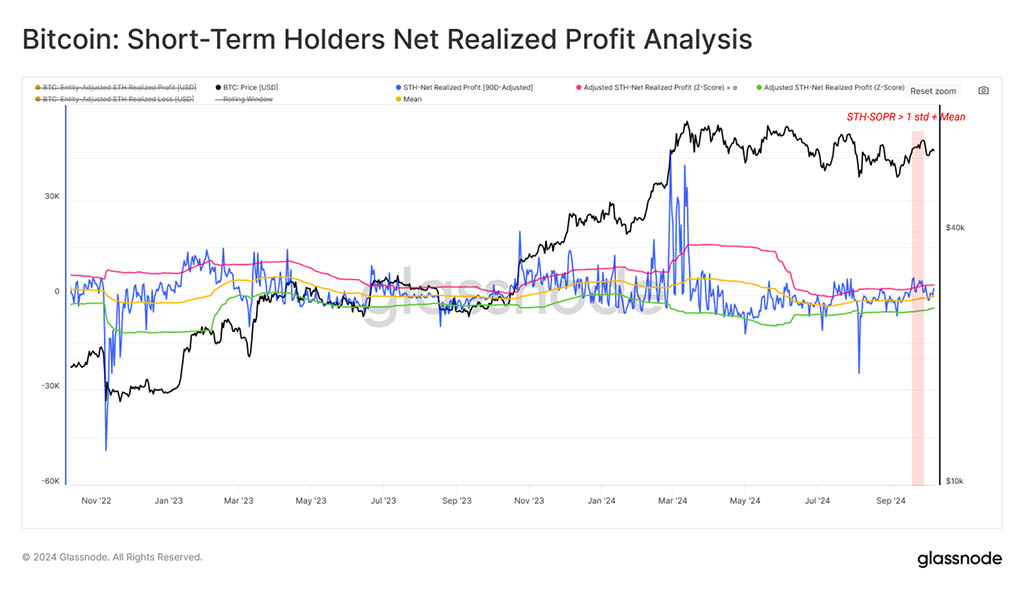

Используя те же статистические диапазоны, применяемые к чистой реализованной прибыли/убытку по STH, становится очевидным, что фиксация прибыли усилилась во время этого ралли. Величина фиксации прибыли остается относительно небольшой по сравнению с мартовским ATH. Тем не менее, она все еще достаточно значительна, чтобы достичь верхней статистической полосы.

Рост спекуляций на рынках деривативов

Производные инструменты для BTC остаются важнейшим компонентом структуры рынка и значительно выросли за последние годы. Несмотря на всплеск использования фьючерсов с календарным сроком действия, в первую очередь через инструменты CME Group, бессрочный своп остается контрактом выбора среди трейдеров и спекулянтов криптовалют.

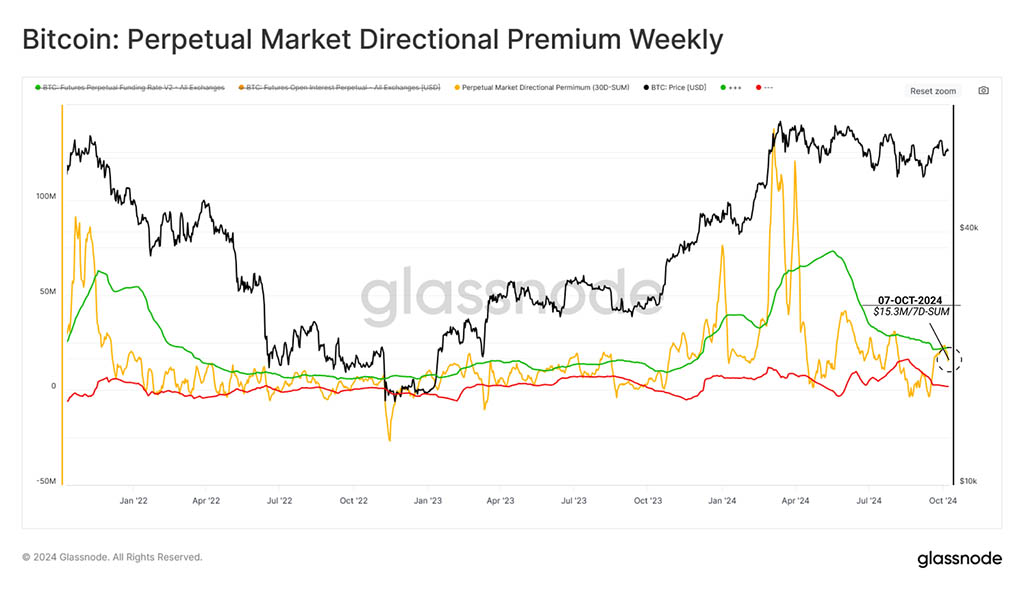

Мы можем оценить спекуляции фьючерсных инвесторов, оценив совокупную ежемесячную премию, которую длинные контракты выплатили коротким за последние 7 дней.

Мы видим, что общая стоимость кредитного плеча во время мартовского ATH достигла пика около ~$120 миллионов в неделю. С тех пор она снизилась до всего лишь $15.3 миллионов в неделю, что отражает чистое сокращение долгосрочных спекуляций в условиях недавнего ограниченного диапазона рынка.

Однако, несмотря на существенное снижение длинных позиций трейдеров, премия за направление недавно превысила диапазон +1σ, что подчеркивает потенциальное возвращение спекулятивного интереса.

Значительный объем открытого интереса к фьючерсам в размере $2,5 миллиарда был принудительно закрыт во время ралли, что предполагает вымывание коротких позиций. Однако процент сокращения OI, наблюдаемый на трех ведущих бессрочных биржах, не превысил пороговое значение в 5%.

Исходя из этого, можно утверждать, что рынок по-прежнему в некоторой степени подвержен повышенной волатильности в любом направлении, что может вытеснить трейдеров, использующих заемные средства, из их позиций.

Резюме и выводы

Как инвестиционное позиционирование, так и поведение краткосрочных держателей в расходах показали рост прибыльности за последний месяц, поскольку спотовая цена отскочила выше их базиса себестоимости. Учитывая деликатное положение спотовой цены относительно базиса себестоимости большого объема оборотного предложения, это может помочь склонить чашу весов в пользу быков.

Однако спекуляции, по-видимому, усиливаются на фьючерсных рынках, при этом значительный объем открытого интереса все еще остается в открытых контрактах. Поскольку направление макрорынка все еще неопределенно, рынок остается уязвимым к повышенной волатильности, которая может подстегнуть следующий шаг в любом направлении из-за давления на сокращение заемных средств и ликвидаций.

Читайте также: