Так как рынок в настоящее время переваривает крупнейший нисходящий тренд цикла, нерешительность среди инвесторов в цифровые активы остается очевидной. Однако под поверхностью, по-видимому, наблюдается отчетливый возврат к HODL и накоплению.

Оригинальный отчет Glassnode (английский язык).

Вводное резюме:

- После нескольких месяцев относительно сильного давления со стороны распределения поведение держателей BTC, по-видимому, снова поворачивается в сторону HODL и накопления.

- Активность на спотовых рынках показывает, что в последнее время наблюдается общий перекос в сторону давления со стороны продавцов, и он еще не полностью прекратился.

- По сравнению с прорывами ATH в прошлых циклах, в настоящее время относительно большой процент сетевого богатства принадлежит когорте долгосрочных держателей.

- В целом, условия в сети говорят о высокой степени уверенности среди держателей BTC.

Возвращение к HODL

Поскольку рынок начинает медленно восстанавливаться после распродажи на прошлой неделе, среди инвесторов в цифровые активы наблюдается заметный уровень неопределенности и нерешительности. Тем не менее, при анализе реакции инвесторов ончейн на эти изменчивые рыночные условия начинает проявляться тенденция предпочтения HODL.

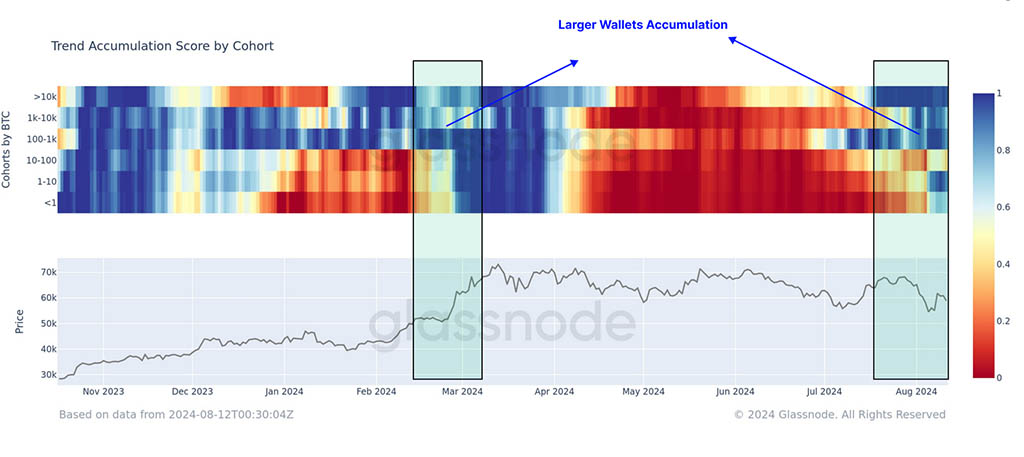

С момента установления ATH в марте рынок столкнулся с обширным периодом распределения предложения, в котором участвовали кошельки всех размеров. За последние несколько недель эта тенденция демонстрирует первые признаки разворота, особенно для самых больших размеров кошельков, которые часто связаны с ETF. Эти крупные кошельки, похоже, возвращаются к режиму накопления.

Метрика Accumulation Trend Score (ATS) оценивает изменение взвешенного баланса на рынке. Эта метрика также предполагает, что происходит возврат к доминирующему поведению накопления.

Вышеупомянутый сдвиг в сторону накопления способствовал тому, что ATS зафиксировал максимально возможное значение 1,0, что свидетельствует о значительном накоплении в течение последнего месяца.

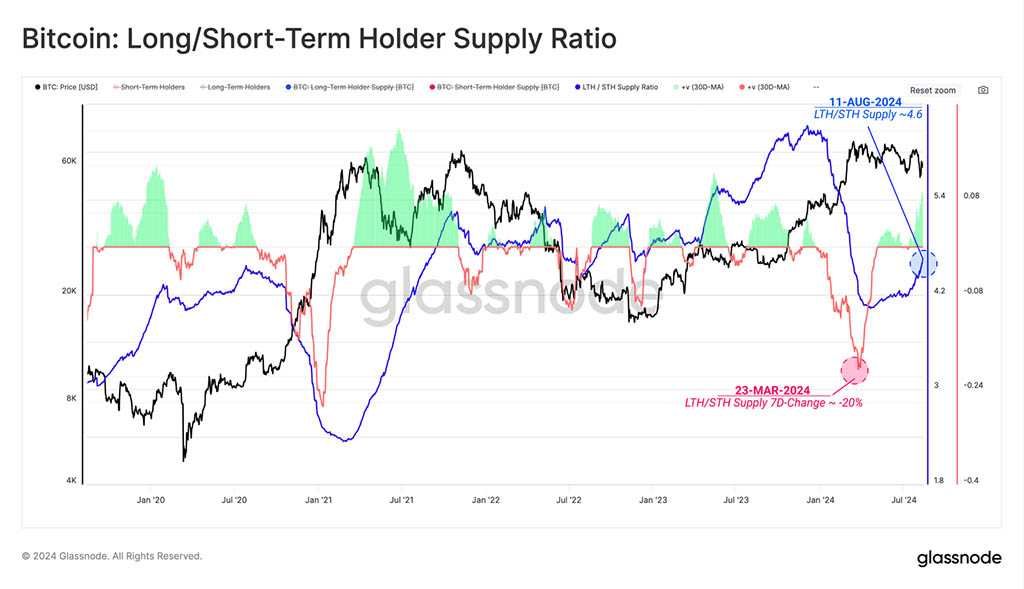

Это наблюдение повторяется среди долгосрочных держателей (LTH), которые значительно избавились от своих активов в преддверии ATH. Эта когорта теперь вернулась к предпочтению HODL, с общим объемом +374 тысячи BTC, перешедших в статус LTH за последние 3 месяца.

Из этого можно сделать вывод, что склонность инвесторов удерживать свои монеты теперь является большей силой по сравнению с давлением на их расходы.

Мы также можем оценить 7-дневное изменение предложения LTH как инструмент для оценки темпов изменения их совокупного баланса.

Мы можем видеть существенное распределение LTH, типичное для макро пиковых образований, в мартовском ATH. Менее 1,7% торговых дней когда-либо регистрировали большее давление распределения. Совсем недавно этот показатель вернулся на положительную территорию, что указывает на то, что когорта LTH выражает предпочтение удерживать свои монеты.

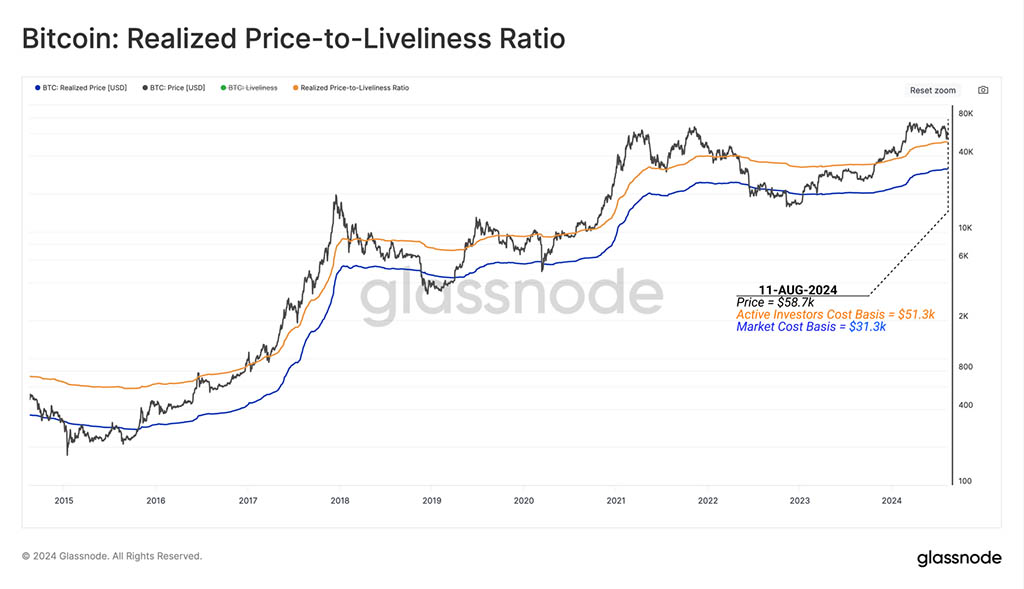

Несмотря на агрессивное распределение с апреля по июль, спотовая цена продолжала торговаться выше базиса стоимости активного инвестора, который представляет собой среднюю цену приобретения активных монет на рынке.

Базис стоимости активного инвестора можно рассматривать как ключевой порог, определяющий бычьи и медвежьи настроения инвесторов. Поскольку рынку удалось найти поддержку вблизи этого уровня, это говорит о степени базовой силы, предполагая, что инвесторы в целом все еще ожидают позитивного импульса рынка в краткосрочной и среднесрочной перспективе.

Оценка смещения на спотовых рынках

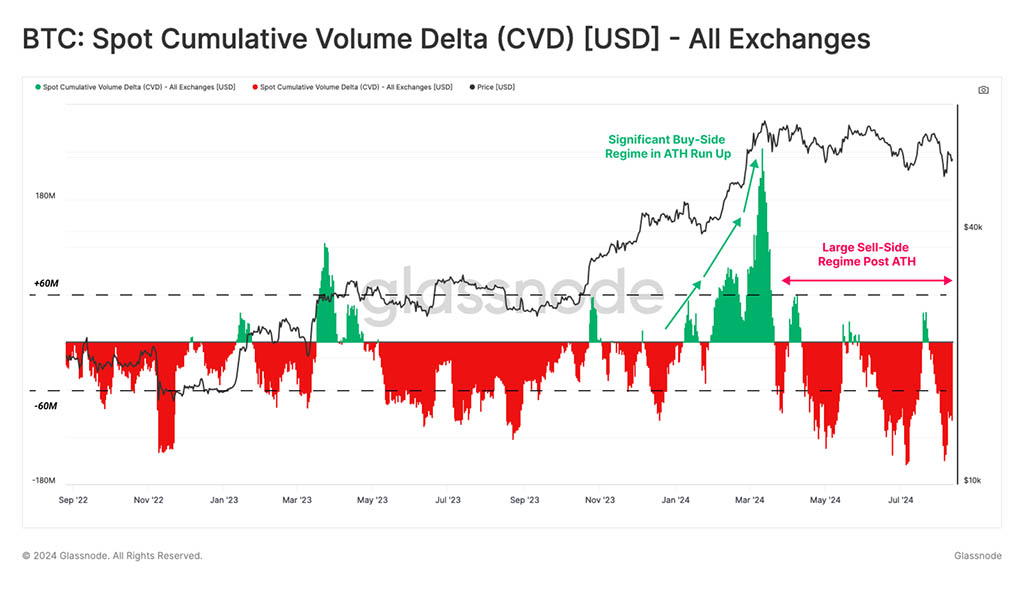

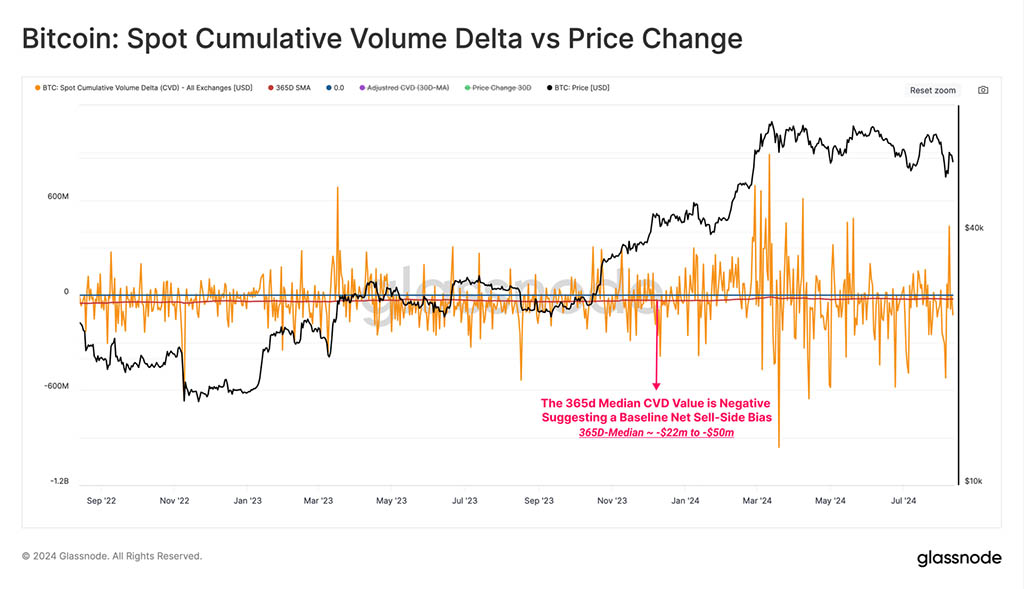

Поскольку рынок находится в техническом нисходящем тренде, мы можем использовать метрику CVD для оценки текущего чистого баланса между давлением покупателей и продавцов на спотовых рынках.

Этот показатель, в свою очередь, может быть использован для оценки среднесрочного рыночного импульса, а также любых встречных или попутных ветров для цены. С момента формирования нового ATH мы отмечаем, что существовал последовательный режим чистого давления со стороны продажи.

Положительные значения CVD указывают на чистое давление со стороны покупателей, тогда как отрицательные значения указывают на чистое давление со стороны продавцов.

При анализе среднегодового значения спотового CVD мы видим, что среднее значение колебалось в пределах от -$22 млн до -$50 млн за последние 2 года, что свидетельствует о наличии смещения в сторону чистых продаж.

Если мы рассмотрим эту долгосрочную медиану в качестве исходного уровня для равновесия CVD, мы можем создать скорректированный вариант метрики, учитывающий и корректирующий это неявное смещение в пользу продажи.

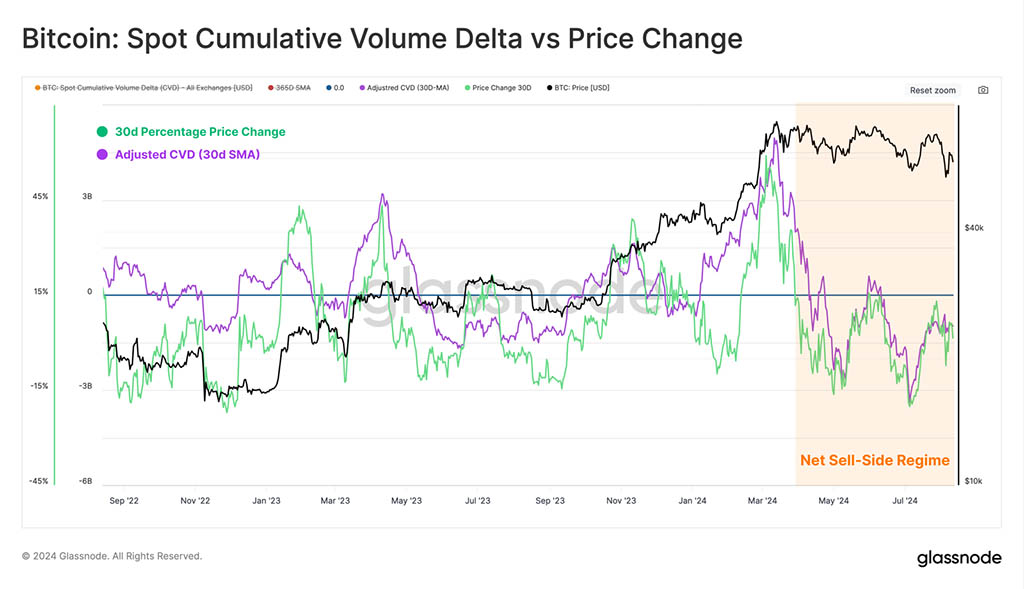

При сравнении скорректированного спотового CVD (30-дневная простая скользящая средняя) с ежемесячным процентным изменением цены можно обнаружить интригующее совпадение.

В рамках этой структуры недавняя неудача в преодолении зоны $70 000 может быть частично объяснена слабостью спотового спроса (отрицательный adj-CVD). С другой стороны, потенциальное восстановление спроса на спотовом рынке может быть подтверждено, когда метрика Adj-CVD вернется к положительным значениям.

Цикл навигации

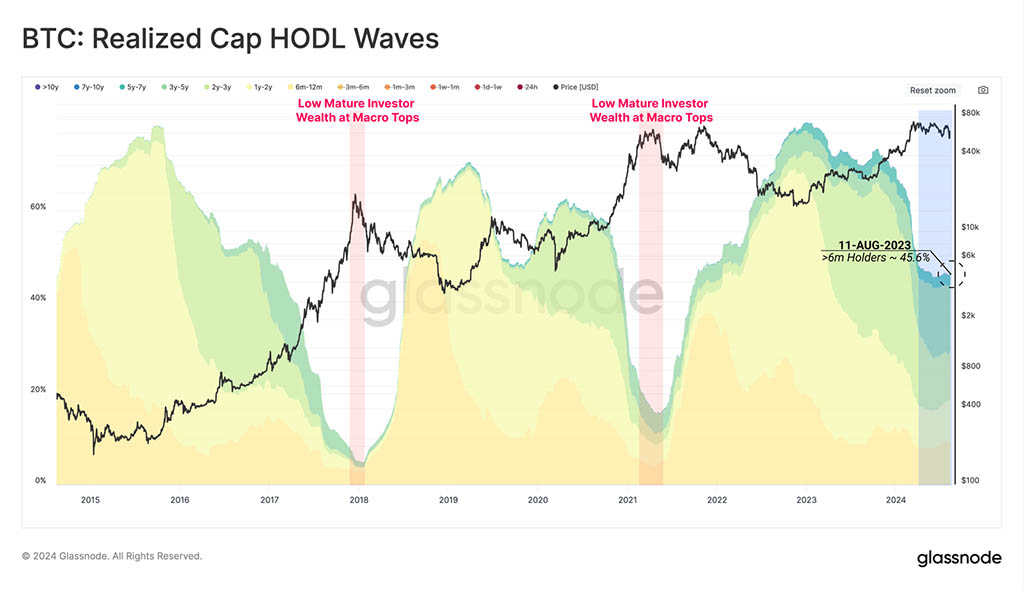

Нестабильное боковое ценовое движение в последние месяцы вызвало заметное замедление давления распределения со стороны LTH. Это привело к тому, что процент сетевого богатства, удерживаемый этой группой, сначала стабилизировался, а затем снова начал расти.

Несмотря на существенное давление со стороны продавцов на рыночный ATH со стороны LTH, богатство долгосрочных инвесторов остается исторически высоким по сравнению с предыдущими историческими максимумами.

Это указывает на то, что существует потенциал для дальнейшего давления по изъятию средств со стороны LTH, если цена BTC в будущем вырастет. Это также говорит о том, что, хотя цены в последнее время двигались вбок, вплоть до снижения, эти инвесторы все больше не желают расставаться со своими монетами по более низким ценам.

Оба эти наблюдения говорят о более терпеливой и устойчивой базе держателей, несмотря на нестабильную рыночную ситуацию.

Наконец, мы можем усилить эту оценку, используя коэффициент риска LTH Sell-Side. Этот инструмент измеряет абсолютную сумму реализованной прибыли и убытков, зафиксированных инвесторами, относительно размера актива (реализованного предела). Мы можем рассмотреть этот показатель в следующей структуре:

- Высокие значения указывают на то, что инвесторы тратят монеты с большой прибылью или убытком относительно их базовой стоимости. Это состояние указывает на то, что рынку, вероятно, необходимо заново найти равновесие, и обычно следует за ценовым движением с высокой волатильностью.

- Низкие значения указывают на то, что большинство монет тратятся относительно близко к их безубыточной стоимости, что предполагает достижение определенной степени равновесия. Это состояние часто означает исчерпание «прибыли и убытка» в текущем ценовом диапазоне и обычно описывает среду с низкой волатильностью.

Коэффициент риска продажи LTH остается на более низком уровне по сравнению с предыдущими прорывами ATH. Это подразумевает, что величина прибыли, полученная группой LTH, сравнительно мала по сравнению с предыдущими рыночными циклами. Это также подразумевает, что эта группа ждет более высоких цен, прежде чем усилить свое давление распределения.

Резюме и выводы

Несмотря на сложные и нестабильные рыночные условия, долгосрочные держатели BTC остаются на удивление стойкими в своих убеждениях, и есть доказательства, что они наращивают накопительное поведение.

Повышенный процент богатства сети Bitcoin принадлежит этой группе инвесторов по сравнению с предыдущими циклами прорывов ATH, что говорит о том, что инвесторы демонстрируют определенную степень терпения и ждут более высоких цен. Кроме того, отсутствие панических продаж среди этой группы вместо самого большого снижения цен в цикле подчеркивает устойчивость их совокупной убежденности.

Читайте также: