После более чем десятилетия юридических процессов, долгожданное распределение BTC кредиторам, восстановленных после краха биржи Mt.Gox, началось. С психологической точки зрения, это представляет собой последнюю главу в том, что было основным рыночным давлением на отрасль с 2013 года.

Оригинальный отчет Glassnode (английский язык).

Вводное резюме:

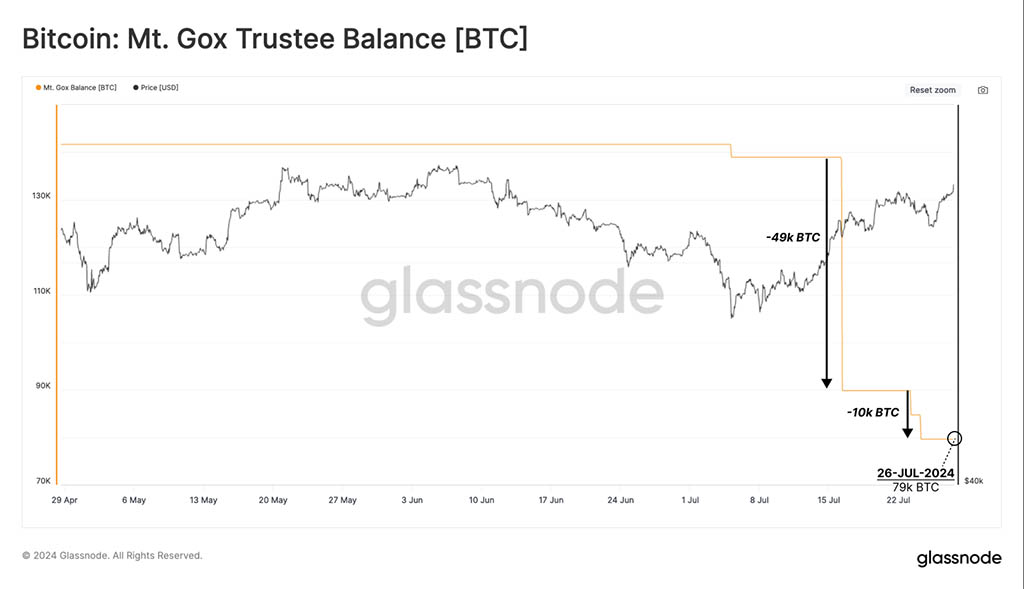

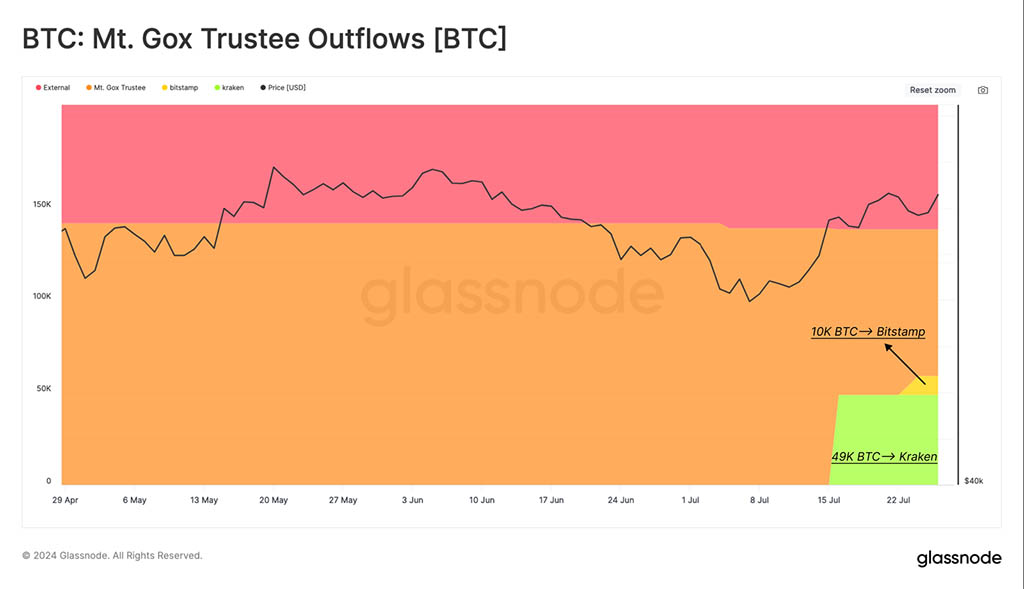

- После усугубленного судебного процесса кредиторы Mt.Gox наконец-то получают BTC, восстановленные после печально известного взлома биржи. На текущий момент ~59 000 из восстановленных ~142 000 BTC были распределены среди кредиторов через биржи Kraken и Bitstamp.

- Доля богатства, удерживаемого новыми инвесторами, снижается и значительно ниже уровней, которые обычно наблюдались на макрорыночных пиках. Это подчеркивает общий сдвиг в поведении инвесторов обратно в сторону HODL.

- Давление распределения со стороны когорты долгосрочных держателей (LTH) остается относительно слабым и снижается. Наряду с этим, долгосрочные инвесторы в настоящее время владеют 45% сетевого богатства, что относительно выше уровней, наблюдаемых вблизи событий макроциклического пика.

Распределение Mt.Gox началось

После более чем десятилетия юридических процессов, долгожданное распределение кредиторов Bitcoin, восстановленных после краха биржи Mt.Gox, началось. Это знаменует собой историческое событие для индустрии Bitcoin, и особенно для терпеливых и стойких кредиторов, которые вели долгую и тяжелую борьбу за возмещение в BTC, а не в фиатной валюте.

С психологической точки зрения это представляет собой последнюю главу в крупном рыночном давлении на отрасль с 2013 года.

Общий объем возвращенных монет составил более 141 686 BTC, и чуть менее 59 000 BTC уже перераспределены среди кредиторов, а вскоре будут распределены еще ~79 000 BTC.

Kraken и Bitstamp были выбраны в качестве назначенных бирж, ответственных за перераспределение средств кредиторов. Kraken уже получил 48 641 BTC, а Bitstamp получил первый транш в размере ~10 000 BTC.

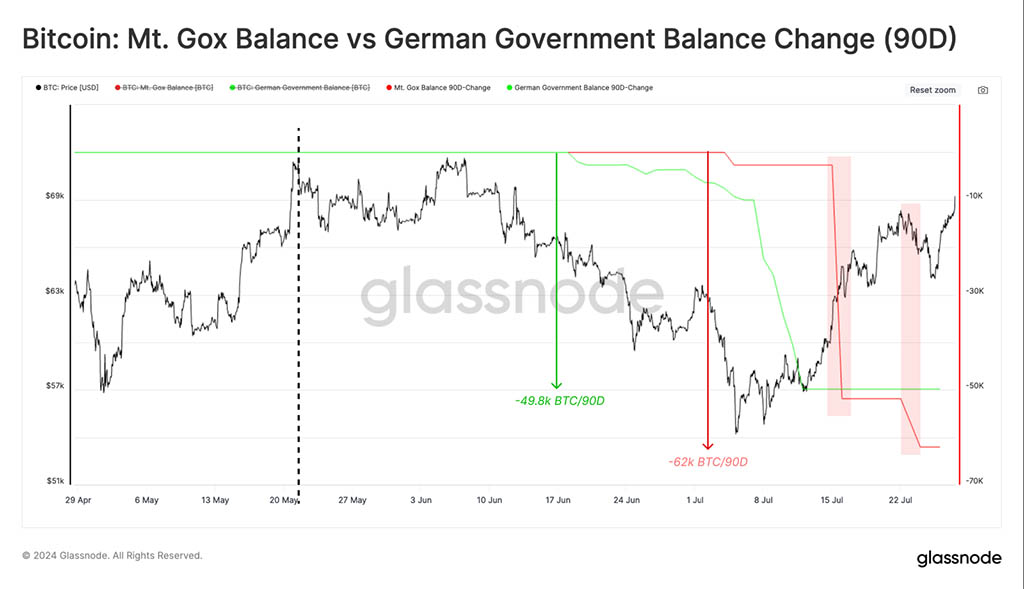

Сравнивая размер распределения за последние 2 месяца от Mt.Gox с другими крупным организациям, мы видим, что эти распределения уже превышают по масштабам оттоки ETF, эмиссию майнеров и продажи со стороны правительства Германии.

Однако стоит также отметить длительную историю попыток кредиторов вернуть свои монеты, поскольку она может нарисовать картину их вероятного поведения в будущем:

- Кредиторы предпочли получать BTC, а не фиатные деньги, что было новшеством в японском законодательстве о банкротстве.

- Несколько организаций пытались получить права требования кредиторов на протяжении всего десятилетнего судебного процесса.

- Учитывая большой промежуток времени между крахом Mt.Gox и сегодняшним днем, вполне вероятно, что многие кредиторы (которые не продали свои требования) продолжают проявлять некоторую активность в сфере BTC.

Таким образом, относительно вероятно, что только часть этих распределенных монет будет действительно продана на рынке. Однако эта идея основана на некоторой степени спекуляции, и реальность трудно измерить индивидуально.

Степень давления продаж со стороны правительства Германии в конце июня была колоссальной: за один месяц было продано более 48 000 BTC. Тем не менее, рынок поглотил это предложение и вскоре сумел подняться с $53 000 до более чем $68 000.

Цена Bitcoin (BTC) продолжала колебаться в диапазоне от $68 000 до $66 000 на протяжении всего периода распределения на Mt.Gox, что может указывать на более слабую, чем ожидалось, сторону продаж (тезис выше) и/или относительно устойчивый профиль спроса.

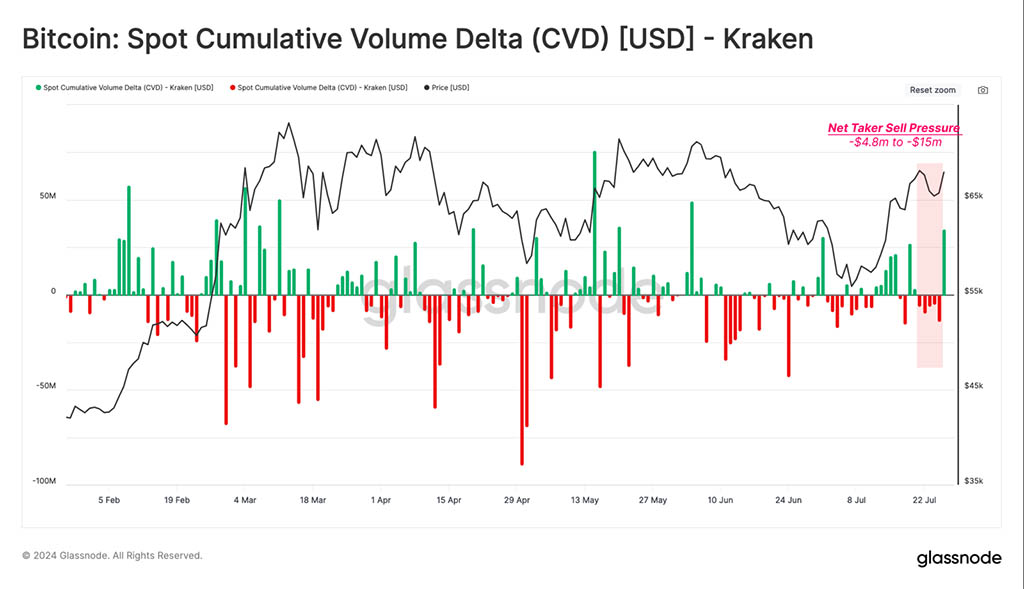

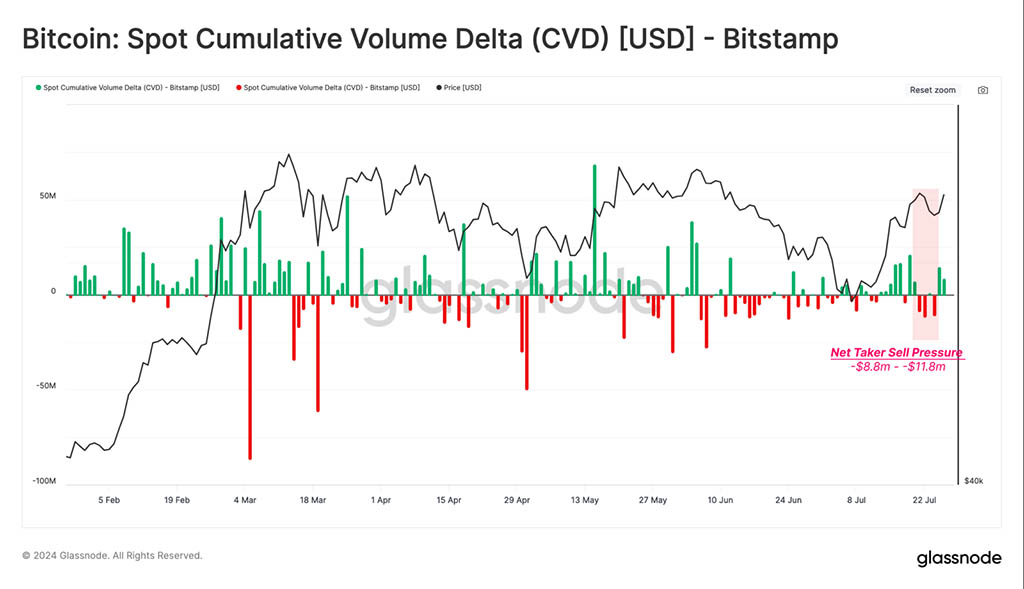

Зная, что и Kraken, и Bitstamp являются целевыми биржами для перераспределяемых монет, мы можем использовать метрику дельта спотового кумулятивного объема (CVD), чтобы придать этой идее больше красочности.

CVD измеряет чистую разницу между объемами спотовых покупок и продаж на централизованных биржах (только рыночные ордера).

Если мы изолируем метрику CVD, связанную с Kraken, мы можем увидеть незначительный рост давления на стороне продажи после распределения. Однако это остается в пределах типичных дневных диапазонов.

Для Bitstamp мы видим похожую историю, с небольшим перекосом в сторону доминирования продавцов.

Это добавляет немного больше доказательств к нашему тезису о том, что кредиторов, возможно, лучше считать имеющими мышление долгосрочных держателей на данный момент. Если этот тезис верен, это замечательное наблюдение, поскольку стимул для кредиторов получать прибыль очень велик из-за существенного роста цен с 2013 года.

Режим ходлинга

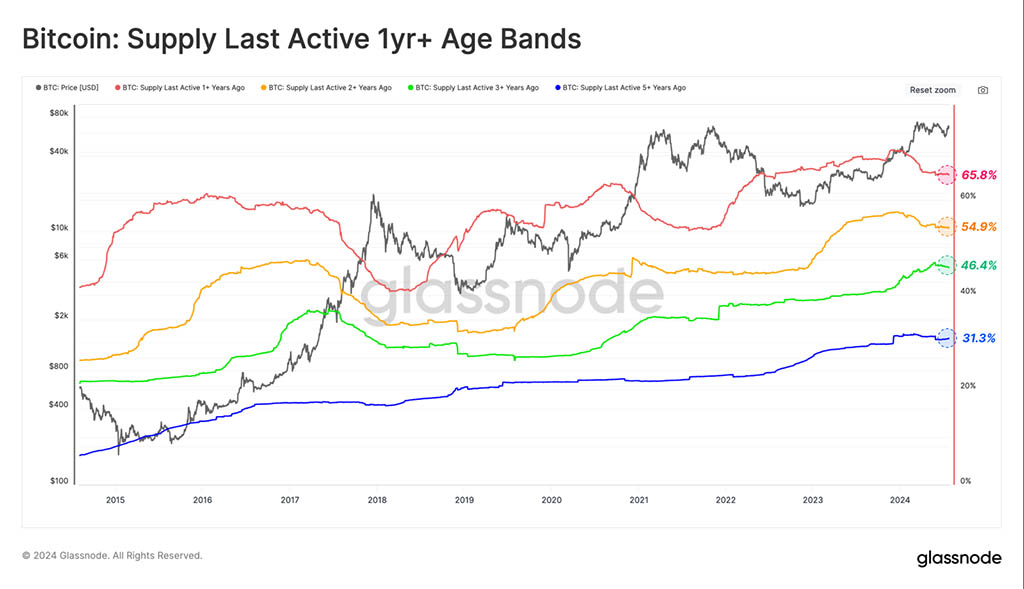

Бычьи рынки BTC естественным образом привлекают давление со стороны продаж, поскольку более высокие цены стимулируют долгосрочных держателей фиксировать прибыль по некоторым из своих активов. Мы можем наблюдать это явление по значительному снижению показателей Supply Last Active 1y+ и 2y+ в течение марта и апреля.

Это описывает долгосрочных инвесторов, которые тратят и продают монеты, чтобы удовлетворить новый спрос в преддверии ATH в $73 000. Темпы снижения по этим кривым в последнее время замедлились, что предполагает постепенное возвращение к доминирующему поведению HODL инвесторов.

🔴 Последняя активность предложения 1 год+: 65,8%

🟡 Последняя активность предложения 2 года+: 54,9%

🟢 Последняя активность предложения 3 года+: 46,4%

🔵 Последняя активной предложения 5 лет+: 31,3%

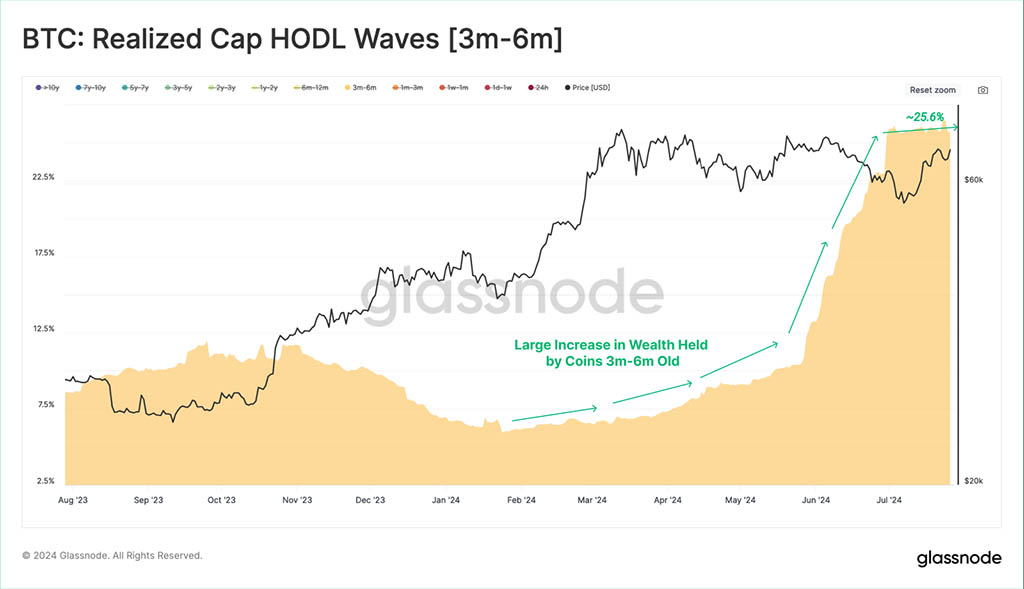

Метрика Realized Cap HODL Wave помогает нам отделить USD-богатство, заблокированное в монетах, удерживаемых менее трех месяцев. Это позволяет нам оценить волны входящего спроса со стороны новых инвесторов.

Кульминация эйфорического бычьего рынка часто отмечается насыщением богатства, находящегося в руках этих новых покупателей, что также является точкой масштабной продажи инвестиций долгосрочными держателями.

В настоящее время доля богатства, удерживаемого новыми инвесторами, снижается и значительно ниже уровней, которые обычно наблюдаются на макрорыночных вершинах. Это подчеркивает общий сдвиг в поведении инвесторов обратно в сторону HODL, но также и общее замедление нового спроса после ATH в $73 000.

Если мы рассмотрим когорту, которая держала свои монеты в течение 3 и 6 месяцев, мы увидим значительный рост их относительного сетевого богатства. Это снова указывает на общую тенденцию инвесторов, активных в начале года, которые держат свои монеты в состоянии покоя и созревают во все более старших возрастных группах.

Из этого мы делаем вывод, что HODL, вероятно, является доминирующей механикой в когорте краткосрочных держателей.

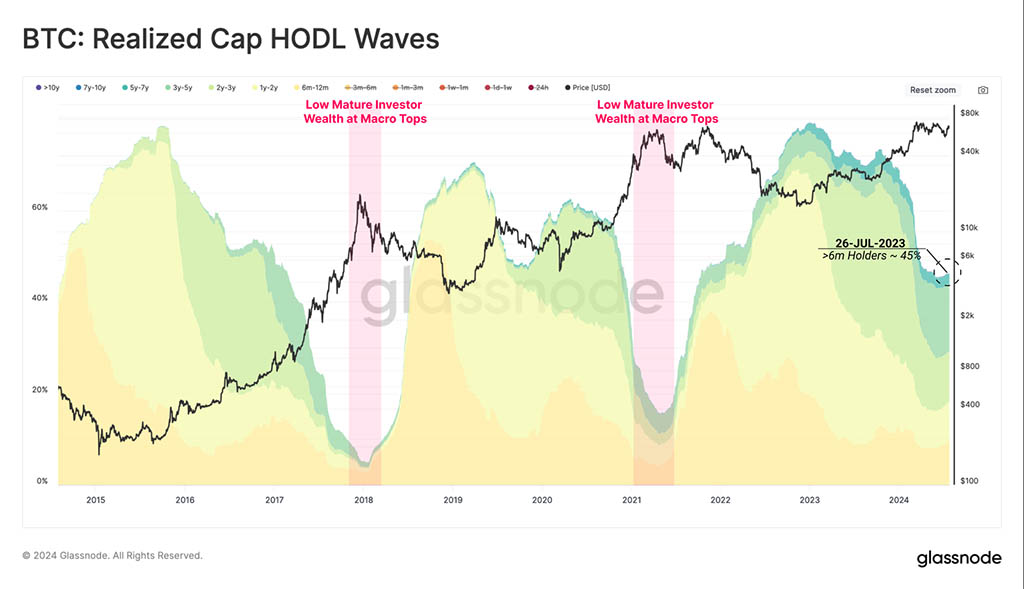

Если перевернуть уравнение и посмотреть на его противоположную сторону — долгосрочных держателей, то можно изучить поведение инвесторов, которые приобрели монеты более 6 месяцев назад.

Долгосрочные инвесторы в настоящее время владеют 45% сетевого богатства, что относительно выше по сравнению с событиями, близкими к вершинам макроцикла. Это подчеркивает, что долгосрочные держатели держат монеты в режиме HODL и, возможно, терпеливо ждут более высоких цен, чтобы перейти к рыночной силе.

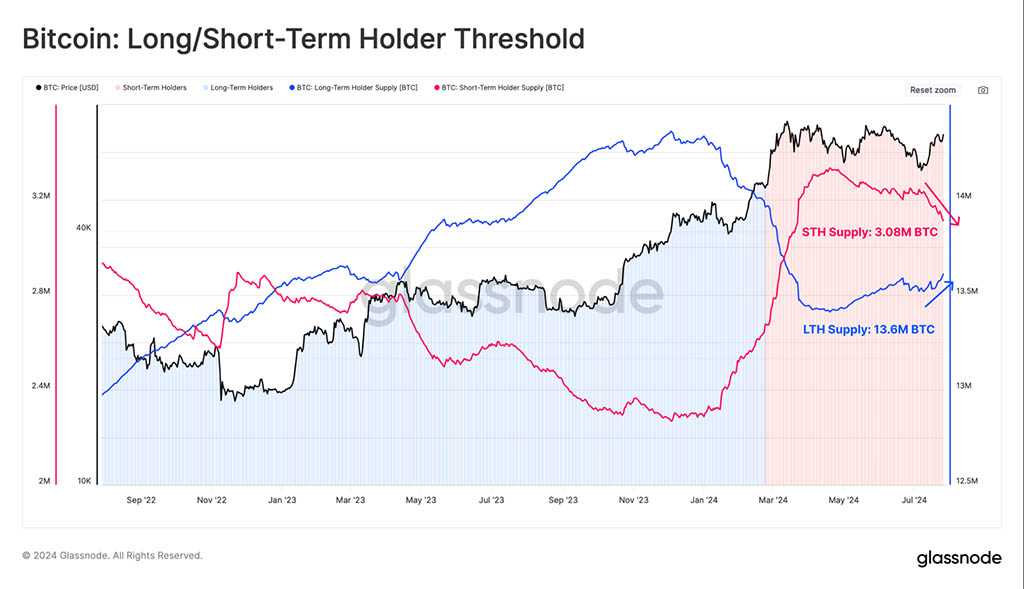

Сравнивая общий баланс, удерживаемый как долгосрочными, так и краткосрочными держателями, мы отмечаем, что происходит новое расхождение. Предложение долгосрочных держателей увеличивается, а предложение краткосрочных держателей сокращается.

На диаграмме ниже показано, что приблизительная возрастная граница, разделяющая LTH и STH, установлена для монет, приобретенных до/после конца февраля 2024 года, когда цена составляла около $51 000. Вероятно, многие из монет, приобретенных в разгар раздутого Bitcoin-ETF, вскоре начнут переходить в статус LTH, и это расхождение, скорее всего, ускорится.

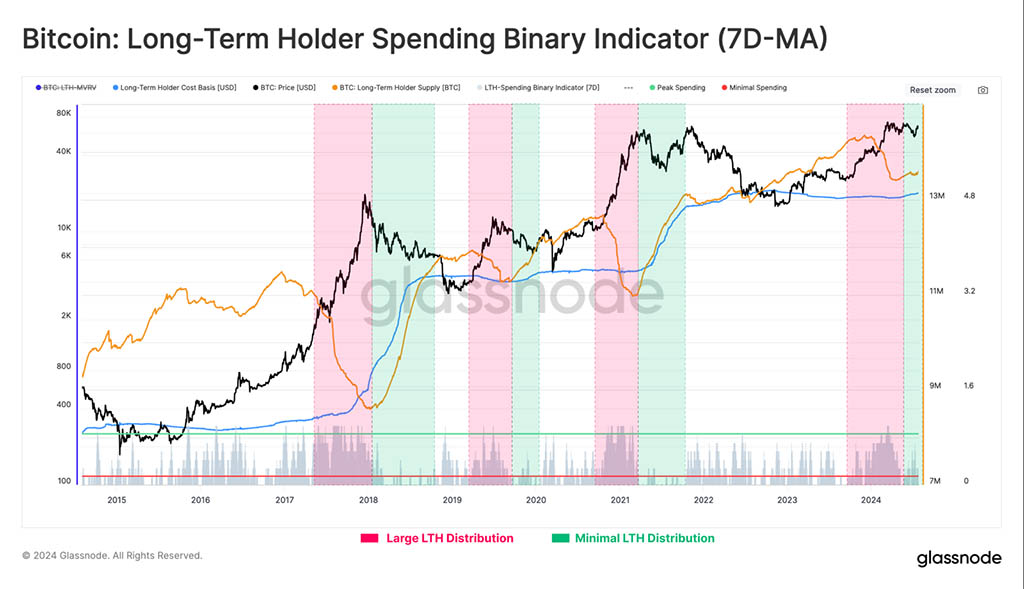

Наконец, мы можем использовать бинарный индикатор расходов долгосрочных держателей (LTH) для профилирования и визуализации интенсивности давления на распределение держателей.

Давление распределения со стороны когорты LTH остается относительно слабым и снижается. Это обеспечивает дальнейшее совпадение нашего общего тезиса о том, что предложение BTC по-прежнему в основном доминируется долгосрочными, высокоубежденными инвесторами. HODL остается предпочтительной стратегией на данный момент.

Резюме и выводы

Наконец, долгожданное распределение Mt.Gox происходит, существенная победа для кредиторов, которые боролись изо всех сил за возмещение в BTC, а не в фиате. Хотя, из-за безудержного роста цен в течение десятилетия, можно предположить нетривиальную степень давления со стороны продавцов со стороны получателей.

Тем не менее, профиль кредиторов, по-видимому, представляет собой HODL или долгосрочного инвестора, что потенциально смягчает масштаб давления со стороны продавцов в ближайшие недели.

Наряду с этим баланс долгосрочных держателей продолжает расти, в то время как их доля сетевого богатства остается существенно высокой по сравнению с предыдущими макроэкономическими событиями. Это говорит о том, что преобладающая рыночная механика перешла к HODL, поскольку зрелые инвесторы ждут более высоких цен, чтобы расстаться со своими монетами.