После нескольких месяцев бокового движения цены, Bitcoin (BTC) пережил самую глубокую коррекцию с конца 2022 года, торгуясь ниже 200DMA и принося нереализованные убытки значительному числу краткосрочных держателей (STH).

Оригинальный отчет Glassnode (английский язык).

Вводное резюме:

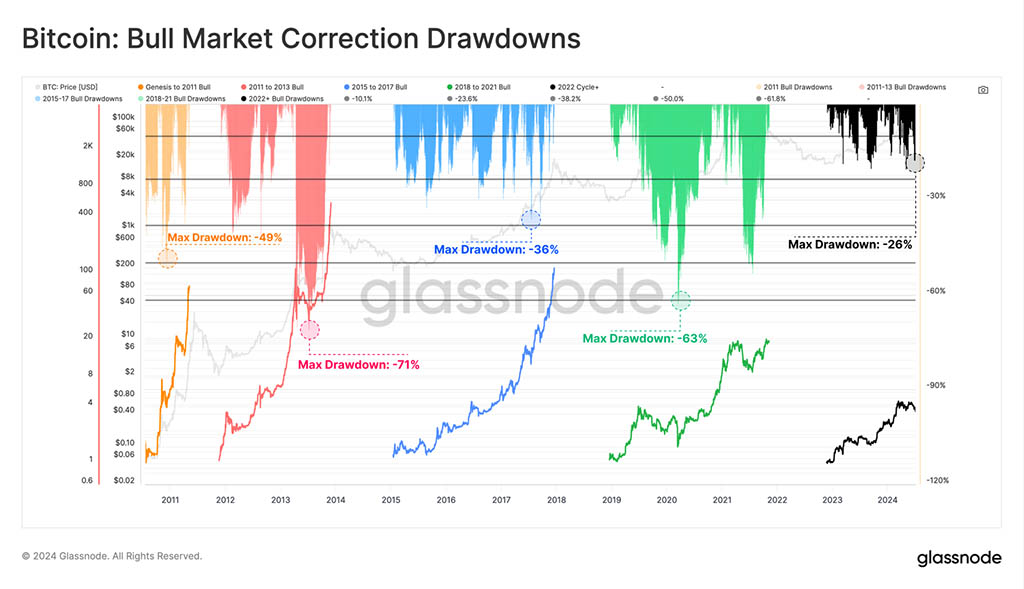

- Bitcoin зафиксировал самую глубокую просадку за текущий цикл, торгуясь более чем на -26% ниже ATH. Несмотря на это, просадка остается исторически незначительной по сравнению с прошлыми циклами.

- Это снижение цен привело к нереализованным убыткам для значительного объема краткосрочных держателей, при этом более 2,8 млн BTC сейчас находятся под угрозой, исходя из цены их приобретения ончейн.

- Хотя финансовое давление на краткосрочных держателей возросло, масштаб зафиксированных убытков остался относительно сдержанным по сравнению с размером рынка.

Производительность цены

Цикл 2023-2024 был и похож, и отличался от предыдущих циклов. Рынок пережил около 18 месяцев устойчивого роста цены после краха FTX, за которыми последовали три месяца ценового диапазона выше максимума в $73 000. С мая по июль рынок пережил самую глубокую коррекцию цикла, зафиксировав просадку, превышающую -26% от ATH.

Хотя это и имеет значение, данный нисходящий тренд оказался заметно менее выраженным, чем в предыдущих циклах, что свидетельствует об относительно прочной базовой структуре рынка и снижении волатильности по мере того, как Bitcoin становится более зрелым классом активов.

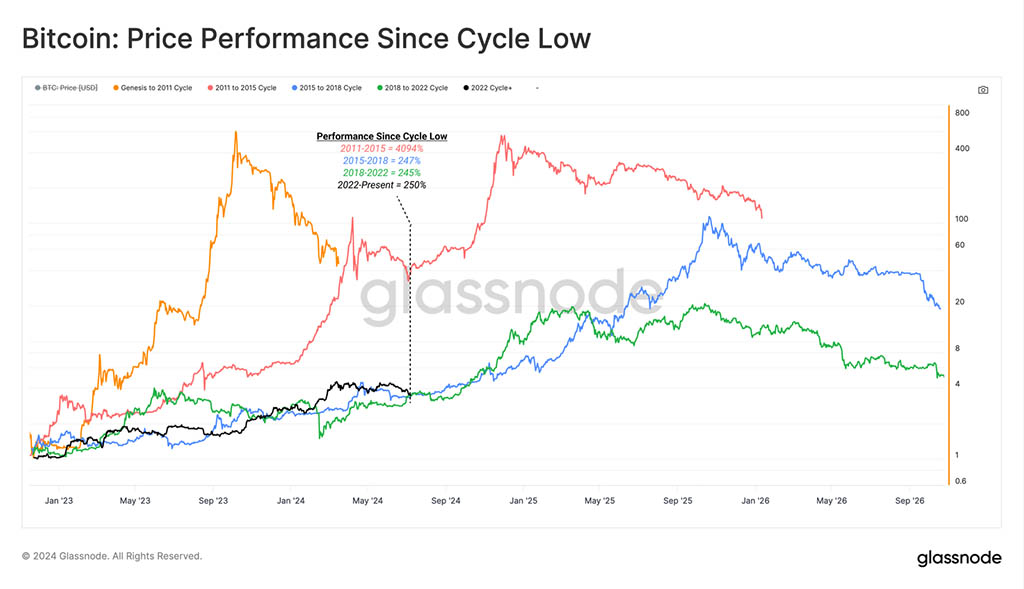

Если мы оценим поведение цены относительно каждого циклического минимума, то рынок 2023-2024 вел себя пугающе похоже на последние два цикла (2018-2021 и 2015-17). Причина, по которой Bitcoin следует по такому похожему пути, является постоянной темой для споров, но он продолжает предоставлять ценную основу для аналитиков, чтобы думать о структуре и продолжительности цикла.

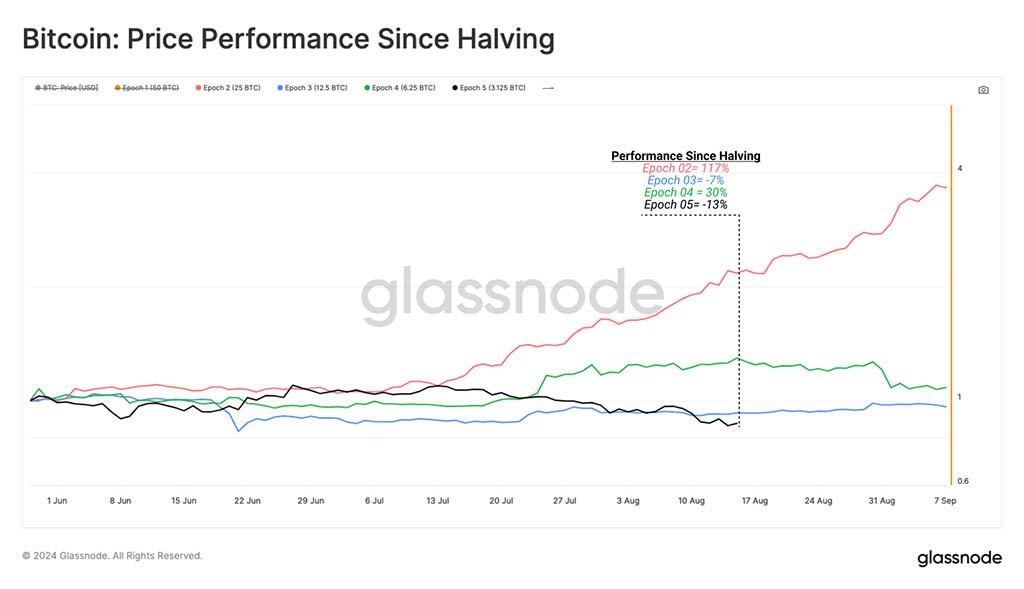

Однако если мы посмотрим на производительность, проиндексированную на дату халвинга Bitcoin, то увидим, что текущий цикл является одним из худших. И это несмотря на то, что рынок прорвался к новому циклическому ATH перед халвингом в апреле, что произошло впервые.

- 🔴 Эпоха 2: +117%

- 🔵 Эпоха 3: -7%

- 🟢 Эпоха 4: +30%

- ⚫ Эпоха 5: -13%

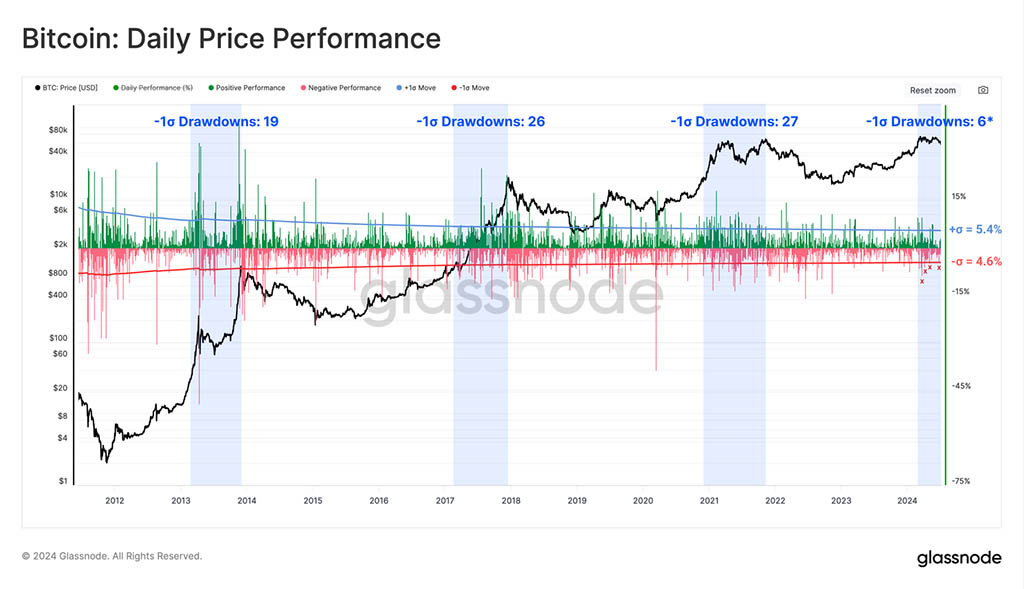

На ежедневной основе мы можем оценить количество просадок во время восходящего тренда, которые превышают порог 1 стандартного отклонения в сторону понижения. Это помогает нам оценить количество значимых событий распродажи, которые инвесторы пережили на протяжении восходящего тренда бычьего рынка.

- 2011-13: 19 событий

- 2015-18: 27 мероприятий

- 2018-21: 26 мероприятий

- Текущий цикл 2023-2024: 6 событий (на сегодняшний день)

Текущий цикл зафиксировал 6 ежедневных просадок более чем на 1 стандартное отклонение ниже долгосрочного среднего. Это предполагает, что текущий цикл был либо заметно короче и менее волатильным, чем предыдущие циклы, либо, возможно, в баке инвестора больше топлива.

Новые инвесторы под водой

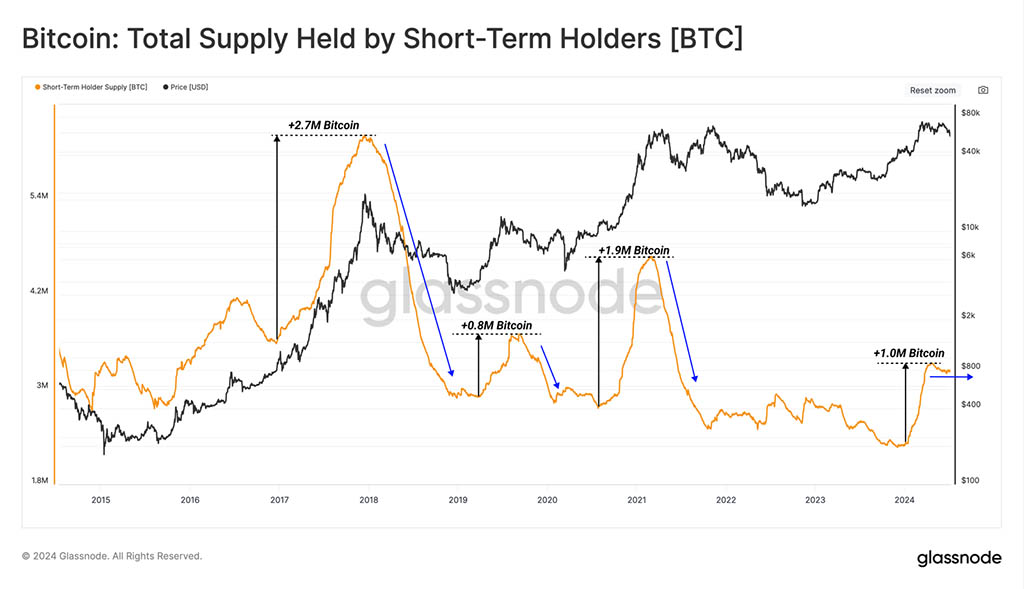

Оценивая объем предложения, удерживаемый краткосрочными держателями, мы можем увидеть существенный рост с января 2024 года. Это сопровождалось взрывным ростом цен в ответ на запуск спотовых Bitcoin-ETF и отражало сильный приток нового спроса.

Однако этот профиль спроса достиг плато в росте за последние месяцы, что говорит о том, что во втором квартале 2024 года между спросом и предложением сформировалось равновесие. С тех пор это сменилось избытком предложения, поскольку меньше долгосрочных держателей получают прибыль, а меньше новых покупателей вступают в процесс накопления.

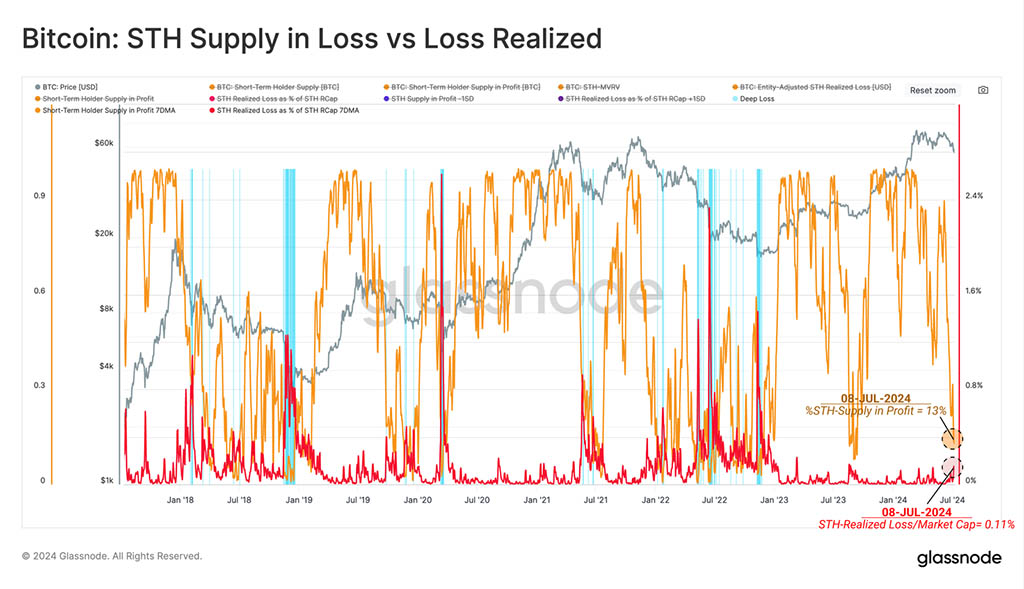

Во время устойчивых бычьих рынков локальные области дна обычно устанавливаются после того, как объем предложения краткосрочных держателей, удерживаемых в убытке, насыщается примерно 1–2 млн BTC. В более серьезных случаях это предложение в убытке может достигать пика между 2–3 млн BTC.

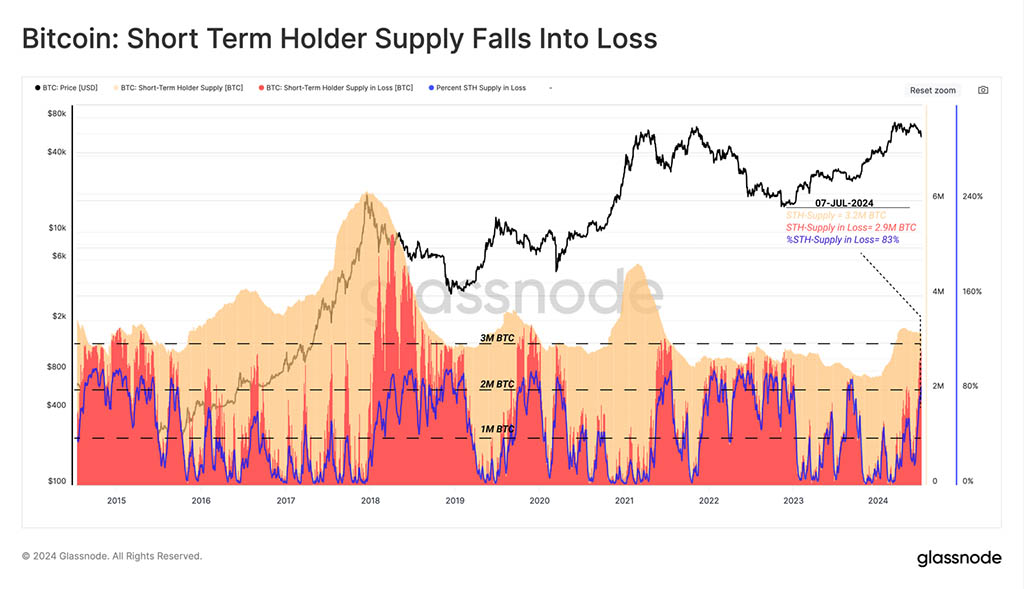

Мы можем видеть пример этого во время недавней распродажи до ценового уровня $53 000, что привело к увеличению объема монет, удерживаемых ниже их базовой стоимости, до более чем 2,8 млн BTC. Это второй раз за последние 12 месяцев, а август 2023 года стал еще одним примером, когда более 2 млн BTC, принадлежащих новым инвесторам, удерживались в нереализованном убытке.

Мы можем оценить интенсивность этих периодов, подсчитав количество дней, когда более 2 млн монет краткосрочных держателей находились под водой в течение как минимум 90-дневного периода. По этой метрике этот индикатор активно помечался в течение 20 дней.

Если провести сравнение с рыночными условиями, наблюдавшимися во втором и третьем кварталах 2021 года, гораздо большее количество краткосрочных держателей испытали гораздо более значительную продолжительность 70 последовательных дней острого финансового стресса. Этот период времени был достаточно серьезным, чтобы сломать настроения инвесторов и уступить место разрушительному медвежьему рынку 2022 года. Для сравнения, этот цикл был относительно устойчивым в настоящее время.

Остановка прибыльности

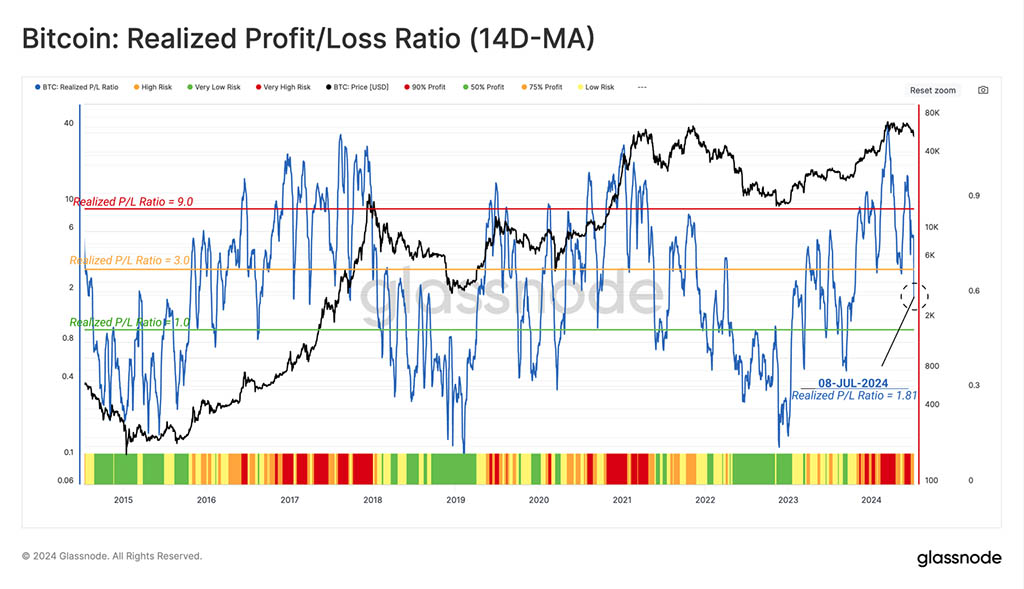

С сокращением спотовых цен соотношение между реализованной прибылью и реализованным убытком инвесторов снизилось синхронно. Этот показатель теперь снизился до диапазона 0,50–0,75, что является более нейтральным уровнем, наблюдаемым во время коррекций бычьих рынков.

Мы также можем наблюдать схожую картину резких колебаний этого показателя на протяжении цикла 2019–2022 годов, что можно считать отражением внутренней нестабильности и неопределенности инвесторов.

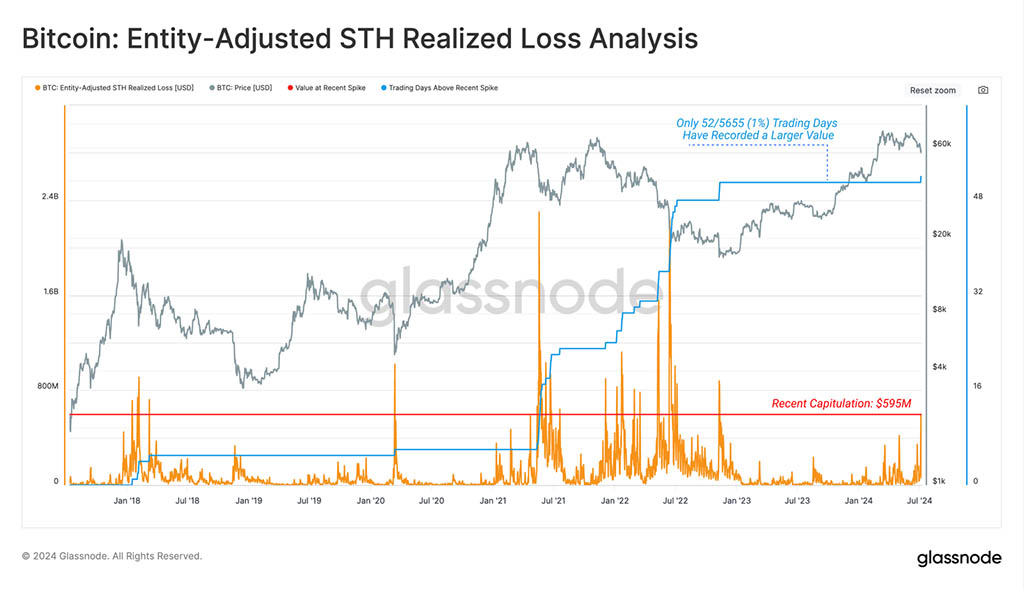

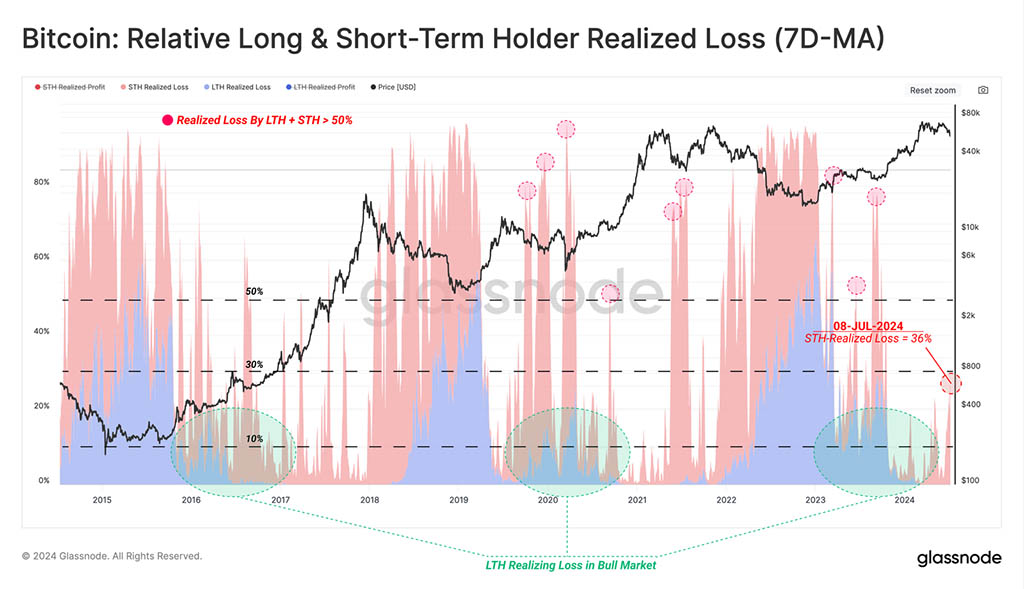

Если рассмотреть потери краткосрочных держателей, то можно увидеть, что эта когорта зафиксировала общий реализованный убыток в размере ~$595 миллионов на этой неделе. Это крупнейшее событие с убытками с момента минимума цикла 2022 года.

Более того, только в 52 из 5655 торговых дней (<1%) зафиксировано более крупное значение дневного убытка, что подчеркивает серьезность этой коррекции в долларовом выражении.

Однако, когда мы деноминируем эти же потери краткосрочных держателей в процентах от общего инвестированного богатства (разделенного на реализованный предел STH), мы можем увидеть совершенно иную картину. На относительной основе потери, зафиксированные этой группой, остаются довольно типичными по сравнению с предыдущими коррекциями бычьего рынка.

На графике ниже мы выделили (синим цветом) периоды времени, когда как процент краткосрочного предложения, находящегося в убытке, так и величина зафиксированных убытков изменились более чем на 1 стандартное отклонение от среднего значения.

Рассматривая убытки, зафиксированные как долгосрочными, так и краткосрочными держателями, мы отмечаем, что убытки на этой неделе составили менее 36% от общего потока капитала в сети Bitcoin.

В результате крупных капитуляционных событий, таких как сентябрь 2019 г., март 2020 г. и распродажа в мае 2021 г., убытки составили более 60% потоков капитала за период в несколько недель, причем существенный вклад внесли обе группы.

Таким образом, можно утверждать, что между преобладающим сокращением рынка и формированием вершины в первом квартале 2021 года больше сходства, чем между серьезными капитуляционными событиями. Тем не менее, бремя по-прежнему ложится на сторону спроса, чтобы остановить отрицательный ценовой импульс, в противном случае прибыльность инвесторов продолжит ухудшаться.

Резюме и заключение

После 18 месяцев исключительно восходящего ценового действия после краха FTX и 3 месяцев апатичной боковой торговли рынок пережил самую глубокую коррекцию цикла. Тем не менее, просадки в нашем текущем цикле остаются благоприятными по сравнению с историческими циклами, что предполагает относительно надежную базовую структуру рынка.

Агрессивное сокращение погрузило значительное количество краткосрочных держателей в положение серьезных нереализованных убытков, что оказало большое давление на когорту. Однако величина зафиксированных убытков осталась относительно сдержанной по сравнению с размером рынка. Наряду с этим, отсутствие участия долгосрочных держателей в принятии убытков предполагает, что зрелые инвесторы остаются прибыльными, несмотря на последовавшую рыночную истерию.

Читайте также: