По мере того, как рынок Bitcoin (BTC) корректируется от ATH в $108 000, значительная часть «пены» вышла с рынка, в то время как спрос остается относительно устойчивым. Нереализованные убытки в основном несут краткосрочные держатели (STH), однако уровни стресса относительно скромны по сравнению с предыдущими просадками.

Оригинальный отчет Glassnode (английский язык).

Вводное резюме

- Bitcoin вошел в фазу коррекции, торгуясь на 11% ниже своего ATH в $108 тыс., но оставаясь выше ключевых уровней поддержки, сохраняя конструктивную структуру рынка.

- Анализ Z-Score показывает, что циклические максимумы обычно совпадают с различными показателями, торгующимися на 1,5–2,0σ выше среднего, что обеспечивает основу, помогающую ориентироваться в фазах бычьего рынка.

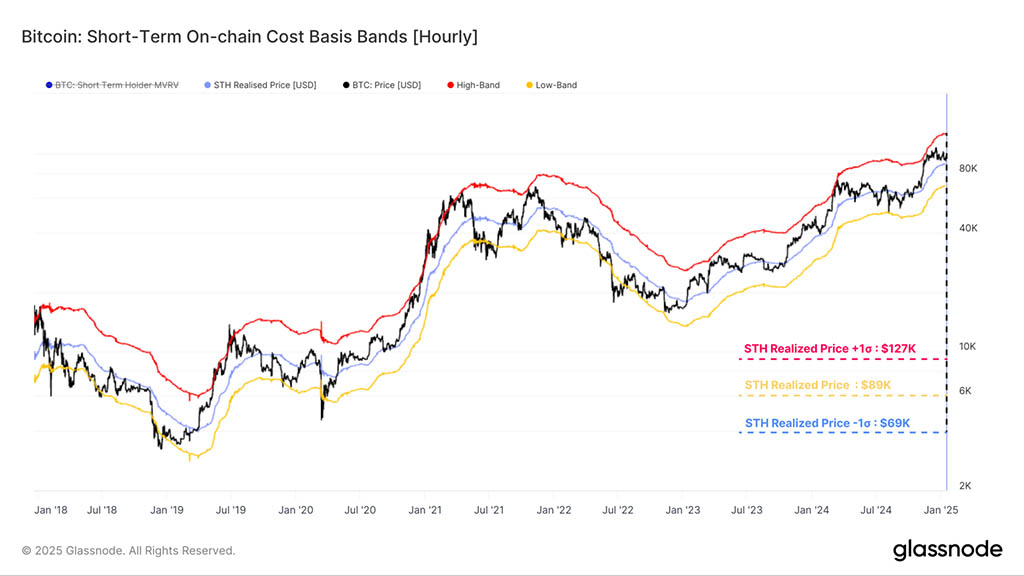

- Текущая цена BTC примерно на 10% превышает базовую стоимость краткосрочных держателей в размере $88,4 тыс., что подчеркивает потенциальный риск снижения, если импульс замедлится и цена опустится ниже этого уровня.

- Нереализованные убытки сосредоточены среди краткосрочных держателей: 2,0–3,5 млн BTC находятся под угрозой, что отражает умеренную напряженность на рынке.

- Относительные нереализованные убытки достигли пика в 4,3% в 3-м квартале 2024 года, что значительно ниже показателей предыдущих циклов, вызванных внешними потрясениями, что свидетельствует о более терпеливом и ориентированном на спотовые рынки.

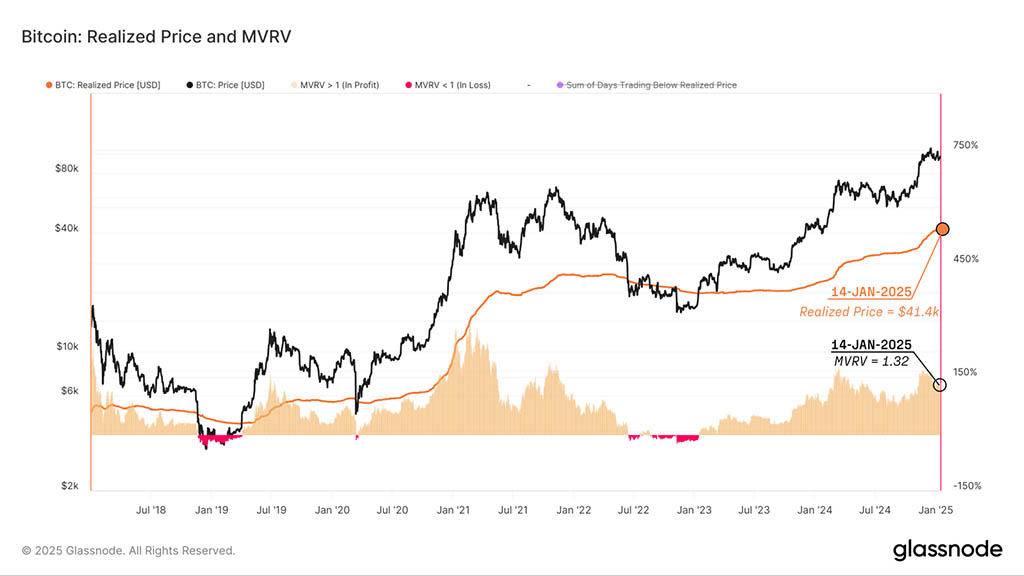

Развивающиеся вершины

Реализованная цена отражает среднюю цену, по которой все BTC в последний раз перемещались ончейн, тем самым представляя собой совокупную стоимость рынка. Коэффициент MVRV — это соотношение между спотовой ценой и реализованной ценой, и он измеряет величину нереализованной прибыли, удерживаемой в среднем. Значения выше 1 указывают на среднюю нереализованную прибыль, а торговля ниже 1 указывает на нереализованный убыток.

Коэффициент MVRV в настоящее время торгуется на уровне 1,32, что указывает на то, что средняя единица BTC удерживает нереализованную прибыль в размере 32%. Эта структура похожа на структуру после ATH в середине апреля 2024 года, что указывает на общий оттенок позитивных настроений, несмотря на коррекцию рынка.

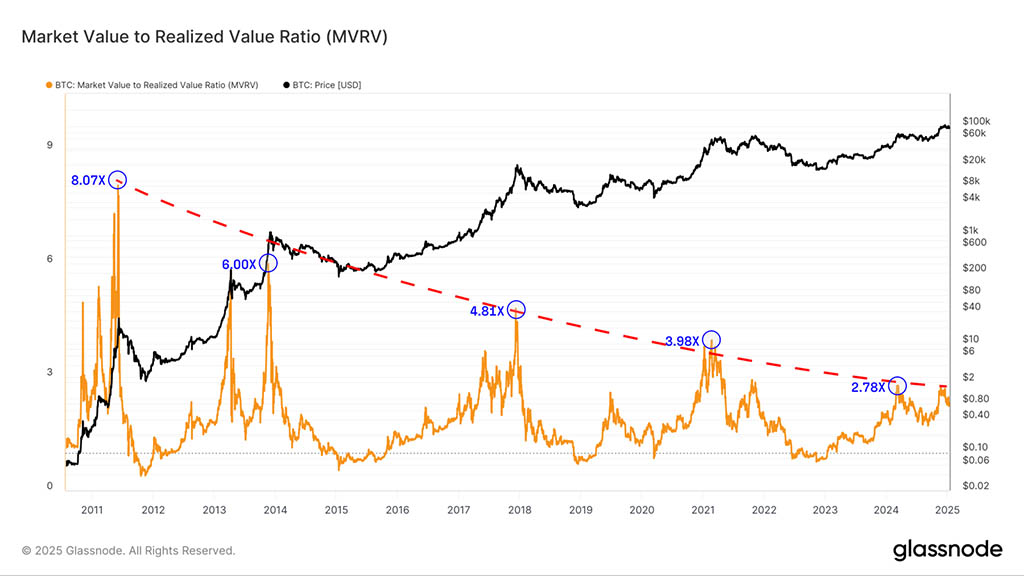

За эти годы рынок созрел, что сопровождается циклическим спадом пиковых значений MVRV вблизи циклических вершин. Это отражает общее затухание спекулятивных крайностей по мере роста актива.

В каждом рыночном цикле наблюдалось постепенное снижение максимумов MVRV, что свидетельствует о достижении более низких средних мультипликаторов нереализованной прибыли:

- 2011: 8,07x

- 2014: 6.00x

- 2018: 4,81x

- 2021: 3,98x

- 2024: 2,78x

Это падение описывает постепенное снижение волатильности и спекулятивной интенсивности по мере роста масштаба и ликвидности рынка. Это также предполагает, что, хотя Bitcoin остается цикличным, каждый пик становится относительно менее преувеличенным, что соответствует более зрелой и эффективной структуре рынка.

Чтобы учесть уменьшающиеся пики MVRV в последовательных циклах, мы можем использовать статистические методы для нормализации его колеблющегося диапазона. Одним из таких широко принятых подходов в финансовом анализе временных рядов является Z-Score , рассчитываемый по формуле:

Z-Score = (X — μ) / σ

Где:

- X — наблюдаемое значение,

- μ — среднее значение,

- σ — стандартное отклонение.

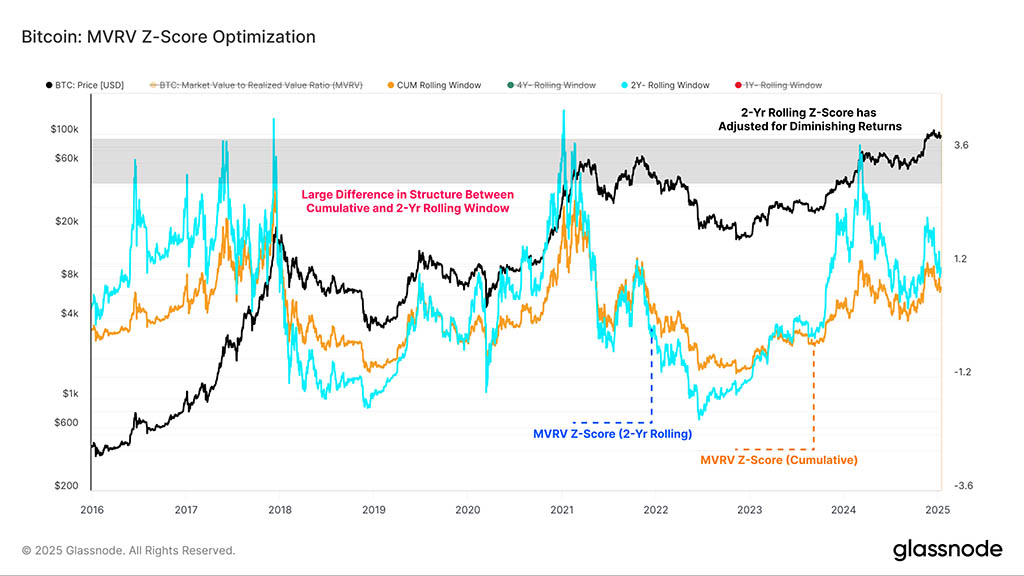

При расчете Z-Score мы можем либо использовать весь исторический набор данных для кумулятивного представления, либо использовать более короткое скользящее окно, чтобы лучше отразить динамическую природу финансовых циклов и уменьшающиеся пики в MVRV.

Использование всех исторических данных для преобразования Z-Score MVRV может привести к некоторым искаженным результатам, поскольку более ранние циклы с гораздо более высокими пиками искажают среднее значение и стандартное отклонение, делая их менее отражающими текущие рыночные условия.

Поэтому, пытаясь учесть эти эффекты, мы оптимизировали скользящее окно, сократив его длину и, таким образом, используя в качестве ориентира более свежую историю рынка.

На диаграмме ниже кумулятивный Z-Score сравнивается с версией, рассчитанной с использованием 4-летнего скользящего окна. Несмотря на эту попытку адаптироваться к динамической природе рыночных циклов, результаты остаются практически идентичными, а проблема затухающих пиков в MVRV остается нерешенной.

Переходя к двухлетнему скользящему окну для расчета Z-Score (синий), пик, наблюдаемый в последнем цикле ATH в марте 2024 года, близко совпадает с пиковыми диапазонами предыдущих двух циклов.

В этом случае мы уже скорректировали уменьшающиеся пики MVRV. Однако значительные рыночные максимумы в Q4 2015, Q3 2019 и Q2 2023 не отмечены 2-летним скользящим окном Z-Score, что предполагает возможность дальнейшего потенциала оптимизации.

Наконец, мы применили скользящее окно в 1 год к расчету Z-Score, что привело к более точной и многообещающей трансформации. Этот подход позволяет идентифицировать как пики середины цикла, так и пики позднего цикла в аналогичном масштабе, предлагая более четкое представление о краткосрочной динамике рынка.

Этот 1-летний Z-счет MVRV показывает, что циклические быки последовательно достигают локальных и глобальных пиков в диапазоне 2σ, где прибыльность инвесторов значительно увеличивается за относительно короткий период времени. Во время фаз медвежьего рынка локальные и глобальные минимумы фиксируются, когда MVRV торгуется на -1,5σ от среднего значения.

Этот улучшенный показатель MVRV Z-Score может обеспечить более гибкую структуру для определения ключевых поворотных моментов рынка на протяжении всего цикла и помочь скорректировать общее уменьшение пиков вблизи экстремумов.

Теперь, когда мы оптимизировали скользящее окно до 1 года, мы можем расширить эту структуру для обратного расчета пороговых уровней цен, которые будут определять эти краткосрочные пики и спады.

Бычьи рынки характеризуются ценами, торгующимися между 1-летним средним значением и достигающими пика около 2σ выше него. Напротив, медвежьи рынки показывают, что цены остаются ниже среднего значения, а существенные минимумы происходят около -1,5σ. Этот структурированный подход позволяет более четко разграничивать фазы рынка.

В настоящее время Bitcoin торгуется по $94 398, что выше среднего значения за год в $90 900, но ниже порога +2σ в $112,6 тыс. Это говорит о том, что рынок остается в бычьей фазе, хотя он немного отступил от недавних эйфорических уровней, которые в то время были выше верхней полосы.

Оценка исправления метрики MVRV Z-Score

С годовой моделью MVRV Z-Score, показывающей, что рынок остывает после мощного ралли, мы теперь можем оценить состояние прибыльности инвесторов, измеряя нереализованные убытки. Это помогает оценить стимулы участников рынка и определить ключевые области риска, за которыми нужно следить.

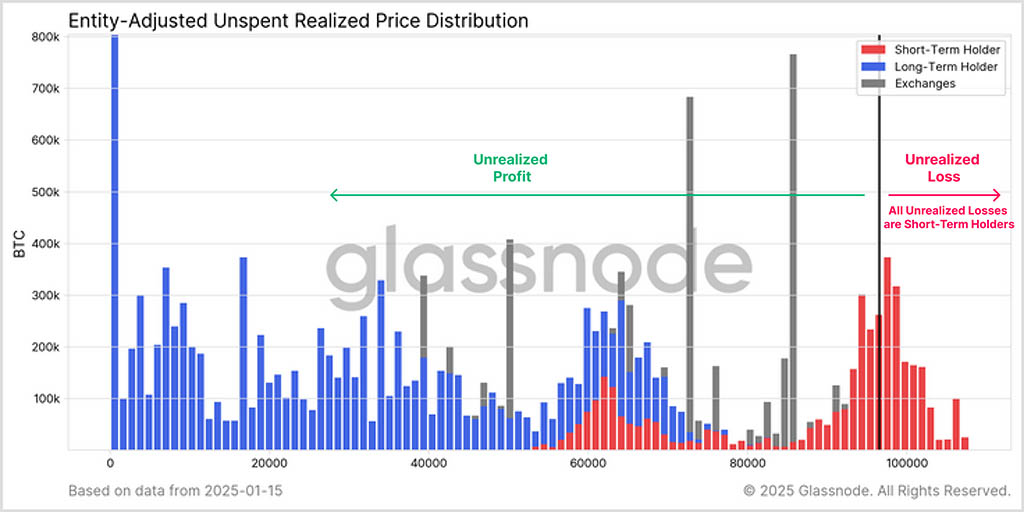

Во-первых, анализируя распределение стоимости, скорректированной по субъектам, для оборотного предложения становится ясно, что все нереализованные убытки сосредоточены среди краткосрочных держателей — инвесторов, которые приобрели свои монеты в последние 155 дней, вблизи пика рынка.

Сосредоточившись на краткосрочных держателях как потенциальных продавцах, находящихся под давлением, в случае углубления текущего спада рынка мы можем искать области, где нереализованные убытки могут стать серьезными.

Средняя стоимость краткосрочного держателя в настоящее время торгуется на уровне $88 400. На основе аналогичного статистического подхода, рассмотренного выше, мы также отобразили диапазон максимума ($125 500) и минимума ($68 500), представляющий типичные пределы ценового действия во время бычьих и медвежьих рынков.

Спотовая цена в настоящее время торгуется на 9,2% выше стоимости краткосрочного держателя, что указывает на то, что рынок все еще находится в пределах норм типичного бычьего рынка. Однако, если рынок не сможет восстановить восходящий импульс, существует повышенная вероятность того, что падение ниже стоимости STH может спровоцировать краткосрочный стресс и потенциально дополнительную распродажу, если инвесторы начнут паниковать.

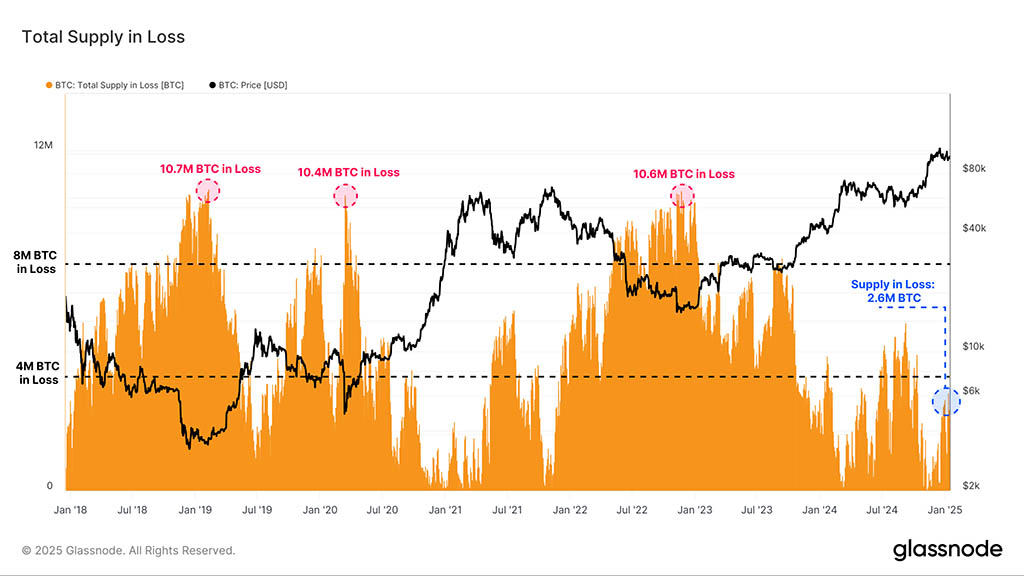

Чтобы лучше оценить степень испытываемого стресса, мы можем оценить предложение BTC, которое в настоящее время находится в состоянии нереализованных потерь. С исторической точки зрения, за последние 10 лет, мы можем наблюдать, что:

- Во время бычьего рынка количество монет под водой обычно остается ниже 4 миллионов.

- Ранние стадии медвежьего рынка были отмечены убытками в размере 4–8 миллионов монет.

На этой неделе волатильность рынка привела к потере от 2,0 до 3,5 миллионов монет. Хотя этот диапазон и значителен, он все же ниже, чем 4 миллиона монет в потере во время локального минимума рынка, установленного в период с июля по сентябрь 2024 года. Это говорит о том, что текущий рынок, вероятно, находится в менее напряженном состоянии, чем в предыдущей корректирующей фазе.

Другим измерением боли на рынке является метрика Relative Unrealized Loss, которая измеряет отношение нереализованных убытков (в долларах США) к рыночной капитализации. Обзор последних циклов подчеркивает параллели между текущим рынком и бычьим рынком 2016–2017 годов.

В отличие от цикла 2019–2022 годов, когда внешние потрясения, такие как пандемия COVID-19 и запрет на майнинг в Китае, привели к увеличению относительного нереализованного убытка до уровня, превышающего 10%, в фазе консолидации в третьем квартале 2024 года этот показатель вырос лишь до ~4,3%.

Можно утверждать, что текущий рыночный цикл испытал менее острый стресс, вероятно, из-за более мелких просадок, снижения волатильности и нового спотового спроса, привлеченного через ETF, а также институциональных инвесторов.

Заключение

Bitcoin вошел в фазу коррекции и торгуется на 11,1% ниже своего ATH в $108 тыс. Тем не менее, спотовая цена все еще торгуется выше нескольких ключевых уровней поддержки, что говорит о том, что бычья структура рынка пока остается нетронутой. Это усугубляется относительно легким уровнем стресса на рынке, который измеряется исторически небольшими нереализованными убытками, понесенными участниками рынка.

Мы также показали, как оптимизированная метрика Z-Score MVRV с использованием скользящего окна в 1 год обеспечивает основу для навигации по краткосрочным бычьим и медвежьим фазам рынка. Согласно этой модели, мы также все еще находимся на бычьей территории, хотя базисная стоимость краткосрочного держателя остается на уровне $88,4 тыс. — это ключевой уровень, за которым следует следить для поддержания конструктивных настроений.

Читайте также: