Стремительный рост экосистемы стейблкоинов Ethena продолжается: Ethena Labs объявила о партнерстве с институциональной OTC-криптобиржой Flowdesk, направленном на расширение доступа к двум ее стейблкоинам — USDe и USDtb.

Компании Flowdesk, клиентами которой являются эмитенты токенов, хедж-фонды и биржи, будут поддерживать торговлю и вознаграждения за программы, привязанные к обеим стейблкоинам.

USDe — это синтетический доллар Ethena, обеспеченный в основном криптоактивами и стабилизированный за счет дельта-нейтральной стратегии хеджирования, которая поддерживает его стоимость привязанной к $1.

USDtb подкреплен RWA-активами — в первую очередь токенизированным фондом денежного рынка BlackRock, BUIDL и стейблкоинами, — что делает его профиль риска в целом сопоставимым с стейблкоинами, обеспеченными фиатом, такими как USDC и USDT.

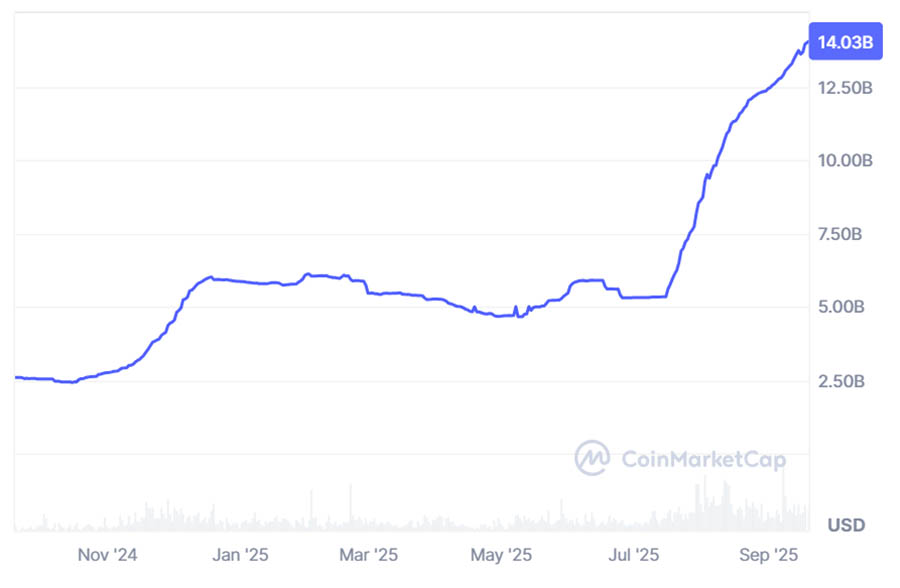

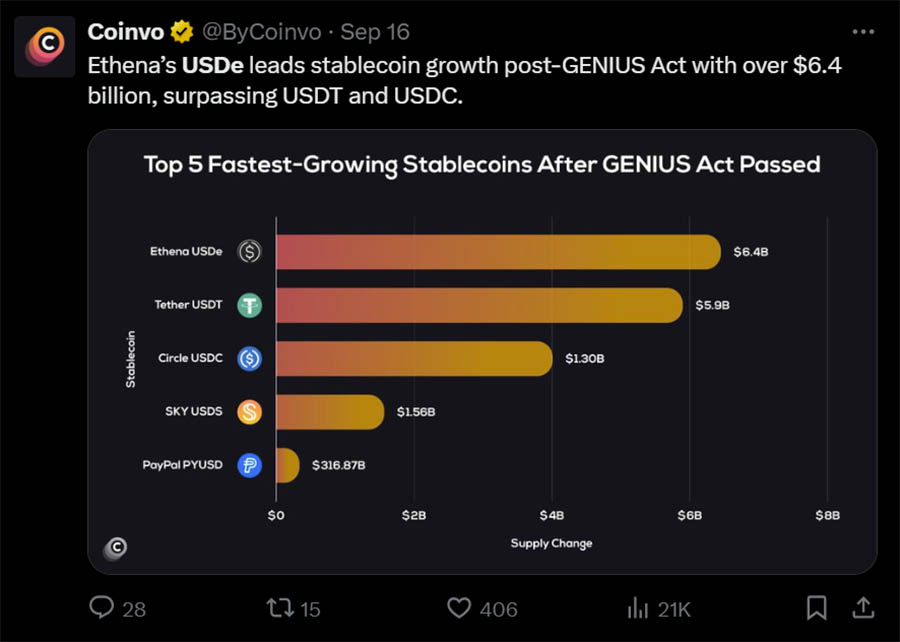

Это заявление было сделано на фоне того, что, по данным CoinMarketCap, рыночная капитализация USDe превысила $14 миллиардов, а объём её оборота за последний месяц вырос на 21%. Благодаря этому росту USDe занял третье место среди стейблкоинов по рыночной капитализации, уступая только USDT и USDC.

Экосистема Ethena привлекает публичных игроков

Быстрый рост Ethena отчасти обусловлен моделью генерации доходности USDe, которая позволяет держателям получать прибыль, одновременно предоставляя привлекательное обеспечение для рынков DeFi.

Совокупный доход Ethena в августе превысил $500 миллионов, что приблизило протокол к активации ожидаемого механизма «переключения комиссий», который будет распределять часть дохода протокола между держателями ENA.

Ещё одна готовящаяся к выходу на биржу компания также присматривается к Ethena. StablecoinX и TLGY Acquisition недавно получили $890 млн в рамках слияния. Новая компания намерена приобретать цифровые активы, включая ENA.

Несмотря на быстрый рост, Ethena была встречена участниками рынка с осторожностью, опасаясь моделей стейблкоинов, обеспеченных деривативами. Исследование отмечает, что синтетические стейблкоины сталкиваются с волатильностью ставок финансирования, поскольку доходность зависит от положительных ставок финансирования, а также от риска контрагента и подверженности маржинальным контрактам USDT.

Центральный вопрос заключается в том, смогут ли синтетические доллары оставаться устойчивыми в течение длительных периодов отрицательных ставок финансирования или продолжительного стресса на рынках деривативов.

На данный момент USDe опровергает эти опасения: спрос продолжает расти, поскольку пользователи, по всей видимости, готовы брать на себя синтетический риск в обмен на доходность.

Читайте также: