Bitcoin (BTC), впервые с момента достижения ATH, установил новый технический более высокий максимум, когда цена достигла $66 000. Наряду с этим, существует множество критических показателей ончейн, которые также установили более высокие максимумы, что делает этот момент интересным.

Оригинальный отчет Glassnode (английский язык).

Вводное резюме

- При сравнении циклической динамики цен BTC с момента наступления медвежьего рынка выявляется странное сходство с предыдущими тремя циклами: индекс торговался практически на одинаковой позиции.

- Наблюдается рост числа монет долгосрочных держателей, находящихся в убытке, поскольку большие объемы BTC, приобретенные вблизи ATH в $73 000, созревают через 155-дневный период.

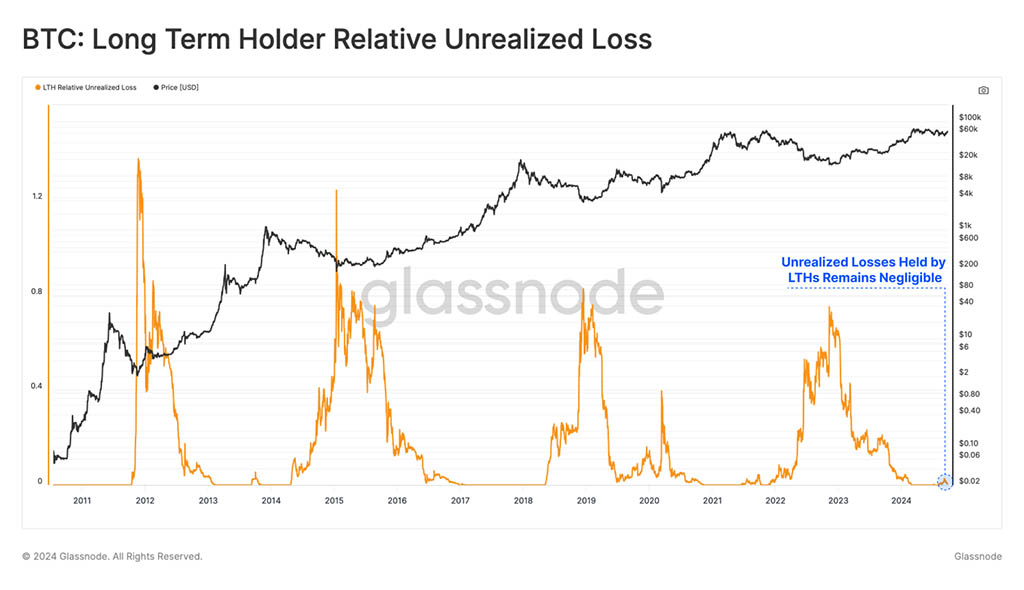

- Однако размер нереализованных убытков этих инвесторов остается небольшим, что свидетельствует о минимальном финансовом давлении на их портфели.

- На протяжении недавнего ралли можно было наблюдать явное улучшение доходности краткосрочных держателей, что принесло облегчение покупателям, которые недавно приобрели свои монеты.

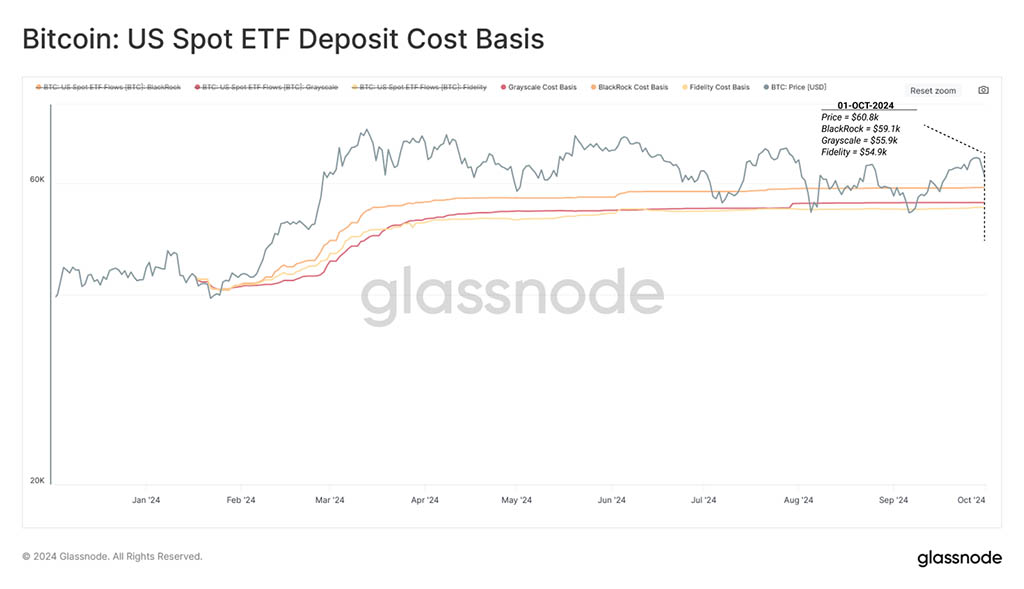

- Уверенность инвесторов в американские ETF остается относительно сильной, при этом наблюдается лишь незначительное давление со стороны продавцов, несмотря на то, что средние позиции по стоимости притока находятся под угрозой.

Цикл навигации

На прошлой неделе рынок Bitcoin (BTC) пережил облегчающий подъем к $66 000, установив первый технический более высокий максимум с июня. Это ценовое действие дает первые намеки на то, что структурированный нисходящий тренд может приближаться к своему завершению.

В начале этой недели рынок снизился до $60 000. и на момент публикации торгуется на уровне $61,700.

Когда мы оцениваем ценовую эффективность Bitcoin от минимума цикла, мы обнаруживаем поразительное сходство в эффективности, несмотря на сильно различающиеся рыночные условия. Причина, по которой Bitcoin следует такому похожему пути, является постоянной темой для споров, но она продолжает предоставлять интересную основу для аналитиков, чтобы думать о структуре и продолжительности цикла.

Оба периода — 2015–2016 и 2019–2020 — развивались странным образом, схожим образом с восстановлением, наблюдавшимся в 2023–2024.

Обманчивые потери долгосрочных держателей

Одним из самых мощных инструментов в ончейн-анализе является наша способность оценить, сколько монет удерживается в прибыли или убытке, а также величину нереализованных фиатных прибылей/убытков для инвесторов. Мы можем усилить это с помощью когорт, причем когорты долгосрочных и краткосрочных держателей особенно поучительны.

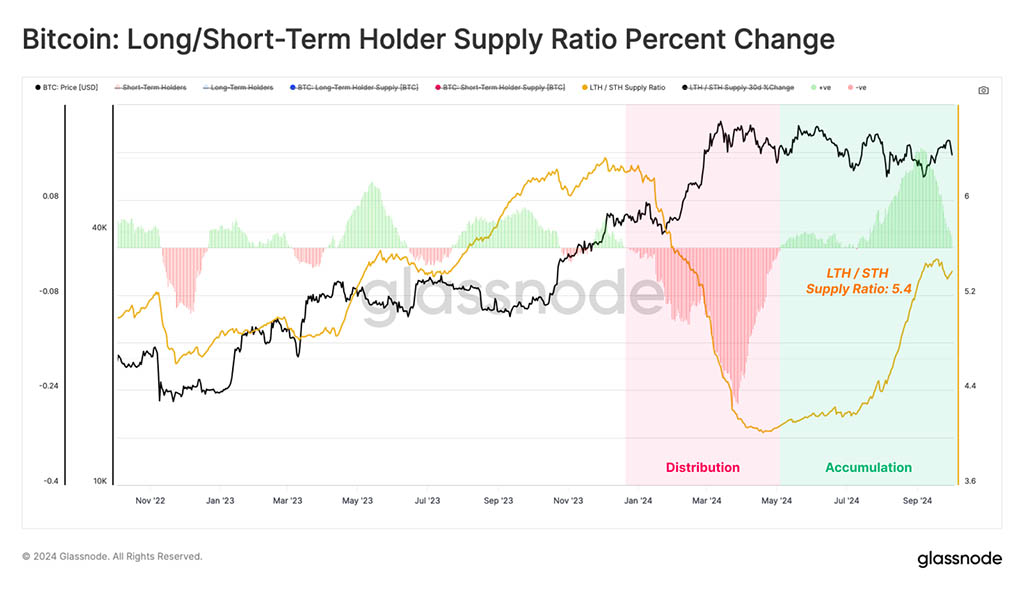

Мы можем сравнить соотношение предложения долгосрочных/краткосрочных держателей, чтобы оценить баланс между этими когортами. Эта метрика показывает большой объем монет, достигающих статуса долгосрочных держателей, что выводит это соотношение на самый высокий уровень с середины 2021 года.

Это говорит о том, что ходлинг по-прежнему остается доминирующим поведением инвесторов в BTC.

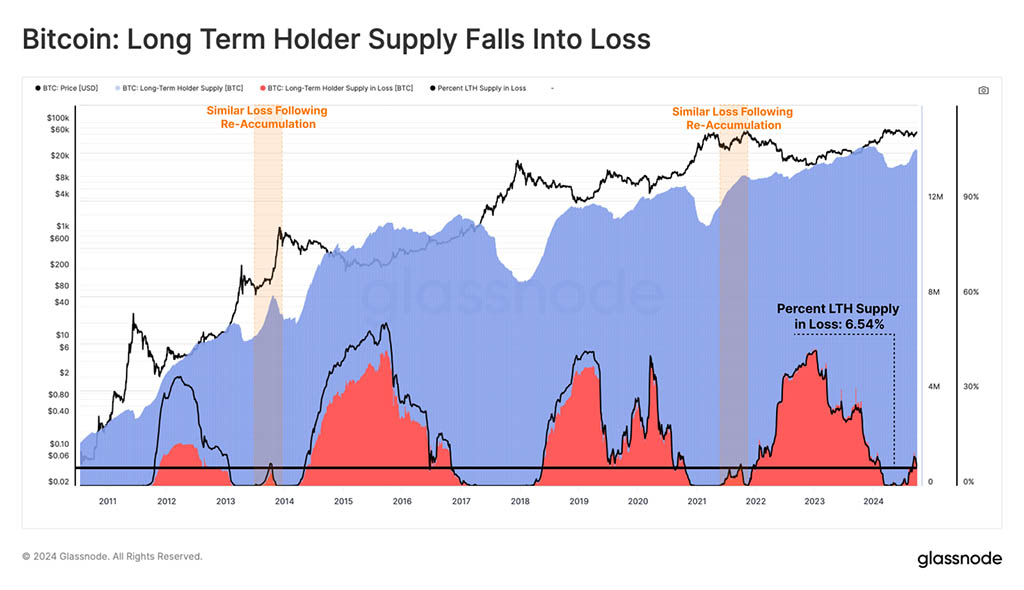

Однако мы также наблюдаем заметный рост предложения долгосрочных держателей, удерживаемого с нереализованным убытком. Это можно объяснить монетами, приобретенными в непосредственной близости от ATH в $73 000, которые теперь начинают созревать, преодолевая 155-дневный порог.

Хотя нереализованные убытки можно интерпретировать как форму финансового давления, ощущаемого инвесторами, предложение долгосрочных держателей, как правило, сохраняется в периоды волатильности.

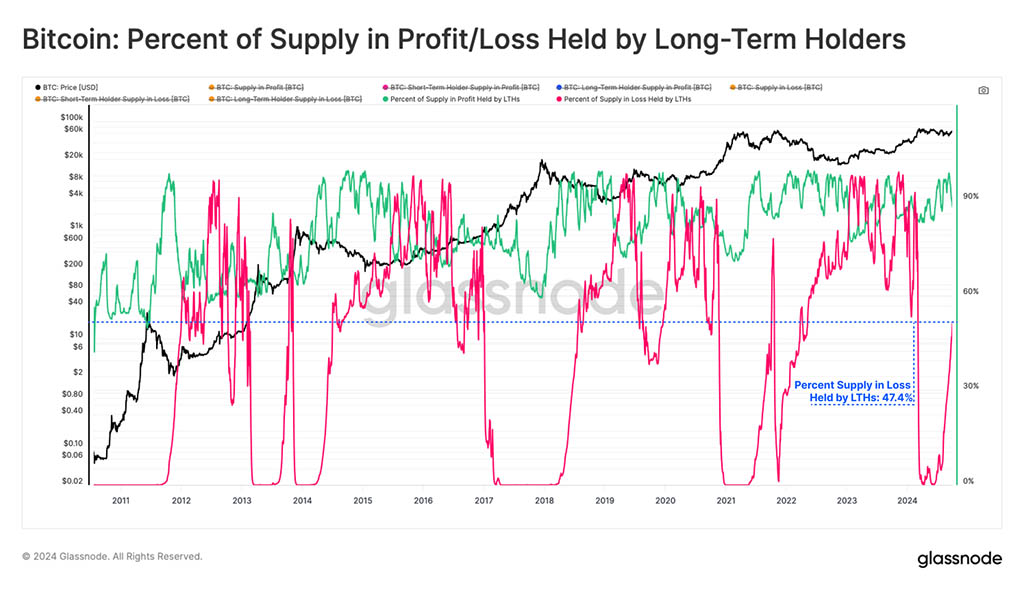

Если мы выделим долю общего объема убытков, причитающуюся долгосрочным держателям, то увидим резкий рост их доминирования: теперь на эту группу приходится 47,4% всех убыточных монет.

Опять же, сходство с периодами 2013, 2019 и 2021 годов проявляется, когда инвесторы вступили в фазу повторного накопления.

Несмотря на то, что на LTH приходится 47,4% убыточного предложения, величина нереализованных фиатных потерь, удерживаемых в этих монетах, остается относительно небольшой.

Это конструктивное наблюдение, поскольку оно предполагает, что, хотя многие крупные покупатели технически не имеют средств для покрытия своих активов, масштабы сокращения их портфелей относительно невелики, и финансовое давление можно интерпретировать как минимальное.

Прибыльность краткосрочных держателей улучшается

Чтобы сбалансировать уравнение, мы также можем обратить внимание на когорту краткосрочных держателей, которая представляет собой пул нового спроса на рынке и, как правило, более чувствительна к волатильности рынка.

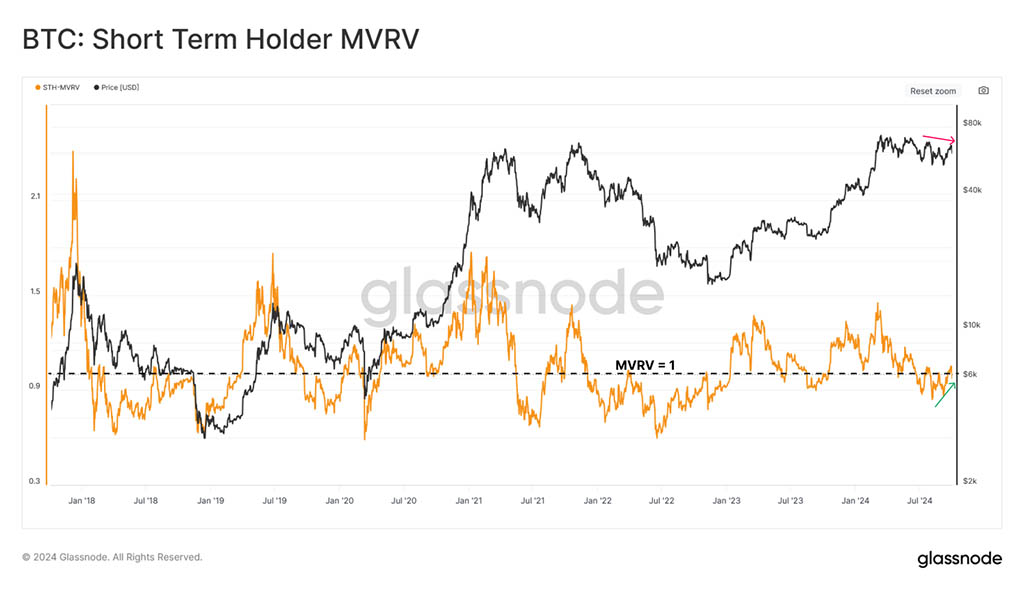

Метрика MVRV держателя краткосрочных активов описывает среднюю нереализованную прибыль/убыток держателей краткосрочных активов. За последние недели эта метрика испытала несколько последовательных подрывов ниже равновесного значения 1, описывая когорту STH, которая в среднем несет нереализованный убыток.

Однако глубина и продолжительность ниже 1,0 не похожи на те, что наблюдались во время предыдущих медвежьих рыночных структур, например, в 2022 году. Также развивается небольшая положительная дивергенция, при которой цена в целом остается неизменной за последний месяц, но STH-MVRV растет.

Оба эти наблюдения свидетельствуют о том, что позиционирование и прибыльность новых инвесторов улучшаются и, как и в случае с группой LTH, могут не быть столь финансово напряженными, как в типичных условиях медвежьего рынка.

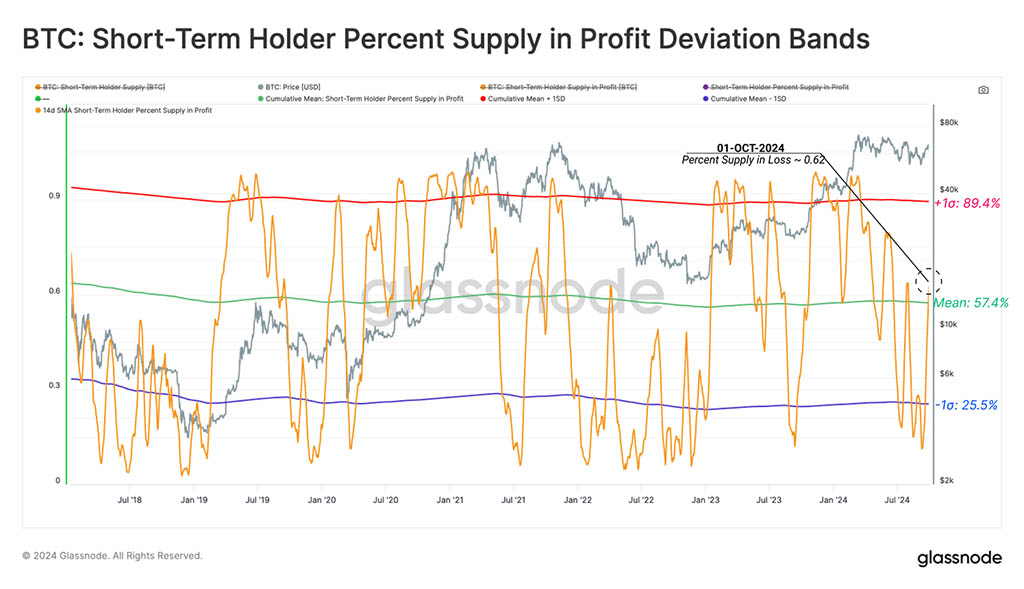

Процент краткосрочного предложения держателя, удерживаемого в прибыли, говорит о похожей истории, более 62% их предложения теперь удерживаются в прибыльной позиции. Из этого можно сделать два ключевых вывода:

- Значительный объем монет STH имеет базовую стоимость в диапазоне от 53 000 до 66 000. долларов США.

- Установлен более высокий максимум в процентном соотношении предложения STH в прибыли, что снова свидетельствует об улучшении их прибыльности и ослаблении финансового давления на эту когорту.

Восстановление также приближает показатель «Процент предложения в прибыли» к долгосрочному среднему значению этого показателя, что является примечательным ростом.

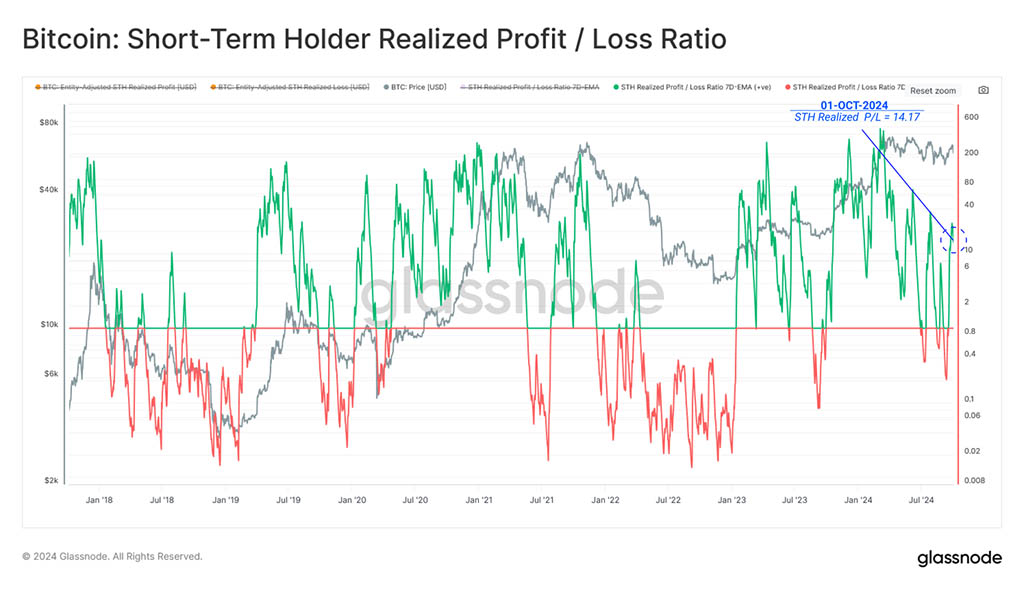

Коэффициент реализованной прибыли/убытка STH также резко подскочил, вернувшись на положительную территорию и увидев объемы фиксации прибыли в 14,17 раз больше, чем убытков. С точки зрения структуры это обеспечивает дополнительный уровень слияния, что рынок находится в превосходном положении по сравнению с тем, что было всего несколько недель назад.

Институциональный спрос

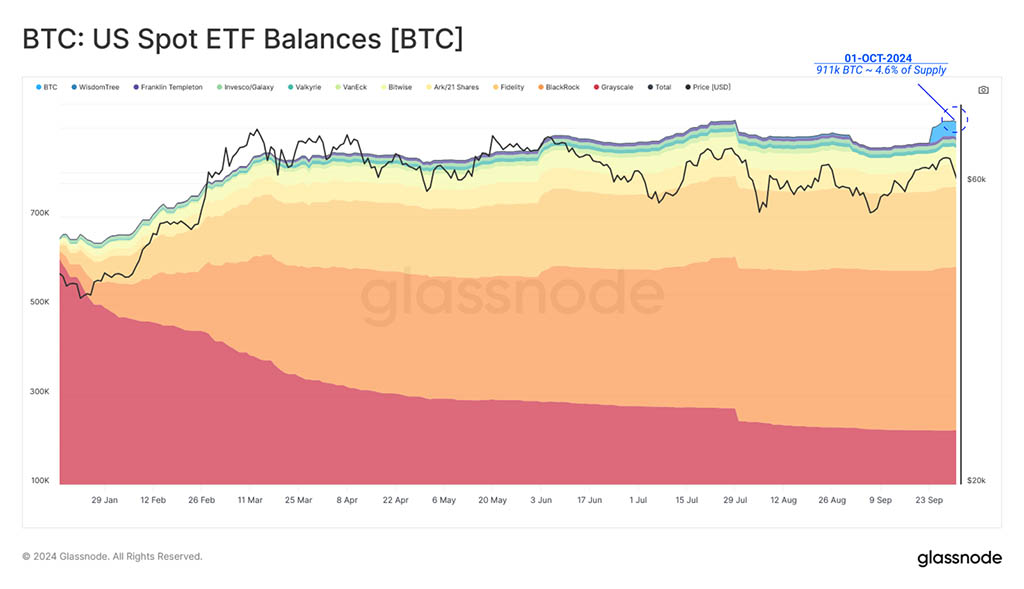

Институциональный аппетит к регулируемому инвестированию в Bitcoin был просто феноменальным. Общая сумма активов под управлением в рамках спотовых ETF США теперь имеет рыночную капитализацию в $58 миллиардов и составляет около 4,6% от оборотного предложения Bitcoin.

Мы также можем наблюдать недавний рост балансов ETF на Glassnode из-за включения активов в инструмент «BTC», связанный с Grayscale Bitcoin Mini Trust.

Поскольку BlackRock, Fidelity и Grayscale занимают лидирующие позиции среди спотовых ETF США, мы можем рассматривать ценовую маркировку депозитов Bitcoin в их ETF как метод оценки средней базовой стоимости приобретения. Базовая стоимость этих инструментов варьируется от $54 900 до $59 100.

Эта модель на основе затрат может затем приблизить точку безубыточности для инвесторов ETF как показатель психологических стрессовых точек на основе их нереализованной прибыли/убытка. Как мы видим, цена протестировала эти уровни безубыточности ETF в трех ключевых случаях с июля.

Поскольку ETF являются относительно новой частью структуры рынка BTC, полезно оценить их влияние на рынок в перспективе и сравнить их с традиционными спотовыми рынками.

На этой итоговой диаграмме мы оцениваем долю положительных чистых потоков капитала, связанных с внедрением инструментов ETF.

Далее мы сравниваем стоимость, инвестированную в ETF, с чистым притоком капитала в актив Bitcoin (BTC) в целом, измеряемым как изменение реализованной капитализации за тот же период.

С начала января результат показывает, что нетривиальные 4–5% от общего чистого притока капитала на рынок BTC могут быть связаны с монетами, поступающими в спотовые ETF США. Учитывая, что это соответствует их доле в общем объеме предложения, у нас есть разумная база для оценки их влияния на рынок.

Резюме и выводы

Недавний рост рынка имеет несколько начальных признаков того, что в структуре рынка могут начать проявляться изменения: Bitcoin впервые показал более высокий технический максимум после максимума в 73 000.

Когорта долгосрочных держателей в основном находится в режиме доминирующего ходлинга и накопления, в то время как краткосрочные держатели увидели заметный рост своей прибыльности. По нескольким показателям средний инвестор BTRC находится в лучшем и более прибыльном положении по сравнению с тем, что было всего несколько недель назад, и испытывает меньший финансовый стресс по всем направлениям.

Читайте также: