Рыночные спекуляции остаются относительно спокойными для Bitcoin (BTC), инвесторы фиксируют лишь незначительные прибыли и убытки, а на рынках бессрочных свопов происходит перезагрузка. Исторически сложилось так, что периоды тишины и спокойствия на рынке недолговечны и часто предшествуют ожиданию повышенной волатильности.

Оригинальный отчет Glassnode (английский язык).

Вводное резюме:

- Чистые потоки капитала в активы Bitcoin заметно снизились, инвесторы зафиксировали лишь незначительные прибыли и убытки.

- Убыточные события почти исключительно связаны с группой краткосрочных держателей.

- Однако значительная часть предложения, принадлежащего этой группе, переходит в статус долгосрочного держателя, удерживаемого в течение как минимум 155 дней.

- Спекуляции на рынке бессрочных свопов полностью перезагрузились, что свидетельствует об охлаждении спекулятивного интереса и долгосрочного использования заемных средств.

Ликвидность

За последние несколько месяцев чистый приток капитала в Bitcoin (BTC) начал замедляться. Это говорит о том, что достигнута некая степень равновесия между инвесторами, фиксирующими прибыль и убытки.

Примечательно, что приток капитала на рынок BTC нечасто бывает таким тихим, в 89% дней приток капитала больше, чем сегодня (за исключением периодов убыточных медвежьих рынков). Также следует отметить, что подобные периоды бездействия, как правило, предшествуют значительному росту волатильности на предстоящем пути.

Реализованный лимит остается на уровне ATH в $619 миллиардов, что обусловлено значительным чистым притоком в размере $217 миллиардов с момента достижения минимума в ~$15 тыс в декабре 2022 года.

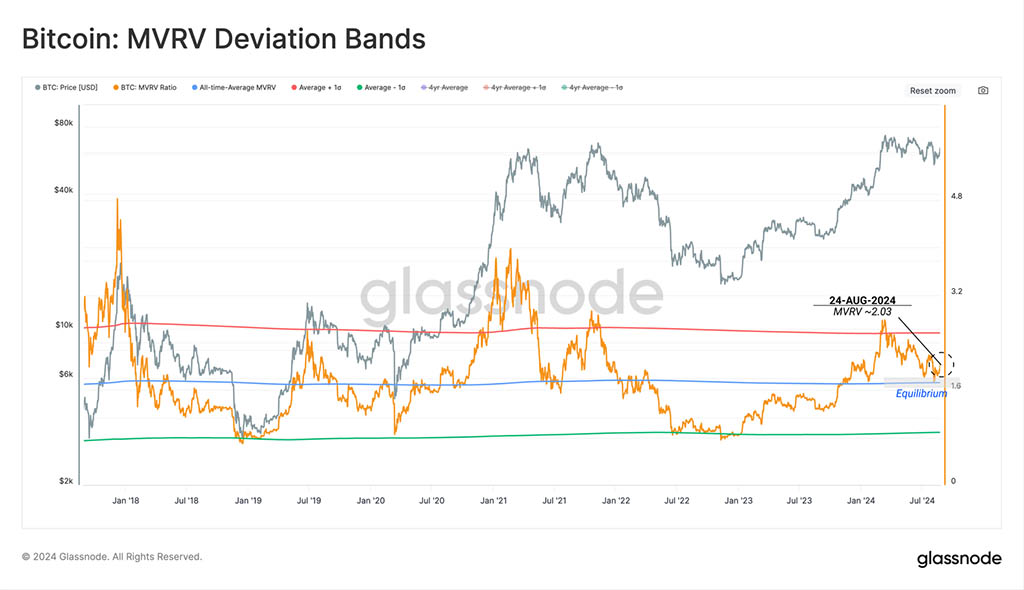

Коэффициент MVRV — это мощный инструмент, позволяющий нам оценить среднюю нереализованную прибыль инвесторов.

За последние две недели коэффициент MVRV протестировал свое историческое среднее значение 1,72. Этот критический уровень исторически отмечал точку перехода между макроэкономическим бычьим и медвежьим рыночным трендом. Примерно 51% торговых дней имеют значение MVRV, закрывающееся выше среднего значения.

Это говорит о том, что прибыльность инвесторов по сути вернулась в равновесное состояние, а волнение и эйфория после запуска ETF полностью утихли.

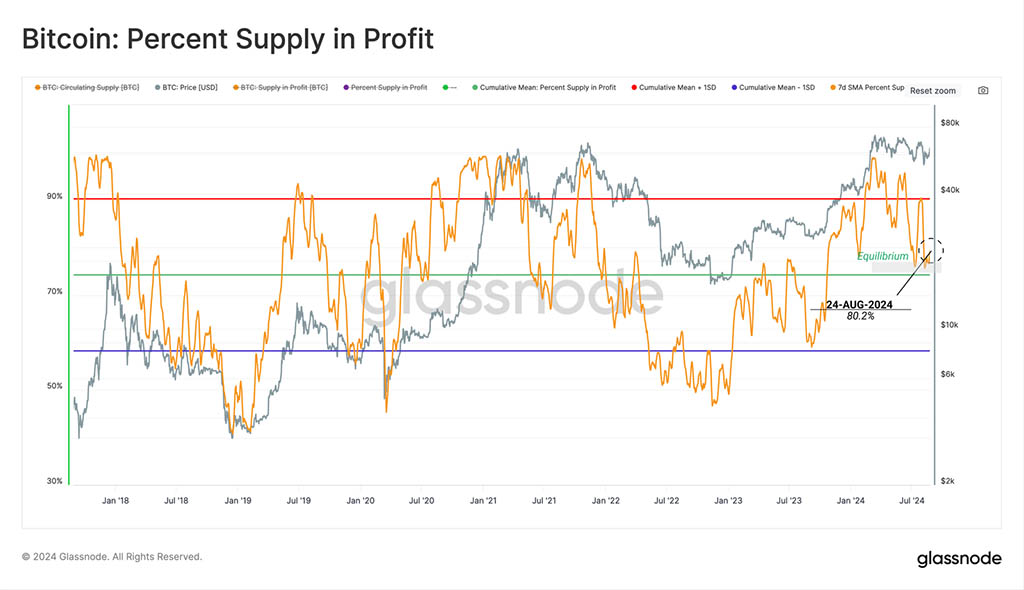

Похожая история наблюдается и в показателе процента предложения в прибыли, который дает представление о глобальной прибыльности предложения.

Как и коэффициент MVRV, этот осциллятор вернулся к своему давнему среднему значению. Предыдущие случаи, когда происходил подобный повторный тест этого уровня, наблюдались в конце 2016 года, в течение всего нестабильного периода 2019 года и во время распродажи в середине 2021 года.

Коэффициент риска Sell-Side — еще один мощный инструмент, который может оценить степень равновесия, достигнутого рынком. Мы можем рассмотреть этот показатель в рамках следующей структуры:

- Высокие значения указывают на то, что инвесторы тратят монеты с большой прибылью или убытком относительно их базовой стоимости. Это состояние указывает на то, что рынок, вероятно, должен заново найти равновесие и обычно следует за ценовым движением с высокой волатильностью.

- Низкие значения указывают на то, что большинство монет тратятся относительно близко к их безубыточной стоимости, что предполагает достижение определенной степени равновесия. Это состояние часто означает исчерпание «прибыли и убытка» в текущем ценовом диапазоне и обычно описывает среду с низкой волатильностью.

В настоящее время коэффициент риска Sell-Side упал в нижнюю полосу, что говорит о том, что большинство монет, перемещенных в сети, совершают транзакции вблизи своей первоначальной цены приобретения. Подобно метрикам, рассмотренным ранее, это предшествует новому режиму повышенной волатильности.

Кратковременный стресс

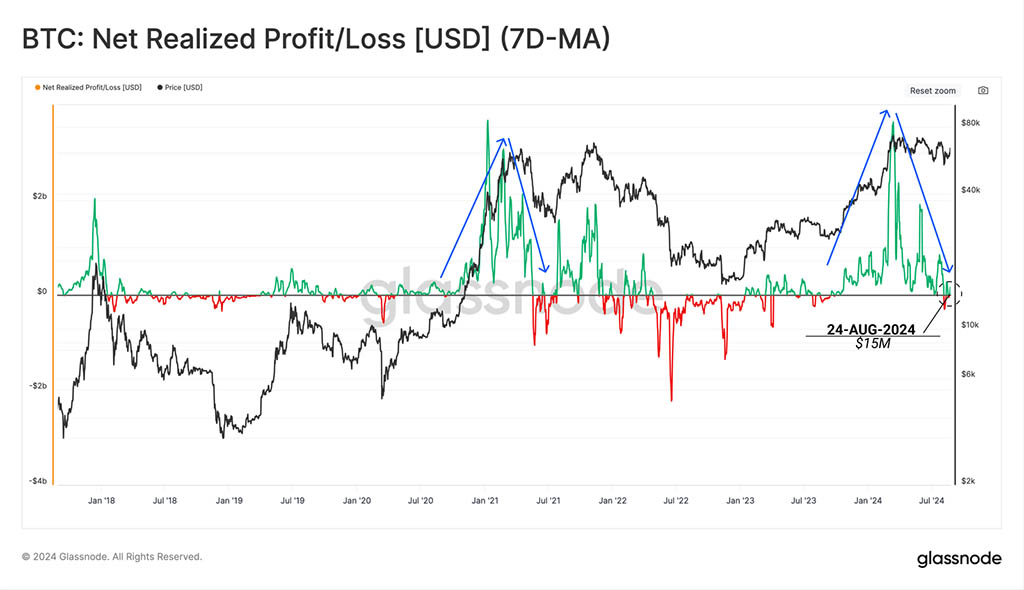

Если глубже изучить эти виды деятельности, связанные с получением прибыли и убытков, то можно увидеть, что величина чистой реализованной прибыли/убытка снижается.

Чистая реализованная прибыль/убыток в настоящее время составляет +$15M/день, что очень далеко от $3,6B/день притока капитала, который наблюдался, когда рынок установил ATH в $73000 в марте. Обычно этот показатель возвращается к нейтральному уровню вблизи точек перегиба, таких как продолжение тренда или разворот обратно в макромасштабный медвежий тренд.

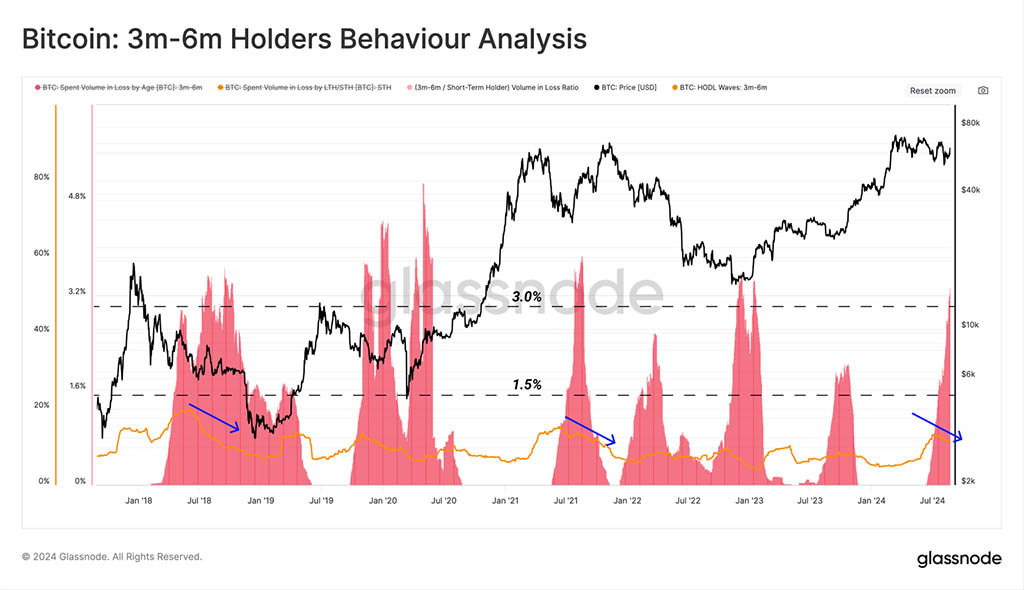

После установления ATH в марте уверенность новых инвесторов была проверена изменчивым боковым ценовым движением в течение нескольких месяцев. В течение этого процесса значительный объем предложения Bitcoin оставался жестко удерживаемым и находился в пределах возрастного диапазона от 3 до 6 месяцев.

Исторически предложение, удерживаемое в этом диапазоне возрастов 3-6 месяцев, имеет тенденцию достигать пика вскоре после установления основного пика рынка, часто во время последующей коррекции. Часть этих новых инвесторов затем решает HODL в нестабильных условиях, в конечном итоге становясь долгосрочными инвесторами. Многие другие выходят из своих позиций и осознают убытки.

В настоящее время монеты возрастом от 3 до 6 месяцев составляют более 12,5% оборотного предложения, при этом структура аналогична распродаже середины 2021 года, но также и пику медвежьего рынка 2018 года.

Диаграмма ниже направлена на дальнейшее разбиение этой когорты и сравнение предложения, удерживаемого в возрастной группе 3-6 месяцев, с предложением, которое капитулировало с убытком. Мы начинаем с удерживаемого предложения в возрасте 3-6 месяцев, затем накладываем объем, переведенный в убыток этой когортой.

Из этого мы можем наблюдать значительный всплеск убыточных событий с начала июля, в то время как совокупное предложение начало снижаться. С точки зрения масштаба капитуляция была аналогична крупным переломным моментам рынка в прошлом.

Оставшаяся в этой возрастной группе группа все ближе подходит к переходу в статус долгосрочного держателя, представляя собой монеты, которые статистически с меньшей вероятностью будут потрачены в определенный день.

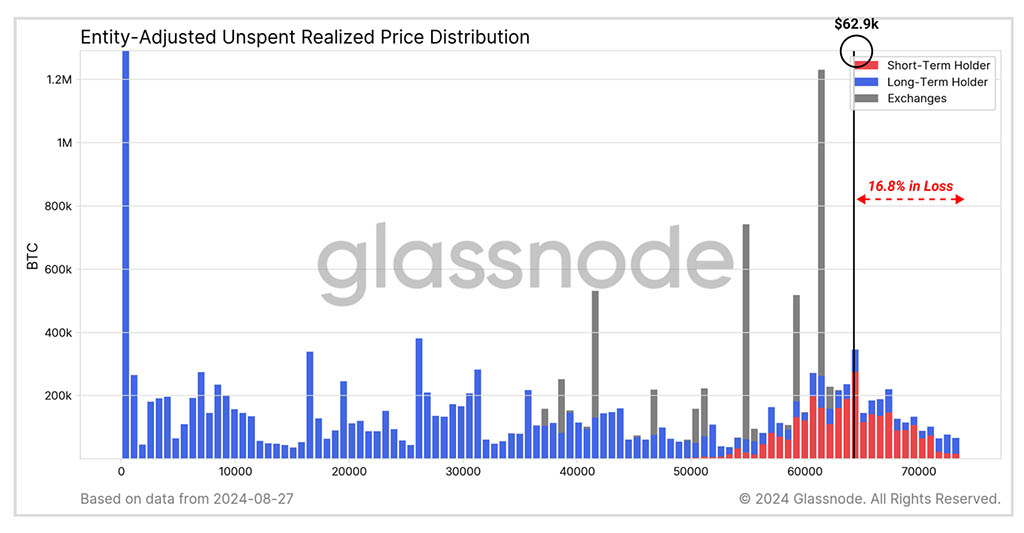

Другой метод визуализации этой миграции монет в статус LTH — через метрику URPD, разделенную для долгосрочных и краткосрочных держателей. Здесь мы видим, что более 480000 BTC было приобретено выше текущей спотовой цены и теперь классифицируется как предложение LTH.

Это также означает, что эти монеты LTH теперь удерживаются с нереализованным убытком.

Волатильность

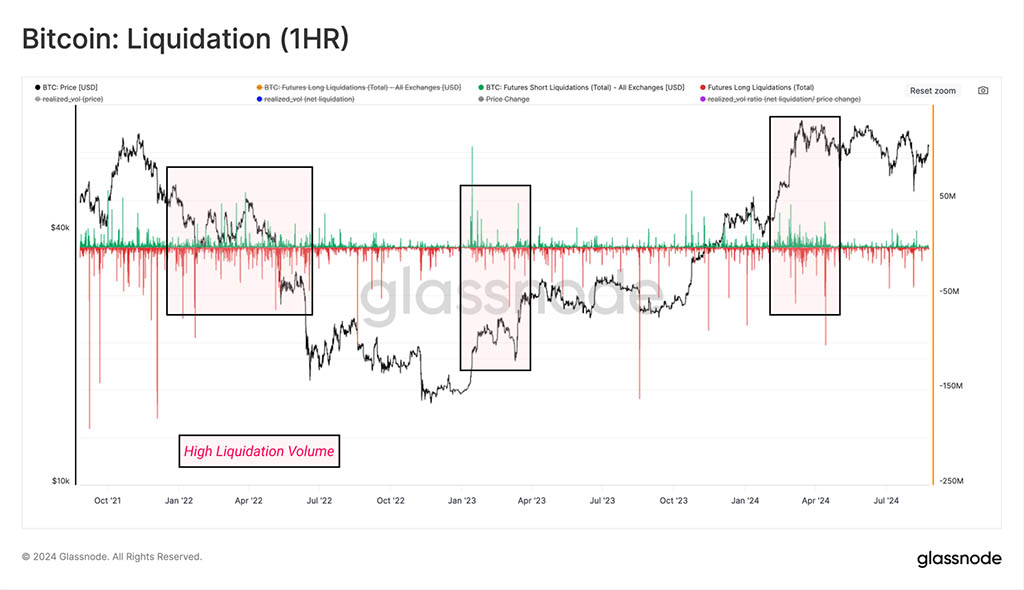

В этом заключительном разделе мы добавим наш анализ рынков бессрочных свопов, который даст представление об аппетите к спекуляциям и кредитному плечу на рынках BTC.

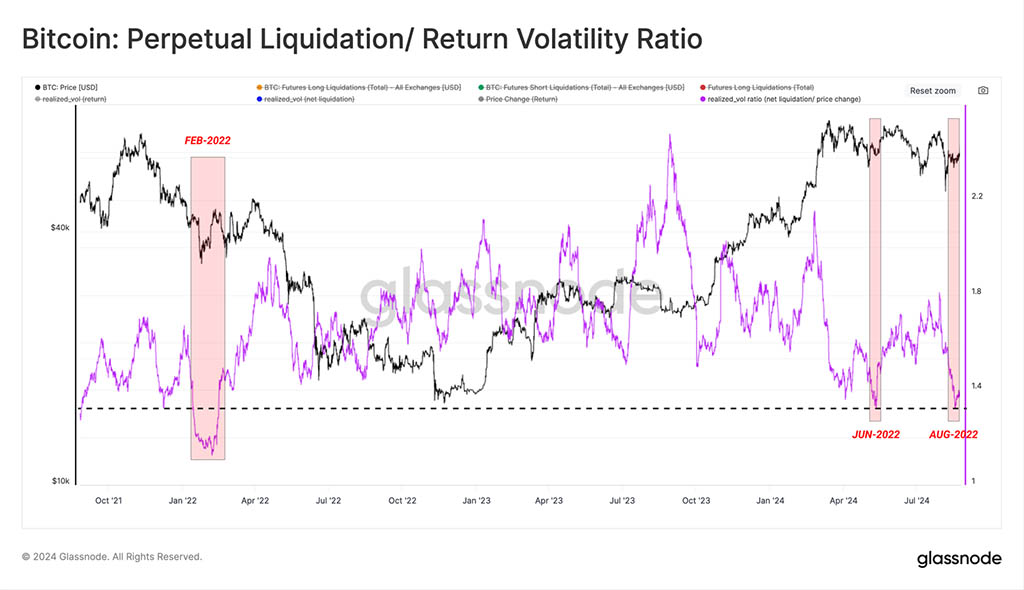

В целом, в последние месяцы наблюдается заметное снижение объемов ликвидации, особенно по сравнению с волнением вокруг мартовского ATH. Это говорит о том, что аппетит к спекуляциям снизился, и предполагает более спотовый режим рынка на данный момент.

Если мы сравним ежемесячную волатильность цен с чистыми объемами ликвидации, мы увидим сильную корреляцию между этими двумя факторами. Это подчеркивает, как волатильность рынка часто усиливается сжатием позиций с кредитным плечом, поскольку трейдеры оказываются вне игры, когда рынок движется.

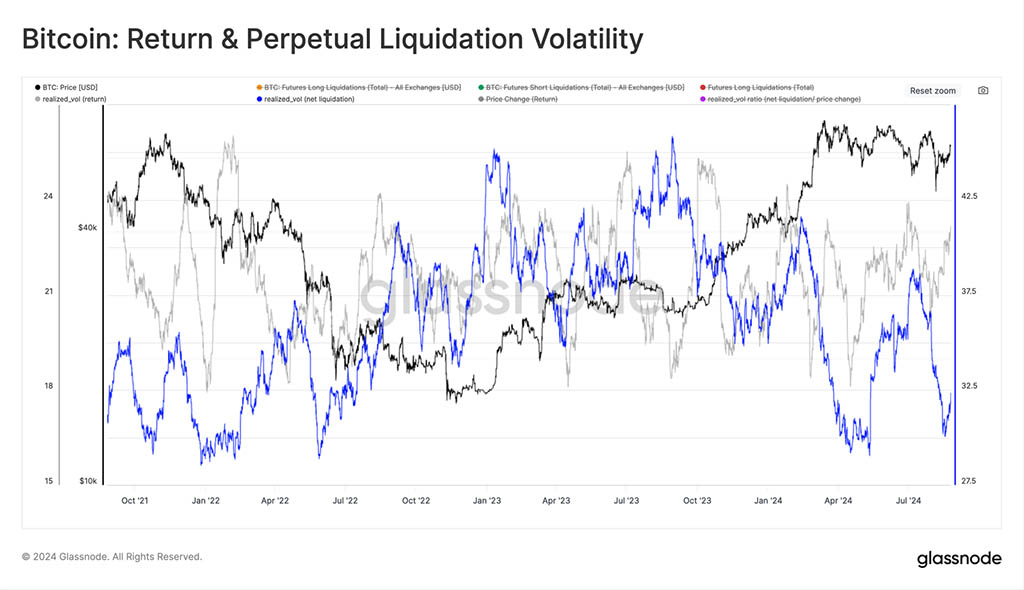

Мы также можем рассмотреть соотношение волатильности цены и чистого объема ликвидации, чтобы получить еще один относительный показатель аппетита рынка к кредитному плечу.

Мы обнаружили, что это соотношение снижается до уровней, не наблюдавшихся с февраля 2022 года. Это подтверждает мнение о том, что трейдеры менее склонны брать на себя высокорисковые позиции, что свидетельствует о существенном сбросе спекулятивного интереса.

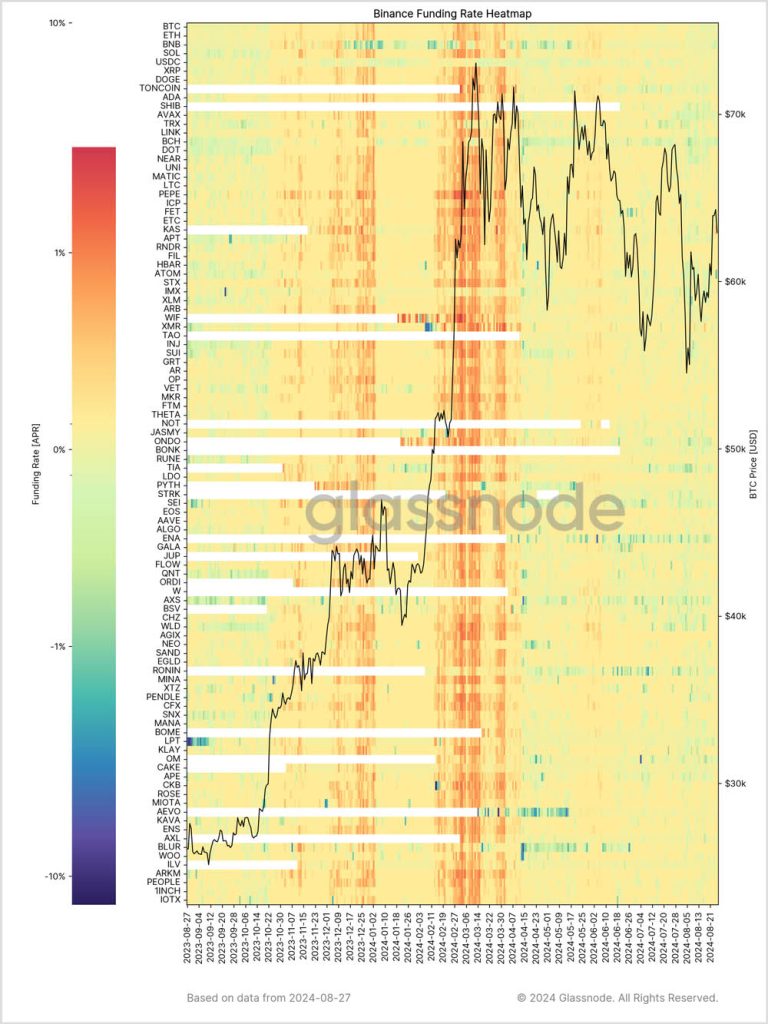

Это явление можно также наблюдать в более широкой экосистеме цифровых активов, где огромная часть токенов теперь демонстрирует нейтральную ставку финансирования. Это подчеркивает идею о том, что на всем рынке произошел крупный сброс спекулятивного интереса, и поэтому спотовые рынки, вероятно, будут у руля в ближайшей перспективе.

Резюме и выводы

Степень равновесия проявляется как в сфере ончейн, так и на рынке бессрочных фьючерсов. Это можно наблюдать по застою прибыльных и убыточных операций, а также по возвращению к нейтральности ставок финансирования. Это предполагает значительное снижение спекуляций среди инвесторов рынка, независимо от инструмента или класса активов.

Наряду с этим рынок оставался в структурно упорядоченном нисходящем тренде более 5 месяцев, поскольку наступил период консолидации и накопления. Однако, что касается исторических предпочтений, периоды тихой и спокойной рыночной структуры являются кратковременными и часто предшествуют ожиданию повышенной волатильности.

Читайте также: