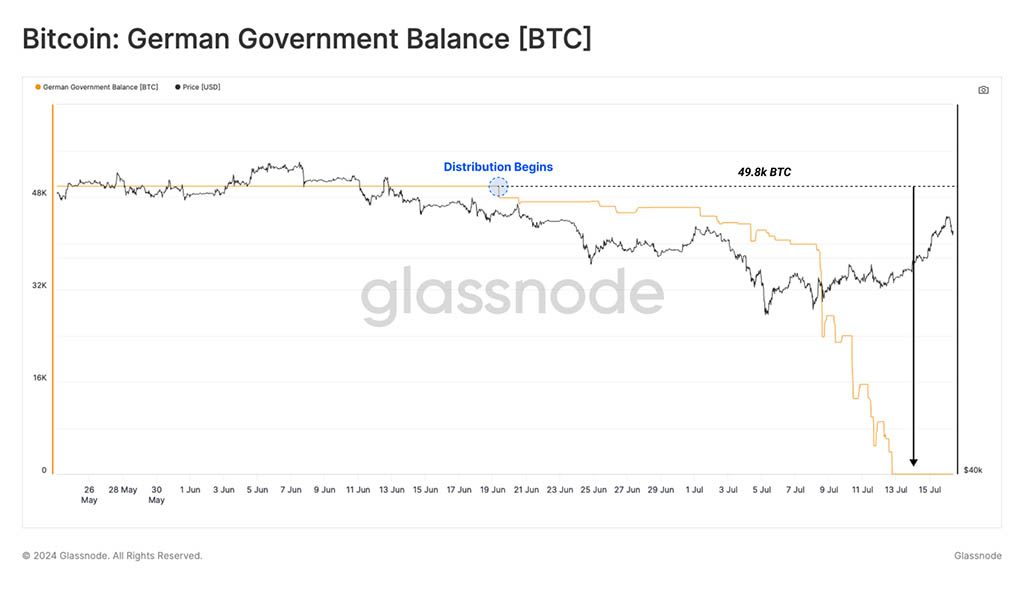

Рынок недавно поглотил более 48 000 BTC, проданных правительством Германии. Поскольку распределения Mt.Gox также на горизонте, мы рассмотрим эти основные силы стороны продажи, а также роль ETF в ценовом движении.

Оригинальный отчет Glassnode (английский язык).

Вводное резюме:

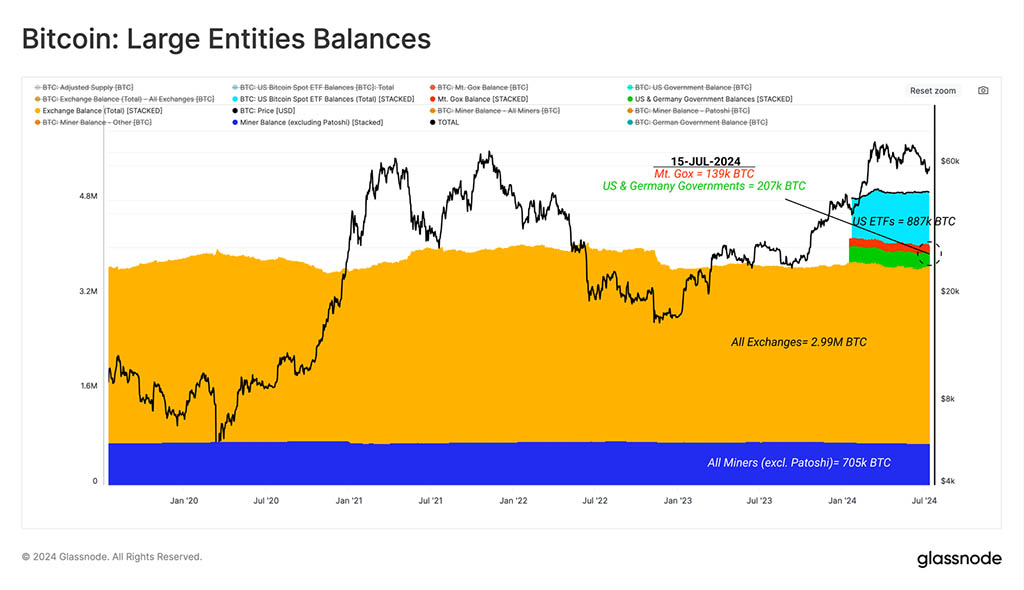

- Крупные организации в настоящее время владеют примерно 4,9 млн BTC, что эквивалентно 25% оборотного предложения. Среди этих организаций наибольшую долю составляют централизованные биржи и Bitcoin-ETF.

- После полного исчерпания возможностей продажи BTC правительством Германии, в ближайшее время, по всей видимости, ожидается снижение продаж, а также возобновление притока спроса для поддержки рынка.

- Рыночная прибыльность остается на удивление высокой, поскольку большая часть предложения монет по-прежнему хранится по выгодной себестоимости и ниже текущей спотовой цены.

Оценка крупных компаний

Ландшафт держателей BTC остается постоянно развивающимся пространством, что требует эволюции аналитических фреймворков с течением времени. Исторически майнеры и биржи были крупнейшими и наиболее доминирующими держателями BTC.

На протяжении истории крупные запасы монет оказывались на хранении у субъектов, не зависящих от рынка, таких как доверительный управляющий Mt.Gox, которому было поручено хранить монеты, восстановленные после краха и банкротства биржи Mt.Gox. Аналогичным образом, значительные объемы монет были изъяты государственными правоохранительными органами, которые периодически распродавались траншами.

Совсем недавно на сцену вышли институциональные кастодианы и ETF. Пакет из 11 новых спотовых ETF США в настоящее время накопил в общей сложности +887 тыс. BTC, что делает их совокупный баланс вторым по величине пулом Bitcoin, который мы отслеживаем.

На диаграмме ниже показан объем BTC, хранящийся у этих крупных организаций.

- Централизованные биржи: 3 млн BTC

- Баланс ETF США: 887 тыс. BTC

- Майнеры, исключая Patoshi: 705 тыс. BTC

- Государственные учреждения: 207 тыс. BTC

- Доверительный управляющий Mt Gox: 139 тыс. BTC

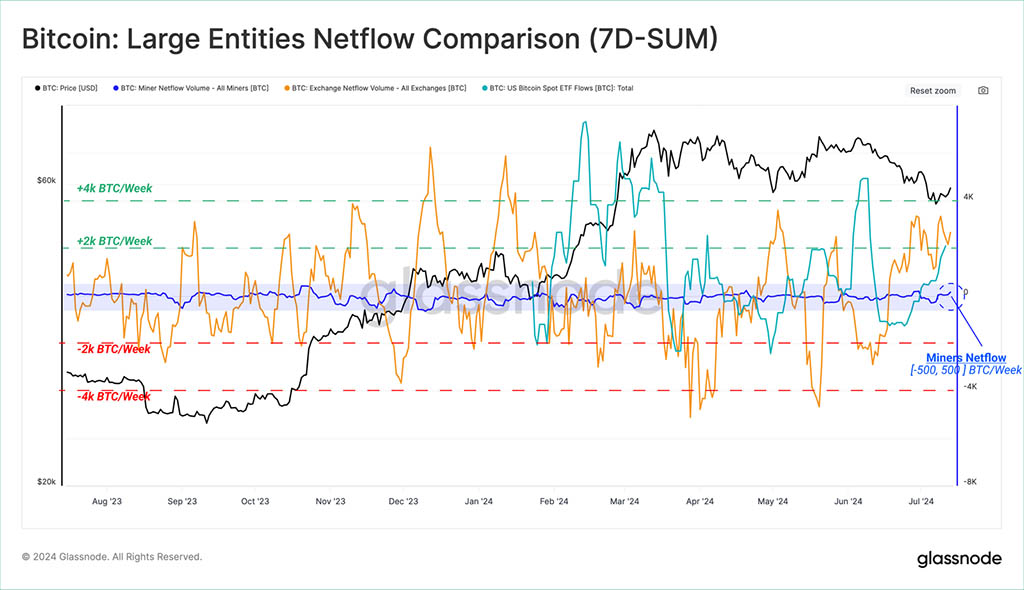

Майнеры исторически были основным источником давления со стороны продаж, однако их значимость предложения уменьшается с каждым событием халвинга. Чистые потоки майнеров за последние 12 месяцев показывают типичное совокупное изменение баланса около ±500 BTC в неделю.

На диаграмме ниже мы сравниваем чистые потоки майнеров с чистыми объемами депозитов/выводов централизованных бирж и с чистыми потоками в кошельки ETF ончейн. Мы видим, что последние две сущности часто видят гораздо большие колебания ±4 тыс. BTC, что говорит о том, что потоки через эти сущности, вероятно, будут иметь влияние на рынок примерно в 4–8 раз большее, чем майнеры.

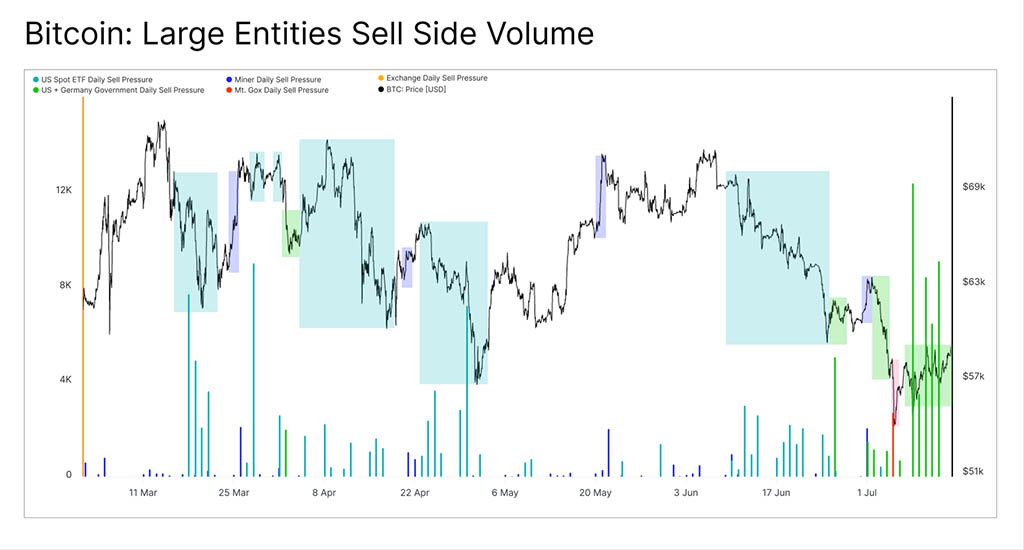

Сохраняя эту динамику чистого потока в качестве нашей базовой линии, мы можем оценить интенсивность предполагаемого давления на стороне продажи со стороны крупных субъектов, изолируя только объемы чистого оттока. Из этого можно сделать три ключевых наблюдения:

- Повышенное давление продаж со стороны майнеров, как правило, возникает в периоды волатильности цен.

- Отток средств из ETF преобладал после того, как рынок установил новый ATH в марте, в котором в основном доминировал продукт GBTC.

- Продажи, полученные от немецкого правительства за последние несколько недель, были колоссальными. Однако мы также видим, что большая часть оттока произошла после того, как цены упали до $54 000, что говорит о том, что рынок фактически опережал новости.

На диаграмме ниже показана совокупная чистая оттоковая активность этих крупных субъектов с момента ATH в $73 000. Из этого мы можем видеть, что давление продаж со стороны майнеров сравнительно невелико по сравнению с правительственной стороной продажи, оттоком ETF и объемами депозитов на бирже.

Централизованные биржевые депозиты продолжают оставаться крупнейшим и наиболее постоянным источником давления на сторону продажи. Однако даже с этими основными торговыми площадками в качестве нашей верхней границы мы можем видеть огромный масштаб давления продаж со стороны правительства Германии в последнее время.

Сосредоточив наше внимание на давлении продаж со стороны правительства Германии, мы видим, что их баланс в 48,8 тыс. BTC был исчерпан всего за несколько недель. Большая часть была распределена в течение очень короткого окна между 7 и 10 июля, когда более 39,8 тыс. BTC ушло из помеченных кошельков.

Интересно, что эта распродажа произошла после того, как рынок достиг дна около $54 тыс., что говорит о том, что рынок воспринял эту новость как первоочередную.

Стабильность и спекуляция

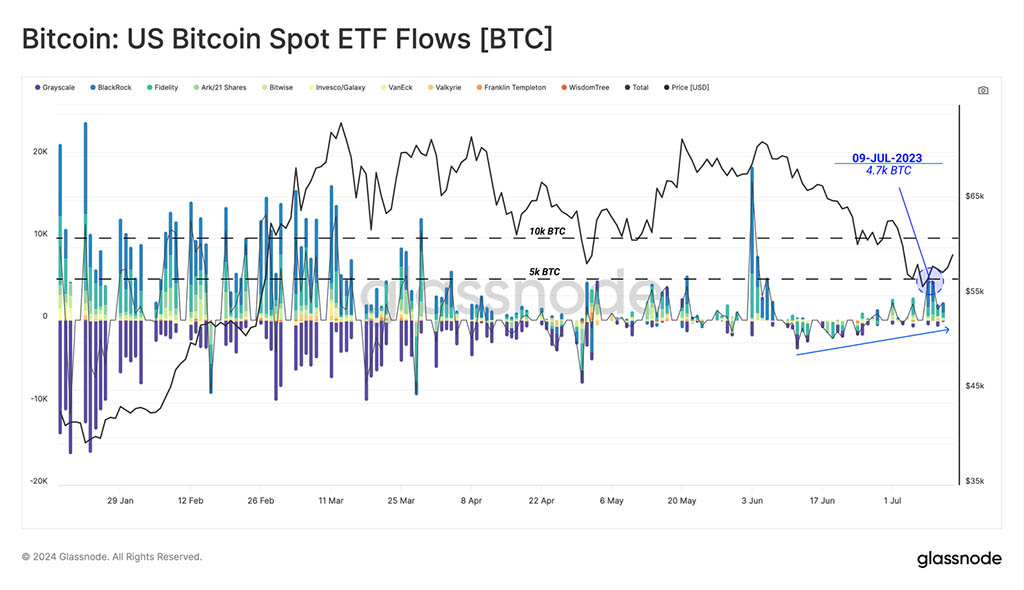

После продолжительного периода неустойчивой торговли в диапазоне, агрегированные чистые потоки по всем ETF показали устойчивый период оттока. Поскольку цены снизились до минимума в $54 000, они упали ниже средней базовой стоимости притока держателей ETF, которая в настоящее время составляет $58 200 .

В ответ на это ETF получили первый значительный транш положительного интереса с начала июня: только за последнюю неделю общий приток средств превысил $1 миллиард.

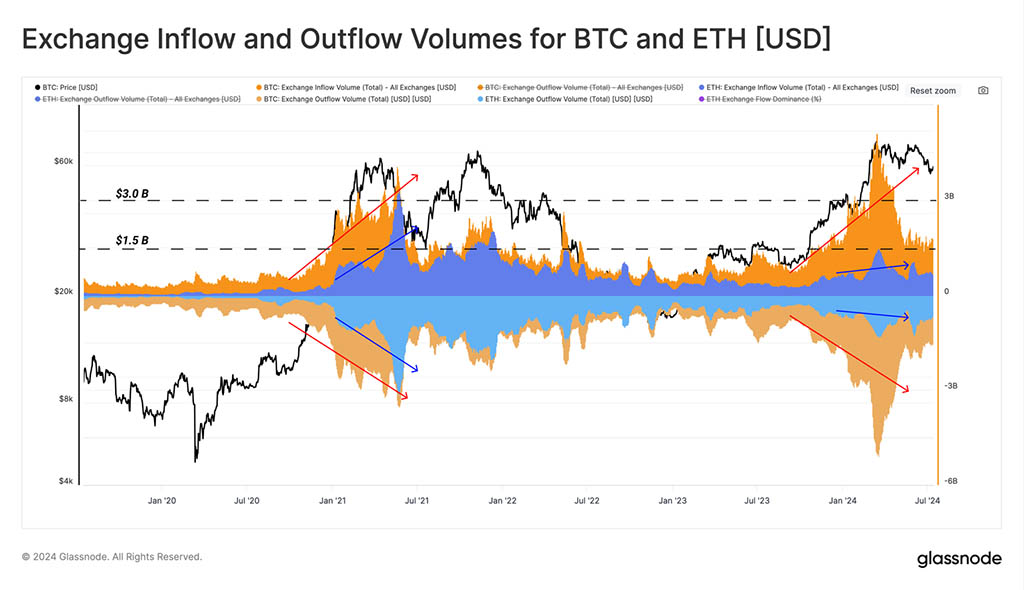

Объемы, депонированные и выведенные из бирж, как правило, являются сильным показателем интереса инвесторов и ликвидности рынка. После того, как в марте был установлен ATH, наблюдалось заметное снижение биржевых потоков, при этом объемы BTC с тех пор нашли стабильную базовую линию около $1,5 миллиарда в день.

Если сравнить структуру притока и оттока для Ethereum, то интерес был заметно ниже по сравнению с бычьим циклом 2021 года. В разгар бычьего цикла 2021 года ежедневные потоки обмена ETH были почти такими же большими, как и для BTC.

Это говорит о том, что степень спекулятивного интереса в 2024 году была сравнительно низкой и согласуется с в целом более слабыми показателями ETH по сравнению с BTC после циклических минимумов 2022 года.

Величина реализованной прибыли и убытка, зафиксированных инвесторами, также может служить прокси-фактором спроса. По этой метрике мы можем увидеть похожую историю, когда значительный спрос поддерживал ралли до ATH, за которым последовал период сжатия и консолидации.

Это подчеркивает равновесие, устанавливаемое между спросом и предложением за последние 3 месяца. Мы также видим, что реализованные убытки пока не выросли существенно, что говорит об ограниченной панике, несмотря на то, что рынок скорректировался более чем на -25% от максимумов.

Чистая сторона продаж

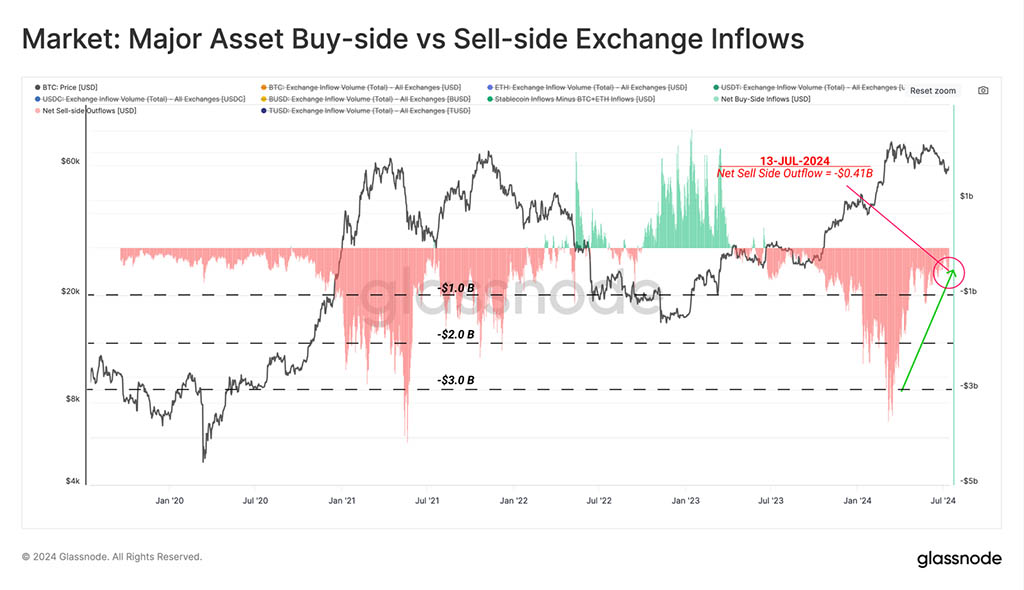

Если мы рассматриваем приток BTC и ETH на биржи как давление продавца, мы можем сравнить его с объемами притока стейблкоинов, представляющими собой прокси-фактор спроса. С помощью этой метрики мы можем оценить общий баланс между смещением на стороне покупки или продажи на рынке.

Мы можем рассмотреть это с помощью следующей структуры:

- Значения, близкие к нулю, указывают на нейтральный режим, при котором приток средств со стороны покупателей имеет эквивалентную величину давлению со стороны продавцов со стороны двух основных активов.

- Положительные значения указывают на режим чистой покупки, при котором покупка стейблкоинов превышает продажу по основным активам.

- Отрицательные значения указывают на чистый режим продаж, при котором объемы продаж превышают доступный новый капитал стейблкоинов для его поглощения.

Как мы видим, с середины 2023 года на рынке наблюдается режим чистых продаж, однако в последние несколько месяцев он пошел на спад.

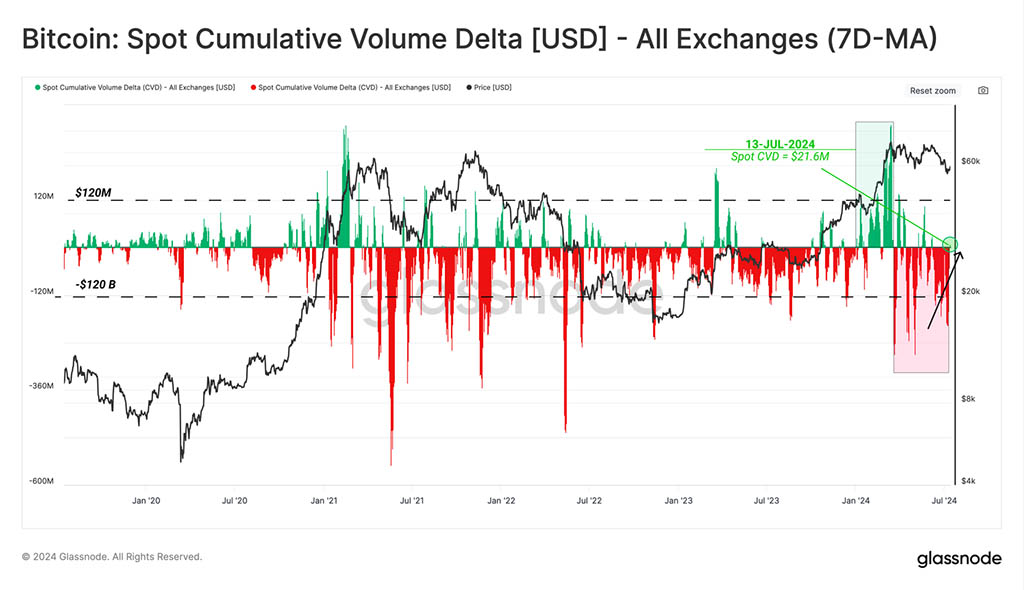

Мы видим похожую динамику, используя метрику дельта спотового кумулятивного объема (CVD). Этот инструмент измеряет чистую разницу между объемами торговли покупками и продажами на централизованных биржах.

С этой точки зрения мы можем видеть значительное доминирование продавцов с мартовского ATH. Однако на прошлой неделе CVD зафиксировал первый индикатор net-buy-side с июля, что говорит об ослаблении давления продавцов на спотовых рынках.

Прибыльность инвесторов остается высокой

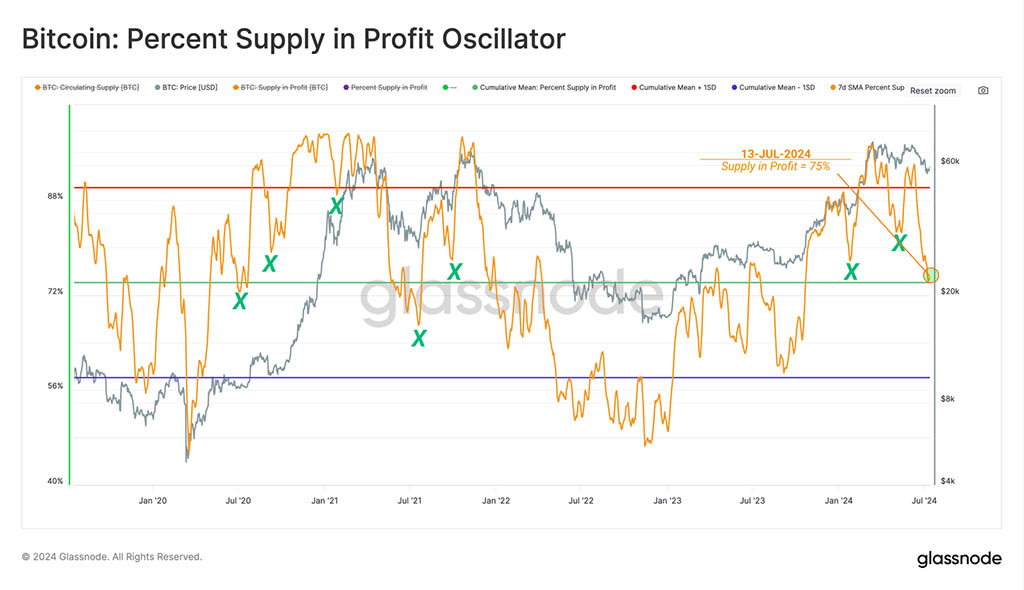

Когда цены на Bitcoin (BTC) упали до локального минимума в $53 500, доля предложения монет, удерживаемых в нереализованном убытке, подскочила примерно до 25% от общего предложения монет. Это привело к снижению показателя процента предложения в прибыли до его долгосрочного среднего значения в 75%, что является уровнем, которого он исторически достигал во время предыдущих коррекций бычьего рынка.

Разделив процент прибыли от предложения монет на долгосрочных и краткосрочных держателей, мы можем оценить влияние снижения цены на эти две группы.

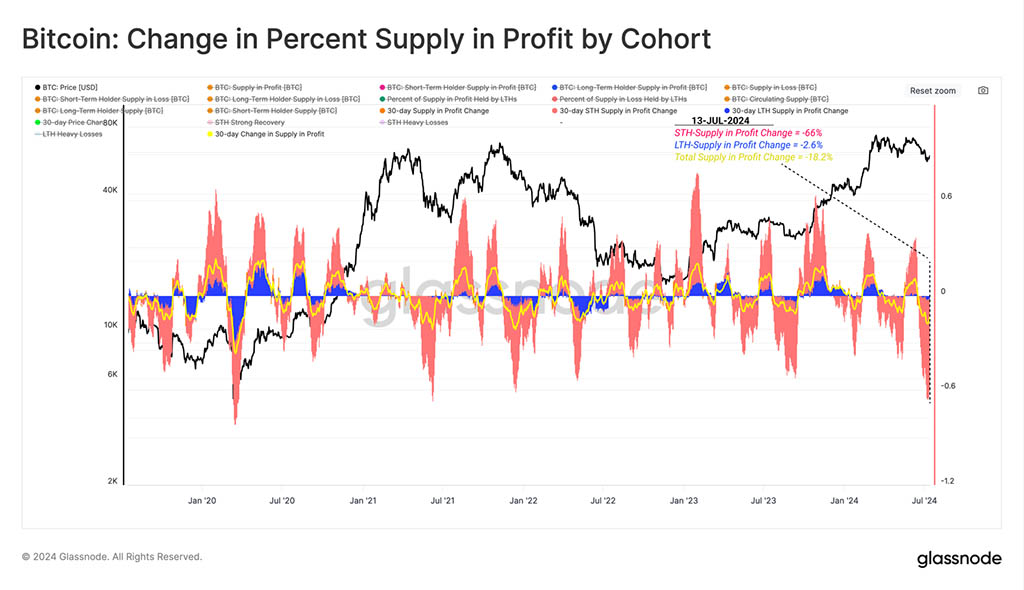

За последние 30 дней когорта краткосрочных держателей (STH) испытала резкое падение прибыльности, при этом более 66% их предложения перешло в нереализованный убыток. Это одно из самых больших падений прибыльности STH за всю историю.

Это говорит о том, что значительное число крупных покупателей столкнулось с проблемой снижения прибыльности своих портфелей за последние недели.

Однако для противоположной группы, долгосрочных держателей, они испытали незначительное изменение в пропорции их предложения, удерживаемого в прибыли. Это показывает, что относительно немногие инвесторы бычьего рынка 2021 года все еще держат свои монеты.

В целом это свидетельствует о том, что группа STH остается основной группой, которая с наибольшей вероятностью отреагирует на волатильность рынка, при этом их средняя базовая стоимость в настоящее время составляет около 64 300.

Резюме и заключение

Рассматривая масштаб основных сил продаж, майнеры исторически были основным источником давления продаж, однако мы отмечаем уменьшающуюся отдачу от их влияния на рынок с каждым последующим халвингом. С другой стороны, значимость потоков ETF и централизованных бирж в ценовом действии убедительно растет.

Рынок поглотил существенные 48 тыс. BTC за последний месяц, в то время, как правительство Германии добилось полного распределения своего баланса. Это полное истощение давления со стороны продаж со стороны правительства Германии дало рынку достаточное облегчение, в то время как первоначальные проблески возобновленного спроса стимулировали позитивное ценовое движение.

Краткосрочные держатели пережили сложный месяц, поскольку недавняя коррекция привела к тому, что значительная часть их запаса монет оказалась в убытке. В свою очередь, зрелые инвесторы остались стойкими, испытав почти незначительное снижение прибыльности, что подчеркивает их впечатляющую убежденность и прочное позиционирование на рынке.

Читайте также: